30年来首次大修,十年不涨的指数会迎来牛市吗?

摘要 30年来首次大修,十年不涨的指数会迎来牛市吗?这一板块获机构力荐!上交所回应市场呼声,2020年6月19日上交所发布两则重磅公告,分别是《上交所将修订上证综合指数编制方案》、《上证科创板50成份指数即将发布》。经研究,上海证券交易所与中证指数有限公司决定自2020年7月22日起修订上证综合指数的编制

30年来首次大修,十年不涨的指数会迎来牛市吗?这一板块获机构力荐!

上交所回应市场呼声,2020年6月19日上交所发布两则重磅公告,分别是《上交所将修订上证综合指数编制方案》、《上证科创板50成份指数即将发布》。经研究,上海证券交易所与中证指数有限公司决定自2020年7月22日起修订上证综合指数的编制方案,本次修订包括三大重点:将新股计入上证综合指数的时间延迟至上市1年后,大势至新股可在3个月后快速计入;ST股将从指数样本中剔除;科创板股票将按照修订后的规则纳入上证综指。

1991年7月15日发布的上证指数是A股市场的第一个指数,由于其独特的历史地位与影响力,上证指数往往有市场“风向标”之称。由于上证指数10年无涨幅,对指数是否失真的讨论也是一直热度不减。

有机构点评称,修订上证综合指数编制方案可以减小股指失真程度,减少新股上市初期波动,有利于市场优胜劣汰,真实反映沪市行业结构变化,修订后的上证综指收益能力会出现小幅改善。

30年来首次大改,上证指数修订并不等同牛市

在今年年初,中泰证券首席经济学家李迅雷发文《沪指失真应引起充分重视》,“为什么沪指没有充分体现中国经济的持续高增长?”的问题更是引发了资本市场的热烈讨论。文中提出:“中国经济实现了长达三四十年的高增长,2000年中国GDP突破10万亿元,2019年已达99万亿元。而上证综指在2000年就已经达到2000点,2020年为何仍未突破3000点,10倍的GDP与50%的股指涨幅。”

由于上证综指的成分股行业集中在金融、工业和大消费,这些行业虽然大而稳,但却行业增速较低。上证综指的走势更体现这些行业的发展状况,而非经济的整体与平均发展情况。此次规则修改有助于市场信心提升,若根据新编制方案进行历史回溯模拟,有券商甚至推算出新上证综指目前点位在4000点左右。更有券商预判,新经济公司有望为上证综指带来长牛行情。

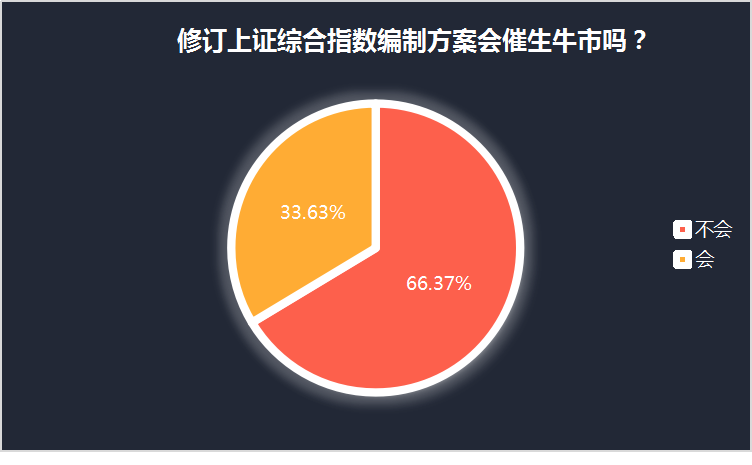

在不少投资者看来,上证指数≈A股,但过往由于权重股的影响导致沪指涨幅平平,此次修改沪指编制能否促进牛市的诞生?私募排排网调查结果显示,66.37%私募认为修改指数编制与A股牛市并无直接关系,主要在于权重股部分并无修改,市值较小的标的对市场有限,不过也有33.63%私募认为在指数编制修订后,由于科技公司占比的上升,新经济公司有望为上证综指带来长牛行情。

君茂资本在接受私募排排网采访时表示,本次修订对权重股部分并没有做出修改,所以可以预见的是,未来相当长一段时间,大市值的权重股仍然是左右上证指数的中坚力量。不过从上交所修订方案的政策取向来看,这三条措施都有助于上证指数在一定程度上摆脱过去的拖累因素,更加有助于上涨。但是,牛市的诞生归根结底还是要看经济基本面的发展情况,指数的修订只是表象。

弄玉投资总经理何上溯认为本次修改对于中短期股市来说影响并不大。理由是一些可能纳入指数的标的市值较小,影响上证指数涨跌的还在于银行、保险、证券、消费、制造类企业。

何上溯进一步表示,回顾过往十年,确实是因为权重股涨幅平平造成了上证指数涨幅并不大的主要原因,究其本质还是因为在2005~2007年间指数涨幅过大,市场整体估值水平较高,造成近十年来虽然我国整体GDP和上市公司利润在增长但股价并不上涨的现象。而从当前估值水平来看,A股已经具备了良好的投资价值。2000年至2019年A股年化复合增速为10%左右,与GDP增速相当,同时,上证指数市盈率从60倍下降到14倍,跌幅高达77%,利润的持续上涨逐步消化了过往十年的高估值现象。当前权重股整体处于行业头部位置,盈利能力突出,分红能力稳定,未来将会是指数上涨的主要推动力。

圆融投资也认为指数编制与牛市是否诞生并无直接关联,市场牛熊表现的内因是上市公司盈利能力和盈利质量。优化指数编制会使指数更加客观地反映市场,但也要看到指数本身的局限性,未来随着沪深两市的扩容和优胜劣汰,只依赖于个别指数难以看清市场运行的全貌,更难以具体描述行业、个股的结构性表现。对于习惯于看指数做投资的朋友,建议全面参考综合指数、成分指数、行业指数;同时,指数无非是由个股按照一定规则编制而成,投资者也可根据自身需要建立自定义指数,完善自己的观察和复盘体系。

新综指代表性增强,将更好发挥投资功能

沪指近30年首次迎来大改,对A股将带来哪些影响?圆融投资表示,上交所计划修订上证综合指数编制方案,对市场呼声的回应速度之快,叠加近期创业板注册制改革、科创板50指数宣布推出等一系列事件,反映对资本市场改革和制度建设的重视,对市场风险偏好形成支撑。指数是个股的加权平均表现,是不少投资者描述市场、分析市场必备的工具,同样的市场、不同的编制方案,对市场心理乃至交易行为的影响可能不同。优化上证综合指数编制方案,有望降低指数表现与实际赚钱效应之间的偏差、客观真实地反映上海市场股票的运行情况。

君茂资本认为,纳入科创板,剔除ST股这一操作代表着新鲜血液的流入和陈旧血液的流出,随着时间的拉长,上证指数将渐进式地更加贴近现实,更加积极地跟上大时代的变迁。而延长新股计入指数的上市时间,主要是规避上市初期过度炒新导致的上市后相当长一段时间股价低迷以待消化估值这一现象,这些新股的初期表现拖累了上证指数的上涨,延迟其计入指数的上市时间更有利于上证指数的上涨。

保银投资介绍,6月19日上交所公布修订上证综指编制方案,剔除被实施风险警示股票;延迟新股计入时间;科创板证券纳入上证综指。改革后的上证综指有望更真实反映A股基本面,劣质公司可能进一步失去部分被动资金,有望促进A股价值生态改变。

弄玉投资总经理何上溯认为总体来看,未来指数会更准确的反应出上市公司的整体质量。同时,伴随着未来指数型基金的发展,纳入指数的上市公司成交量将会逐步提高。另一方面,对于成分股的研究覆盖也将会大于那些未计入指数的上市公司,这也有助于活跃相关标的的成交量。

中银证券表示,目前市场上跟踪上证综指的ETF仅有一支,规模为1.64亿元,因此被动型基金产品跟随指数被动调出合计市值权重0.6%的ST板块以及纳入科创板公司都不会对相关股票造成特别大的买压卖压。长期来看新的上证综指将会更好地反映沪市上市公司总体表现,避免在高位价格纳入权重公司拖累指数绝对值,这将有利于上证综合指数对市场有更好的代表性,更能反映沪市公司的市值变动,也能帮助投资者做更有效的投资参照。

资本市场深改力度空前,机构建议关注券商股的投资价值。目前券商PB估值处在2010年以来历史低位,在市场流动性充裕、国内复产复工进程有条不紊推进、以及龙头级航母券商持续建设背景下,推荐业绩稳健、创新能力强的大型券商。