昶元资产:权益类资产值得长期配置,坚定一点

摘要 上半年不少基金已经翻倍,近期市场降温,加上一些外部因素的不确定性,市场走入区间震荡行情。

上半年不少基金已经翻倍,近期市场降温,加上一些外部因素的不确定性,市场走入区间震荡行情。

在市场降速的环境下,高收益还能持续吗?后市又该怎么看?

探普学堂王牌节目·探普八点半这次邀请到老朋友——上海昶元资产张秋总,为大家分享近日市场观点。

收益的来源

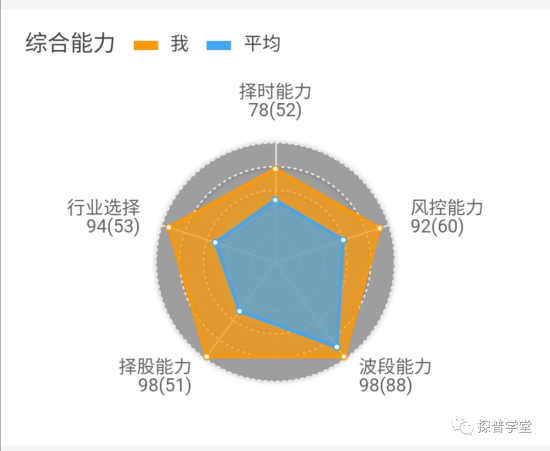

上面这张图,是张秋总的交易系统根据其过往交易的个股及个股盈利情况得出的。从图上看,除择时能力外,其他维度如选股能力、波段能力和行业选择都几乎达到满分,大幅领先市场平均水平(蓝色线)。

这张图也很好的说明了上半年张秋总所掌管的昶元资产旗下基金的业绩来源。今年上半年收益在70%左右,最近市场震荡回调,收益略有回撤。但整体上,收益仍在市场上名列前茅。

那么这样的业绩是怎么来的呢?张秋总认为无外乎这三点:超乎常人的勤奋、遵守科学的投资纪律及多年的经验积累。

勤奋

好的投资人研究既要有广度,也要有深度,更要有前瞻性。要对市场里上百个行业和上千只个股进行筛选和覆盖,必然要求基金管理人对所投资的股票有深入的研究。

研究的广度决定遇上机遇的概率,研究的深度决定投资的盈利水平。

在市场需要不同行业配置的时候,还需要勇敢踏出固守的能力圈和知识圈,覆盖更广泛,才能在行业轮动中有所收益。

但这些广度和深度,都离不开大量时间和精力的投入。因此,二级市场优秀的投资人才也离不开异乎常人的勤奋和付出。

纪律

俗话说,“鸡蛋不能放在一个篮子里",所以,要通过适度的分散投资来分散风险。

对专业的投资人来说也一样,对个股和行业的集中度都有一定限制,才能保证不会因个股和行业的回调导致产品出现大幅度的净值回撤。

比如去年的科技牛,不少基金在科技板块的投资都拿到了翻倍的收益,但在今年年初大幅回撤下,基金净值回调也超过30%。短期内净值的迅速下跌,对投资人来说持有的体验并不好。

而在行业和个股上都有分散投资的基金产品,收益的波动率会相对降低。所以分散投资、科学投资,需要配合严格的投资纪律管束,用纪律代替情绪决策,才能获得长期稳定的收益。

经验

中国A股资本市场虽然时间不长,但也经历了几轮牛熊,只有真正参与过市场的人,才知道潮水退去的时候,如何上岸,又有谁在裸泳。

经验有时候恰恰是投资经理无法逾越的护城河,没有时间的积淀和投资的历练,就无法修炼心性。那些在市场低迷时,在个股表现差时的煎熬,在市场高涨时,估值出现泡沫时的冷静,模拟100次,也比不上1次真实的交易带来的经验。

因此,投资收益很大程度上来自于基于经验形成的判断。而这个经验更多的源自于每天的复盘,长期去看研究报告积累,与勤奋是分不开的。

市场降速,后市怎么看?

张秋总对后市的判断从来没变过,他认为中长期慢牛走势并没有改变,但短期存在一些不确定因素。短期的高收益表现显然是不能持续的,但他对后期牛市的判断,似乎从未如此坚定过。这一判断主要基于以下三个底层逻辑:

人民币国际化

随着人民币国际化程度进一步提升,A股核心上市公司的股票会变成全球资金的标配。当全球资金兑换成人民币流入市场后,A股资产的定价就会国际化。国外的“长钱”进入市场后,市场的波动性可能会进一步降低。

实际上,现在我们就可以发现很多外资一直在买一些核心资产标的,比如海天味业、上海机场这类股票,实际上,外资持仓比例已经逼近上限。

这说明外资对A股核心资产的股票有很强的投资需求,也会持续给A股市场带来增量资金。

指数编制方式改变

之前一直被诟病的“十年不涨”的上证指数,今年也迎来了编制方式进行了改革,指数的权重也发生了变化。过去指数被超大市值的两桶油、四大银行、三大保险公司绑架,这些股票常年在底部趴着,拖累了指数。

但这些板块和公司能代表中国的未来吗?显然不能。

如今整个上证指数权重分配的修改,目的是为了达到上证综合指数反应的产业结构从传统行业向传统+新兴行业整体转移,更接近真实的中国经济,这才是有可能真正促成长牛的决定性因素。

上市公司治理结构变化

从科创板开始,注册制改革拉开了序幕,而全面推行注册制不是单纯地增加市场供给,更重要的是,它将对资本市场产生系统性的影响。未来,整个资本市场的治理环境、法治环境、资源配置效率、投资者行为、定价机制等各方面都将发生改变。

上市门槛的降低,更多优质公司能够有机会通过注册制上市,良币驱逐劣币,那些存量垃圾股将无人问津,逐渐沦为“仙股”。

好的公司作为优质的投资标的,使得权益类资产对投资人的吸引力进一步加大,从而促进资本市场的良性发展。

基于以上三个理由形成的判断逻辑,市场长期上涨是毋庸置疑的,所以中长期配置资产要坚定。

但短期来看,因为7月有一波指数的快速上涨,监管开始严查场外配资加上中美关系的不确定性加大,市场担心货币流动性收紧等因素,市场上涨的速度开始放缓,出现回调。所以短期市场将会进入月度级别的调整,市场大概率会在3150-3400点区间震荡。

长期逻辑不变的前提下,市场就不会有大的风险,但估值过高的个股和板块可能在三四季度存在估值消化的过程,但也只是技术面的消化,而不是牛市逻辑的逆转。

综上,后市依然坚定持续的看好权益类资产,投资人也需要忍受一定的波动,用更长期的投资眼光去看待现在的行情,并坚定地配置权益类资产。