CTA策略打破规模魔咒,50亿以上期货私募今年以来收益全部为正!

摘要 在所有对冲基金策略中,CTA基金的投资回报既不是激动人心的最高者,也不是令人失望的垫底者,属于平稳派。从历史经验来看,在权益市场表现不佳时,CTA策略往往有着不俗的表现,今年以来,CTA策略的配置价值已然显现。在今年前五月沪深300指数下跌5.6%的情况下,管理期货策略以9%的平均收益率高居八大策略

在所有对冲基金策略中,CTA基金的投资回报既不是激动人心的最高者,也不是令人失望的垫底者,属于平稳派。从历史经验来看,在权益市场表现不佳时,CTA策略往往有着不俗的表现,今年以来,CTA策略的配置价值已然显现。

在今年前五月沪深300指数下跌5.6%的情况下,管理期货策略以9%的平均收益率高居八大策略私募收益率年内排行榜首位,同期股票策略策略平均收益为5.45%。至于管理期货策略后市表现,有私募人士指出,随着事件性因素的加剧、中东局势、全球肺炎疫情等宏观不确定性因素的影响,未来商品的波动率会有所回归,CTA策略仍将明显受益。

本着公平、公正的原则,私募排排网为广大投资人提供一份不同规模私募榜单,参考私募机构管理规模,将私募机构划分为50亿以上、20-50亿、10-20亿、1-10亿、0-1亿五大类别,筛选出旗下运行的管理期货策略产品数量在3只以上(含3只),且3只以上(含3只)产品当月净值已更新的私募机构,按今年以来的策略收益率排序,制定出不同规模管理期货私募机构十强榜单。

需要注意的是:本文意在探讨不同规模私募机构的管理期货策略收益表现,如无特殊说明,文中所描述、以及纳入统计的私募机构仅为旗下运行的管理期货策略产品数量在3只以上(含3只),且3只以上(含3只)产品当月净值已更新的私募机构。

八成管理期货策略私募规模不足10亿,

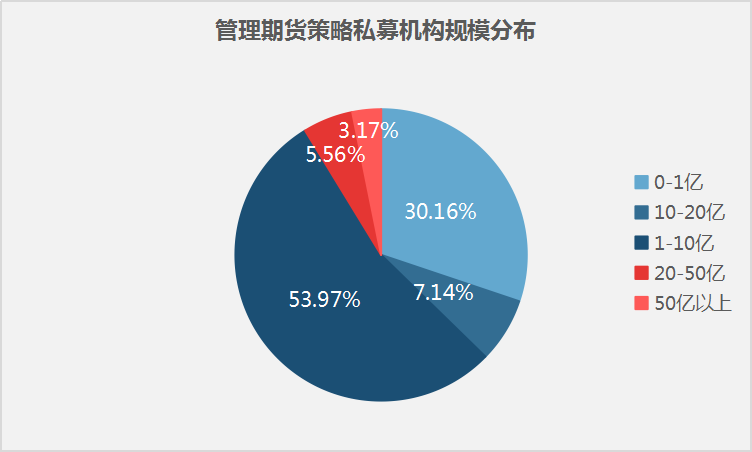

根据私募排排网不完全统计,旗下运行的管理期货策略产品数量在3只以上(含3只),且3只以上(含3只)产品当月净值已更新的私募机构共有126家。

旗下尚在运行的管理期货策略产品数量在3只及3只以上的私募机构规模普遍在10亿元以下。从规模分布来看,国内管理期货私募公司的管理规模主要分布在1-10亿,截至5月底,有68家私募机构规模分布在此区间,占比超过一半,为53.97%。另有38家私募机构管理规模不足1亿元,在数量上占比30.16%。

此外,管理规模在10-20亿、20-50亿的私募分别为9家和7家;管理规模在50亿以上的私募机构仅有4家,分别是灵均投资、进化论资产、明汯投资、九坤投资,除了进化论资产外,其余三家均已跻身百亿。

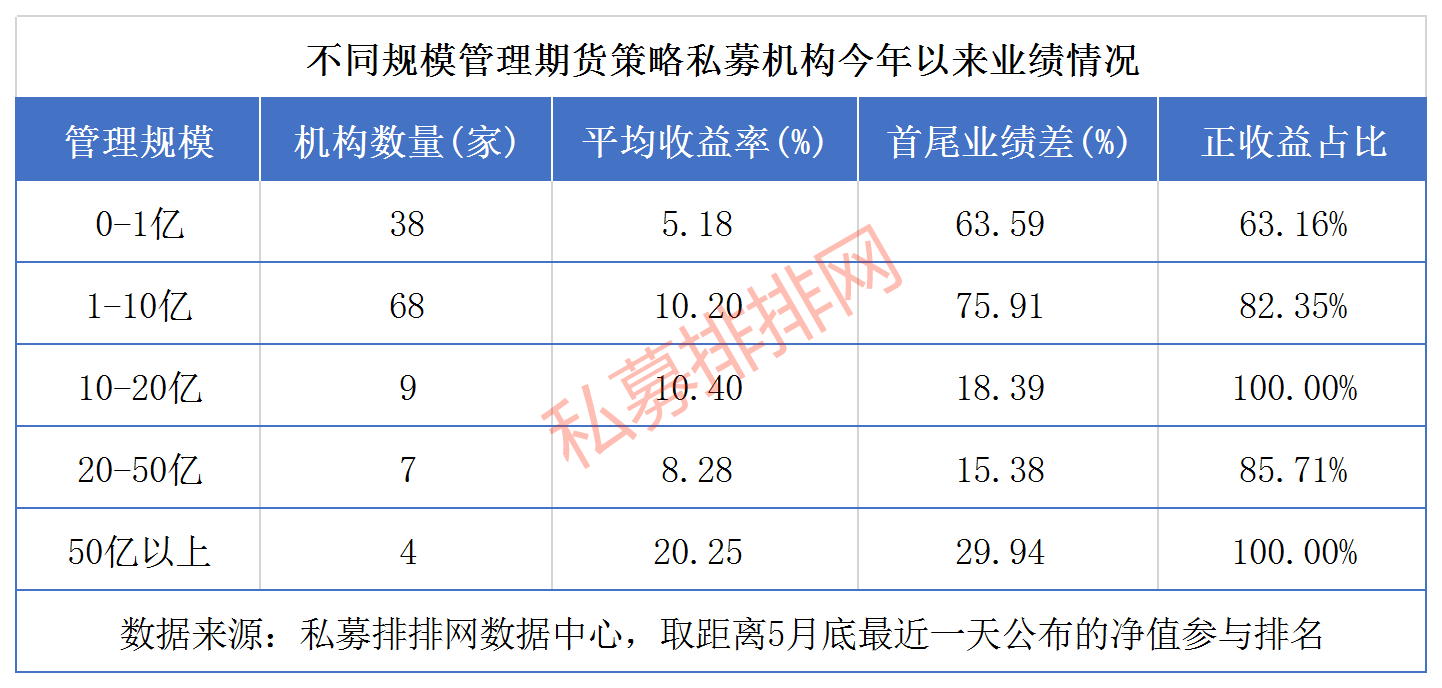

从不同规模管理期货策略私募的收益表现来看,并未呈现“规模是业绩杀手”的规律。规模在50亿以上的管理期货策略私募今年以来平均收益率20.25%,领先第二名近十个百分点,50亿以上管理期货策略私募今年以来平均收益更是全部为正,同样全部取得正收益的还有管理规模在10-20亿元的私募机构。管理规模不足1亿元的管理期货策略私募不仅平均收益垫底,正收益占比同样垫底,仅有63.16%私募今年以来收益为正。

以下为不同规模管理期货策略私募机构今年以来收益前十榜单:

今年来管理期货私募管理人收益前十(规模≥50亿) | |||||

序号 | 公司简称 | 城市 | 管理规模 | 旗下管理期货策略产品数 | 公司今年来策略收益 |

1 | 灵均投资 | 北京 | 50亿以上 | 6 | 37.16% |

2 | 进化论资产 | 深圳 | 50亿以上 | 3 | 22.61% |

3 | 明汯投资 | 上海 | 50亿以上 | 3 | 14.00% |

数据来源:私募排排网数据中心 | |||||

据私募排排网不完全统计,截至2020年5月底,运行中管理期货策略产品数量在3只以上(含3只)且3只以上(含3只)产品当月净值已更新,规模50亿以上的私募有4家,不仅今年以来平均收益率高达20.25%,4家管理期货策略私募今年以来收益更是全部为正。灵均投资、进化论资产、明汯投资分别获得规模50亿以上管理期货策略私募前三甲。

今年来管理期货私募公司收益前十(20亿≤规模<50亿) | |||||

序号 | 公司简称 | 城市 | 管理规模 | 旗下管理期货策略产品数 | 公司今年来策略收益 |

1 | 上海 | 20-50亿 | 27 | 13.75% | |

2 | 思勰投资 | 上海 | 20-50亿 | 37 | 13.36% |

3 | 念空数据科技 | 上海 | 20-50亿 | 22 | 13.30% |

4 | 黑翼资产 | 关键字: 无 热门资讯 海量金融产品+大数据监控预警 立即下载财查到APP  高净值人群专属金融产品鉴别APP 推荐阅读 | |||