中小公司承保持续亏损?可能是个伪命题:财险业牌照收益率排行榜

摘要 中小公司承保持续亏损?可能是个伪命题:财险业牌照收益率排行榜先说结论:1、上周末,“13精”定义并计算了寿险公司的牌照收益率,引起行业内小伙伴们的热烈讨论。本次我们将视角转向财险公司。所谓的牌照收益率,我们再次明确一下,就是ROE里面剔除净资产投资收益率之后的部分,它体现的是保险业务本身经营和负债杠

中小公司承保持续亏损?可能是个伪命题:

财险业牌照收益率排行榜

先说结论:

1、上周末,“13精”定义并计算了寿险公司的牌照收益率,引起行业内小伙伴们的热烈讨论。本次我们将视角转向财险公司。

所谓的牌照收益率,我们再次明确一下,就是ROE里面剔除净资产投资收益率之后的部分,它体现的是保险业务本身经营和负债杠杆投资情况,即赋予牌照才能做的保险业务本身及其带来的负债杠杆收益。

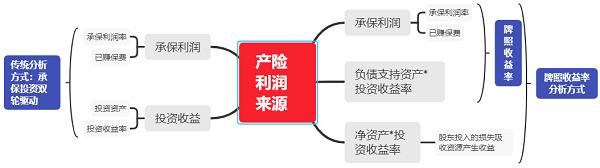

本文最大的贡献之一,是勾勒了传统承保投资双轮驱动分析框架和新的牌照收益率分析框架的差异。

“13精”定义的牌照收益率如下所示:

财险公司牌照收益率=承保利润率*承保杠杆+负债支持资产的投资收益率*投资杠杆

2、2019年度财险行业期末净资产规模约56336亿元,约为寿险行业的1/2.5,杠杆率为3.5,约为寿险行业的1/3。从时间走势来看,财险行业杠杆率稳中有降,已从2011年的4.8逐渐下降到2019年的3.5。

2019年度财险行业牌照收益达到332亿元,仅为寿险行业的1/8,同比增长-13.3%;牌照收益率为5.9%,同比减少了约1.9个百分点。从时间趋势来看,财险行业牌照收益率呈现下降趋势,已由2011年的16.4%逐渐下降到2019年5.9%。

从牌照收益率的构成结构来看,承保端贡献份额逐渐下降,由2011年的11.4%逐渐下降到2019年的-0.2%。基于83家财险公司汇总数据,近十年来首次出现承保端亏损(合计综合成本率约100.1%)。投资端贡献份额与资本市场密切相关,自2011年以来出现了先上升后下降的走势。

3、2019年“老三家”牌照收益率为13.4%。从承保端来看,老三家承保端牌照收益率始终为正,但从2011年的高点(18.9%)一直下降到2014年(5.6%),然后基本稳定在5%以上;从投资端来看,老三家的投资端牌照收益率也都能维持在8%以上。

事实上,如果从一个比较长的时间趋势来看,过去10年老三家已经完成了牌照收益率的动能转化。由2011年的以承保贡献为主,到现在的以负债投资贡献为主。近9年来,车险费改、财险承保周期以及激烈的市场竞争使得承保端日渐式微,老三家尚且如此,况行业乎?

2019年中型公司牌照收益率为-1.5%。过去9年来首次为负。这主要是由两家公司引起的,一家是天安财险,其牌照收益额是-13.8亿元,这个大家可以具体参见破纪录!天安财险巨亏42亿:“赢”字时代的终结,赔本出清兴业银行(601166,诊股)股份!。

另外一家则是新进入中型公司行列的众安,其牌照收益额是-21.5亿元。如果不考虑这两家,则其他传统中型公司的牌照收益率为1.7%(其中承保-5.6%,负债投资7.2%)。

2019年小型保险公司牌照收益率为-4.2%。过去9年一直为负。其原因主要是负债投资无法弥补承保亏损,且似乎一直未见好转。这与理论上随着规模不断提高,固定成本摊薄经营杠杆,牌照收益率应该逐步好转相悖。

当然,这也算从另外一个角度证明了,行业竞争日益激烈,盈亏平衡点在不断上移的结论,详见从11年财险公司盈亏平衡点变迁看行业竞争激烈程度的提高(“13精”数据库第56周更新公告)。

这里面有很多是被“平均”的,在73家小型公司当中,有19家公司承保和投资都盈利,占比26%。更重要的是,还有7家公司承保亏损,但负债投资盈利能够弥补,合计牌照收益率为正,占比10%。

从传统中型公司和这7家小型公司身上,我们似乎能发现,单独看承保亏损可能是个伪命题。那些承保亏损但负债投资能够弥补亏损,合计牌照收益为正的公司,不应被讥笑为经营不好。

因为没有承保,就不会产生负债投资杠杆。保险公司的投资团队和高管也不应总是讥讽承保端拖累公司,如果没有承保端,你手里的可运用资金就只是净资产,而不是几倍于净资产的资金。

4、“13精”给出了财险公司牌照收益率的排行榜。

2019年牌照收益率最高的是英大财险,高达24.4%,居第1位。其中,承保端贡献19.3%,负债投资端贡献5.1%。令人羡慕的股东资源!

平安产险的牌照收益率为19.8%,居第2位,承保端贡献10.3%,负债投资端贡献9.5%。是老三家中最均衡的!

太保财险的牌照收益率为12.4%,居第4位,承保端贡献4.4%,投资端贡献8.0%;

人保财险的牌照收益率为10.1%,居第7位,承保端贡献2.5%,投资端贡献7.7%。

正文:

上周末,“13精”定义并计算了寿险公司的牌照收益率,引起行业内小伙伴们的热烈讨论。本次我们将视角转向财险公司。

所谓的牌照收益率,我们再次明确一下,就是ROE里面剔除净资产投资收益率之后的部分,它体现的是保险业务本身经营和负债杠杆投资情况,即赋予牌照才能做的保险业务本身及其带来的负债杠杆收益。

相比寿险而言,财险公司的盈利模式更为清晰,一是通过承保获取利润,二是通过投资获取投资收益,投资资产具体又分为净资产部分和负债支持资产部分。

下图中,我们勾勒了财险公司的利源来源,以及传统分析方式和牌照收益率分析方式的差异。

与寿险类似,净资产的目的是提高损失吸收能力,我们将ROE分解为净资产投资收益率与牌照收益率。

负债资产的投资收益率与投资杠杆构成投资端的牌照收益率,承保利润率与承保杠杆构成承保端的牌照收益率,也正是因为有了财险牌照,才能享受这种商业模式。

按照上面的逻辑图:

财险公司牌照收益额=承保利润额+负债资产资产的投资收益额

财险公司牌照收益率=承保利润率*承保杠杆+负债支持资产的投资收益率*投资杠杆

牌照收益率之承保端贡献=承保利润率*承保杠杆

牌照收益率之投资端贡献=负债支持资产的投资收益率*投资杠杆

我们构造了财险公司牌照收益额和牌照收益率指标,进一步,我们又将财险公司牌照收益率分解为承保端贡献和投资端贡献。

需要指出的,牌照收益率是牌照收益额除以期末净资产,而承保杠杆指的是已赚保费除以期末净资产,投资杠杆指的是平均投资资产除以期末净资产;

承保利润率指的是1-综合成本率;负债支持资产的投资收益率指的是投资收益额除以平均投资资产。

1

财险行业

业绩状况

图1.1给出了2011-2019年财险行业平均投资资产规模与投资收益率状况

2019年财险行业平均投资资产约为1.3万亿元,仅为寿险行业的1/10;投资收益率为4.5%,低于寿险行业0.7个百分点。

从趋势来看,财险行业的投资收益率自2015年以来持续走低。需要说明的是,上述指标是基于83家财险公司数据汇总而得,下同。有关财险公司选取的明细,可见第三部分业绩排行榜。

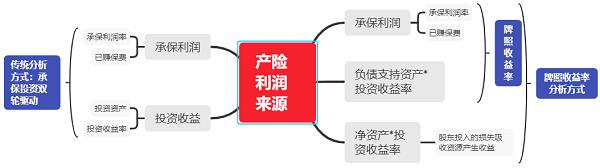

图1.2给出了2011-2019年财险行业期末净资产与杠杆率的走势状况

2019年度财险行业期末净资产规模约56336亿元,约为寿险行业的1/2.5,杠杆率为3.5,约为寿险行业的1/3。

从时间走势来看,财险行业杠杆率稳中有降,已从2011年的4.8逐渐下降到2019年的3.5。

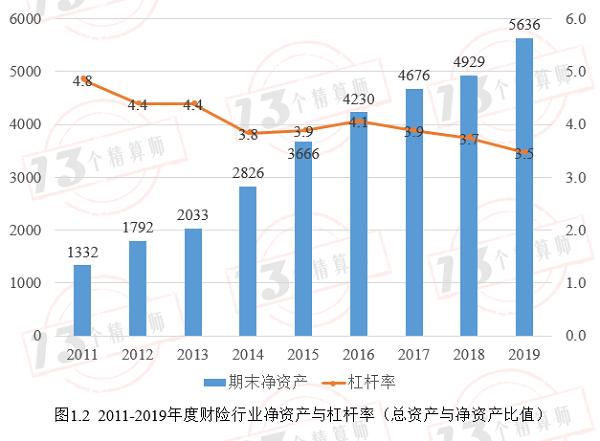

图1.3给出了2011-2019年财险行业牌照收益额与牌照收益率的走势状况

2019年度财险行业牌照收益达到332亿元,仅为寿险行业的1/8;牌照收益率为5.9%,同比减少了约1.9个百分点。

从时间趋势来看,财险行业牌照收益率呈现下降趋势,已由2011年的16.4%逐渐下降到2019年5.9%。

由于财险盈利模式中承保端和投资端结构较为清晰,以此我们将财险行业的投资收益率贡献来源拆分为承保端和投资端。

图1.4给出了2011-2019年财险行业牌照收益率的结构构成

不难发展,承保端贡献份额逐渐下降,由2011年的11.4%逐渐下降到2019年的-0.2%。

在统计的83家财险公司汇总数据下,近十年来首次出现承保端亏损。投资端贡献份额与资本市场密切相关,自2015年以来投资端贡献份额也持续走低。

2

财险行业

不同类型公司的业绩比较

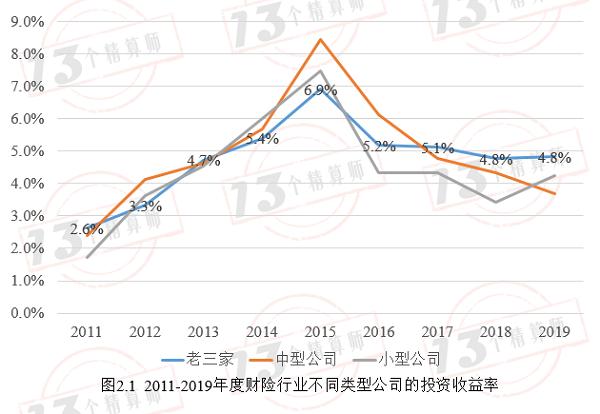

图2.1给出了财险行业不同类型公司的投资收益率

2019年“老三家”投资收益率为4.8%,中型公司投资收益率为3.7%(如剔除天安,则中型公司投资收益率为5.6%),小型公司投资收益率为4.2%。

自2015年以来,财险行业的投资收益率呈现出下滑趋势,相对而言,“老三家”表现出“更强”的抗跌性。

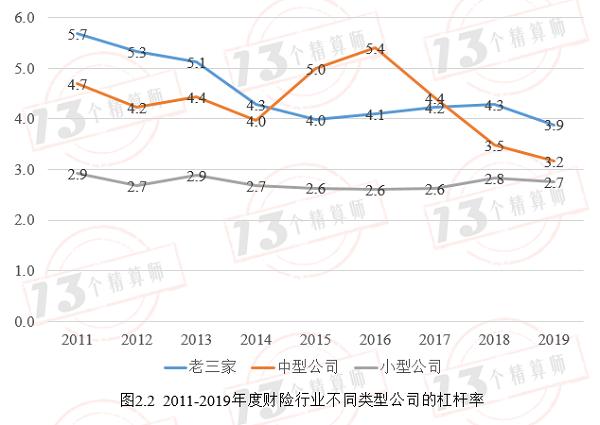

图2.2给出了财险行业不同类型公司的杠杆率指标

2019年“老三家”杠杆率为3.9,中型公司杠杆率为3.2(如剔除天安,该指标为3.5),小型公司杠杆率为2.7。

从时间趋势来看,不同类型公司的杠杆率总体稳中有降,其中老三家杠杆率最高,而小型公司的杠杆率是最低的。这也从侧面说明,老三家把牌照红利运用的最充分。

需要说明的是,根据2019年最新保费规模排名(缺失出口信用财务数据,故该公司未计入样本内),4-10名的中型公司为大地财产、国寿财产、太平财险、天安财险、阳光财产、中华联合、众安财产。

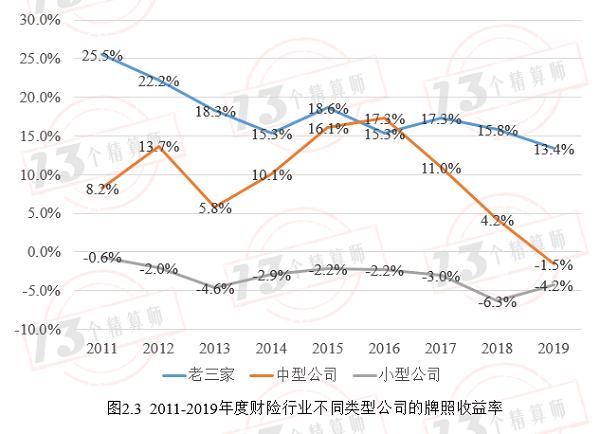

图2.3给出了财险行业不同类型公司的牌照收益率

2019年“老三家”的牌照收益率为13.4%,中型公司牌照收益率-1.5%。这主要是由两家公司引起的,一家是天安财险,其牌照收益额是-13.8亿元,另外一家则是新进入中型公司行列的众安,其牌照收益额是-21.5亿元。

如果不考虑这两家,则其他传统中型公司的牌照收益率为1.7%。小型公司牌照收益率仅为-4.2%。

从趋势来看,无论是“老三家”或是中小型公司,牌照收益率均呈现下降趋势,与寿险行业形成鲜明对比。

需要关注的是,2011-2019年期间小型公司的牌照收益率始终为负,中型公司牌照收益率2019年度首次为负。

进一步,我们将财险公司牌照收益率从承保端和负债投资端进行分解。

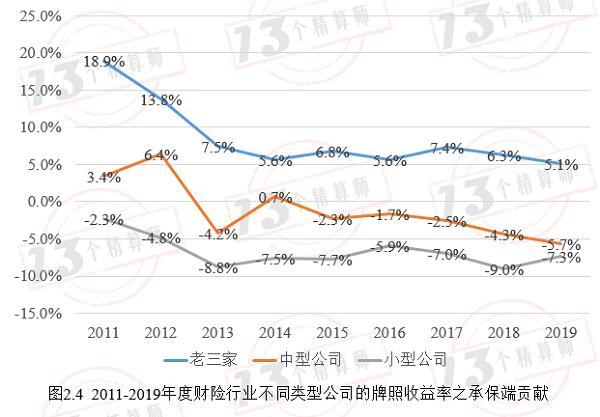

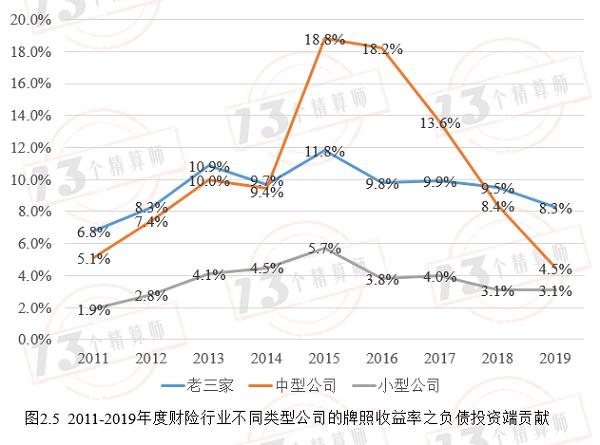

图2.4和图2.5分别给出了财险行业不同类型公司牌照收益率的结构分布

从承保端来看,老三家承保端牌照收益率始终为正,但趋势下降十分明显;中小型公司承保端牌照收益率,自2015年以来均为负值,且下降趋势进一步加大。

从投资端来看,老三家的投资端牌照收益率也是最高的,2019年投资端牌照收益率也能维持在8%以上。

事实上,如果从一个比较长的时间趋势来看,过去10年老三家已经完成了牌照收益率的动能转化。

由2011年的以承保贡献为主,到现在的以负债投资贡献为主。这应该与近9年来,车险费改、财险承保周期以及激烈的市场竞争有很大关系。

其次是中型保险公司,小型保险公司始终排在最后。自2015年以来投资端牌照收益率也在持续走低。

2019年中型公司牌照收益率承保端是-5.7%,负债投资端是4.5%。正如上述分析,这主要是由两家公司引起的。

如果不考虑这两家,则其他传统中型公司的牌照收益率承保端贡献-5.6%,负债投资端贡献7.2%。

2019年小型保险公司牌照收益率为-4.2%。过去9年一直为负。其原因主要是负债投资无法弥补承保亏损,且似乎一直未见好转。

这与理论上随着规模不断提高,固定成本摊薄经营杠杆,牌照收益率应该逐步好转相悖。当然,这也算从另外一个角度证明了,行业竞争日益激烈,盈亏平衡点在不断上移的结论。

3

财险公司

牌照收益率排行榜

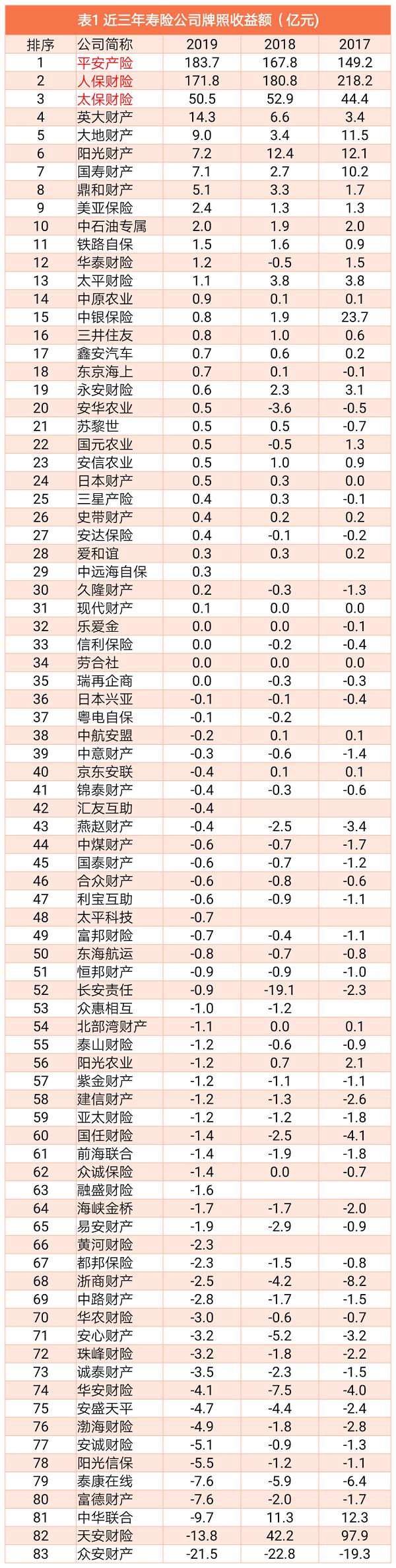

表1给出了财险公司牌照收益额的排行榜。

2019年平安财险牌照收益额为184亿元,人保财险牌照收益额为172亿元,太保财险牌照收益额为51亿元,列居前3位。

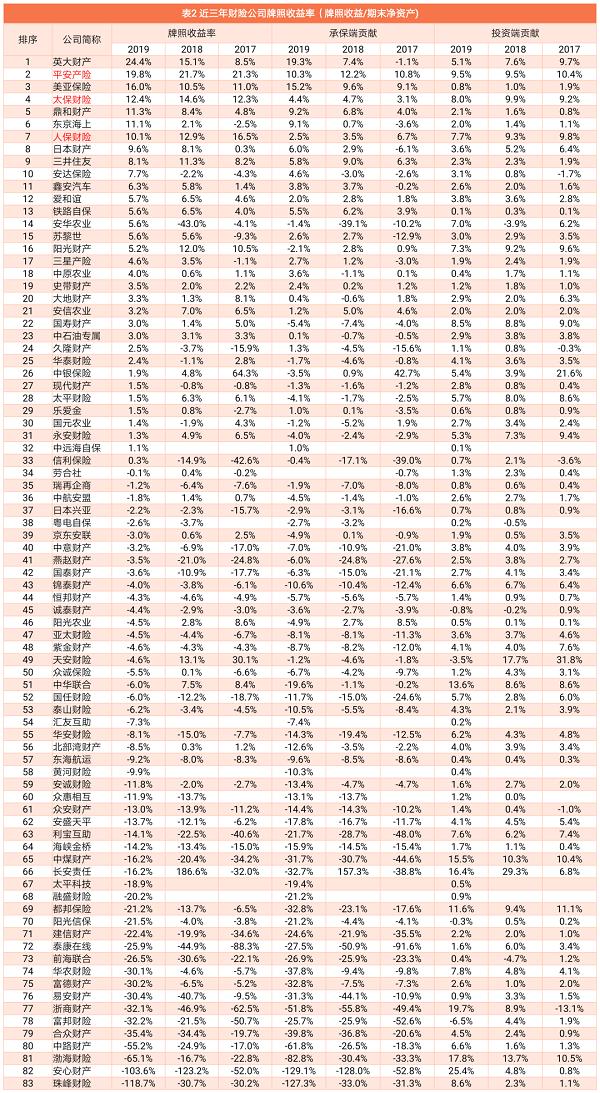

表2给出了财险公司牌照收益率的排行榜。2019年牌照收益率最高的是英大财险,高达24.4%,居第1位。其中,承保端贡献19.3%,投资端贡献5.1%;

平安产险的牌照收益率为19.8%,居第2位,承保端贡献10.3%,投资端贡献9.5%;

太保财险的牌照收益率为12.4%,居第4位,承保端贡献4.4%,投资端贡献8.0%;

人保财险的牌照收益率为10.1%,居第7位,承保端贡献2.5%,投资端贡献7.7%;

需要指出的是,在众多73家小型公司当中,也仅有19家公司承保盈利且投资盈利,占比26%。

更重要的是,还有7家公司承保亏损,但负债投资盈利能够弥补,合计牌照收益率为正,占比10%。