德联资本姜阳之:创新医疗投资,关键在于辨识风险、适配策略.

摘要 2020年上半年,受新冠疫情影响,一级市场寒冬迟迟未去,但是对于德联资本来说,今年上半年依然收获了不少好项目。开年的六个月以来,德联资本在医疗方向接连投资了Amunix、美联泰科、宸安生物三家企业,涵盖了生物制药、体外诊断、精准诊断等多个医疗细分领域。德联资本重点关注三个方向:偏软的前沿科技、偏硬的

2020年上半年,受新冠疫情影响,一级市场寒冬迟迟未去,但是对于德联资本来说,今年上半年依然收获了不少好项目。开年的六个月以来,德联资本在医疗方向接连投资了Amunix、美联泰科、宸安生物三家企业,涵盖了生物制药、体外诊断、精准诊断等多个医疗细分领域。

德联资本重点关注三个方向:偏软的前沿科技、偏硬的高端制造和创新医疗。在创新医疗领域,德联资本延续投资医疗硬科技主题,形成了严缜精密的投资逻辑,投出了包括启明医疗、三博脑科、盟科医药等在内的多个明星医疗企业。

德联资本在一次次出手中逐渐沉淀出了自己的投资逻辑:创新医疗投资,需要辨识各个项目的风险,权衡具体项目的竞争要素,从而适配不同的投资策略;截止目前,德联资本形成了中美双布局,美国投资全球创新(First in class),中国看好科技切入的快公司。

姜阳之表示,在疫情之后,医疗方向各基金其实没有放缓投资的节奏,在投资中往往是缺领投,一旦领投方确定后,跟投就开始抢项目,这反映了大家还没有形成自己的底层认知,缺乏对于行业趋势的专业认知。

德联资本如何看待疫情后的医疗投资趋势?站在中美投资的全球视角,德联资本如何认知不同市场的创新维度?动脉网专访了德联资本合伙人姜阳之。在他看来,医疗投资需要研究驱动,形成系统认知,弄清事情发展背后的那个“X”。

德联资本合伙人姜阳之

投资就是同各种风险认知的较量

新冠疫情曾让社会停摆,这对于医疗投资带来了不小的影响,疫情给许多行业带来了冲击,但德联资本一直秉承押注大趋势,疫情对于德联资本在医疗领域的投资布局影响并不大。

“潮水退去之时,大家都在恐慌之中,反而对于我们来说是出手的好机会。”接下来,德联资本将依然沿着看好的赛道布局医疗投资。

在中美两个完全不相同的环境中进行医疗投资,就像在不同的海域航行,虽然面对的是全新的支付体系和医疗环境,但是其中并不是没有共同的规律可循。

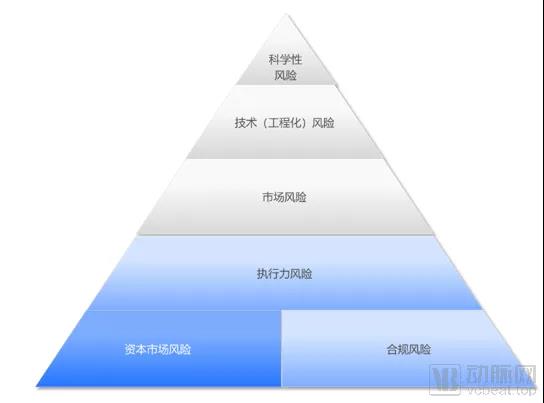

姜阳之认为,对于中美医疗投资而言,核心是定义不同的风险,不同层级的风险定义如下图。

“我们把企业发展过程重常常会遇到的风险主要分为:科学性风险、技术风险(或工程化风险)、市场化风险、执行力风险、资本市场风险和合规风险。而这些风险在不同的市场中有着不同的重要性。美国创新技术较为领先、创新生态较为完整,科学性风险和市场风险是竞争的关键。而国内医疗行业尚处于变革期,创业公司除了要面对科学性风险外,工程化风险和执行力风险也会成为致命伤。所以德联资本一直认为医疗投资选项目时国外要新,国内要快。”

他补充道:“在美国,我们主要选择投资全球创新 (first-in-class)的项目,同时也和国外知名基金共同投资以减少投资风险。在国内,我们更看好科学性得到验证、市场风险相对小,产品的技术门槛要高,团队运营能力和本土化落地能力要强。这就是德联资本对于国外要新,国内要快的定义。”

在国外投资中,德联资本重点布局在有科学性风险和市场风险的创新生命科学公司,以新靶点、新分子等未被满足的临床需求治疗项目为主,例如专注于开发免疫激活剂前药疗法用于治疗实体瘤的Amunix,开发针对难治性疾病的新型突破性精准抗体疗法的Hummingbird,肿瘤免疫治疗企业Apexigen、针对HDAC靶点的OnKure等。

国内要快这个逻辑在德联资本投资启明医疗时有着很好地体现。“在辨识风险上,介入治疗产品已经在国外临床进行了大规模的商业化验证,市场风险和科学性风险都较低。在关键的工程化风险方面,启明医疗在加州设有研发中心,在工程化方面的技术水平大幅领先于国内竞争对手。在本土化落地能力上,启明医疗和阜外、中山、华西等各医院的大咖PI进行合作,同时公司拥有一个高效的执行团队,所以启明医疗的成功是必然的。”

德联资本刚投资的美联泰科项目,是一家POCT赛道依靠技术创新、先发优势明显的公司。“化学发光在核心医院已获成熟应用,在分级诊疗和五大中心建设的大背景下,产生了POCT场景的强需求,科学性风险和市场风险较低;公司的设备平台和多个配套试剂已经拿证,技术风险也已不大;评价这类项目的重点放到了执行力上,公司是何为无博士领导的ETP基金的天使投资项目,何博士的国际视野、行业认知、产业资源、运营经验都很棒。以李锋为核心的执行团队在IVD领域有多年的运营经验,公司的底盘好、动力足、技术新,一定会成为这个赛道里面的TOP公司。”

技术门槛是考察所有项目的出发点

姜阳之表示,当年德联资本选择投资硬科技时,其实是被“挤”进这个赛道。那时,一级市场医疗投资更加关注一些市场驱动和互联网医疗的产品,赛道也比较拥挤,而德联资本选择避开潮水,潜入医疗硬科技投资这片深海。

在最初选择医疗投资时,德联资本希望找到相对容易看懂,但依然有科技门槛的企业。于是,德联资本选择了医疗器械和医疗服务赛道。在这个朴素的投资策略指导下,德联资本在选赛手时投资了启明医疗和三博脑科。

在投资三博脑科时,医疗服务赛道中眼科、口腔、医美受到关注较多,但德联资本更希望看到拥有硬科技实力的企业。相比之下,脑外科手术有着非常高的门槛,在医疗服务项目属于重技术类型,所以德联资本选择投资三博脑科。今年5月,三博脑科也完成了超8亿元人民币B轮股权融资。

沿着硬科技这条主线,德联资本在医疗投资中也从医疗服务和器械领域深入到有技术门槛的仿制药,再到创新药、生物技术、精准诊疗等领域。坚持科技投资这条路线,在近十年的投资中不断在不同领域被验证,德联资本也在其基础上不断丰满内涵,提升认知。

2020年6月,德联资本连续官宣了美联泰科、宸安生物两个项目。在疫情后保持较高的出手频率,需要拥有坚固的底层逻辑和中流击水的底气。

宸安生物要打开质谱流式仪在临床场景的应用,这是“全球唯二”的公司要“第一个”敲开临床应用大门的公司。质谱流式仪单台价格在800-1200万,在高端医疗设备提供商林立的市场格局下,技术门槛之高可见一斑。公司的仪器和试剂已取得实质性进展,科学性风险和技术风险已基本没有;对于市场风险,金属离子体系的标签在临床分型上有得天独厚的优势,有望在临床成熟应用的血液病分型领域完成对流式细胞仪的替代,在肿瘤分型和免疫常规评价方面也有非常好的应用前景,同时在细胞治疗质控及伴随诊断、个性化精准诊疗方面打开局面。“宇翀带领的管理团队,国际视野和本土落地能力相结合,有战略,能执行,公司必将在单细胞蛋白组学的临床应用领域,成长为一个全球领先的创新型公司”,姜阳之对宸安生物的未来充满信心。

而在德联资本的内部,团队一直强调以深邃缜密的研究驱动认知,敬畏投资常识地做投资决策。在对赛道选择的底层逻辑上,德联资本从三个基本面进行考察。

首先,是在技术层面是否迎来了拐点机会。德联资本更加期待来自技术拐点带来的爆发式增长机会。这些机会诸如细胞治疗和基因治疗、单细胞、抗体+平台(包括双抗、多抗、ADC等)、靶向RNA治疗、Protec、算法平台等。以德联资本布局的单细胞赛道而言。单细胞技术将人类对生物科学的认知提升到单个细胞维度,这个领域将会有爆发式的机会。

“以前无论是基因分析还是蛋白分析,都是把组织打碎了揉在一起分析,而现在可以实现对每一个细胞单独建库,我们认为它是一个维度级的创新。在美国,10×Genomics市值已接近90亿美金。在这个赛道,德联资本投资了寻因生物、HiFiBio、宸安生物等产业链上各有所长的企业。”

除了技术拐点外,德联资本观察的另一个基本面是政策影响。政策给市场带来的影响在国内环境中尤其明显。以CRO、CDMO这个行业为例,2015年后,国内的医疗政策发生了翻天覆地的变化,创新的政策导向挤压了传统仿制药的生存空间,将会带动整个医药创新链条的发展。但在临床CRO、大分子CDMO这个赛道中只有泰格医药、药明生物两家头部企业,德联资本相信,随着药企对于临床方案设计和实施、数据管理和统计和药品工艺和生产等要求越来越高,这个赛道中还会有更多的企业跑出来。

具备了以上两点要素后,最后一个基本面是市场格局是否已经成型。市场格局尚未成型的领域才会留给投资机构更多机会。

在姜阳之看来,投资人和企业是平等的,好的投资是互相认可,基金不仅能为创业者带来资金,还要在创业道路中不断为创业者画地图。在医疗投资这个领域,德联资本一直保持精兵作战,深耕医疗行业,用多年积累的产业资源和产业知识为创业赋能,帮助更多医疗创新企业。