九成债基惊现负收益 “弃债转股”的时候到了?

摘要 初衷是冲着“稳稳的幸福”,却见证了“妥妥的下跌”。5月以来,债市持续下跌。不少债券基金投资者体验了从“闭着眼挣钱”到“睁开眼就亏钱”的巨大落差。数据显示,最近一个月,约九成债券型基金的净值回报为负。近一月跌幅较大的债基有资产配置基石之称的债券基金,为何稳不住了?债基持有人该不该割肉?债牛终结了?持续

初衷是冲着“稳稳的幸福”,却见证了“妥妥的下跌”。

5月以来,债市持续下跌。不少债券基金投资者体验了从“闭着眼挣钱”到“睁开眼就亏钱”的巨大落差。数据显示,最近一个月,约九成债券型基金的净值回报为负。

近一月跌幅较大的债基

有资产配置基石之称的债券基金,为何稳不住了?债基持有人该不该割肉?

债牛终结了?

持续了两年多的“债牛”,走到了十字路口。

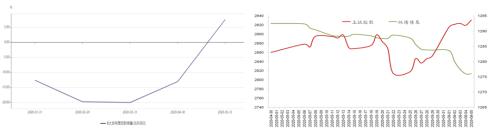

从国债期货走势来看,5月以来几乎一路向下,很快跌回2月下旬水平。

10年期国债期货主力合约走势

5月以来, 10年期、5年期国债期货主力合约累计跌超3%,10年期国债活跃券收益率(债券收益率与债券现价成反比)上行超30基点,创2月下旬以来新高。

10年期国债活跃券收益率走势

纯债债基指数5月以来也大幅下行,跌幅达1.3%。

纯债债基指数市场表现

债市5月转头向下,一个直接的冲击是债券供给大增。5月,超万亿元地方债和国债发行,对债市形成较大的供给压力。

本轮债市下跌的原因不只在供给端。

事实上,本周债市又受到一次冲击。6月1日晚,央行揭晓了直达实体经济的创新工具,宽信用得到强化。6月2日,国债期货全线大幅收跌,主要利率债活跃券短端收益率上行逾20基点。

此外,经济逐步复苏也促使市场风险偏好回升,债券下跌之际A股节节攀升, “弃债转股”趋势浮现。

沪指上涨纯债债基指数下行

赎回还是死扛

每天睁眼就看见亏损,这滋味当然不好受。近期不少纯债基金投资者都在考虑割肉赎回。

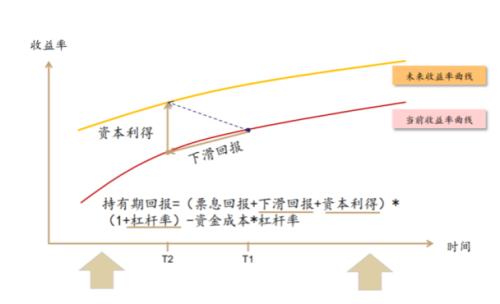

赎回“止损”,但也兑现了损失。如果不赎回死扛呢?毕竟,除了债市波动产生的交易收益,债券本身还有长期的票息收入。

债券回报包括票息、资本利得等

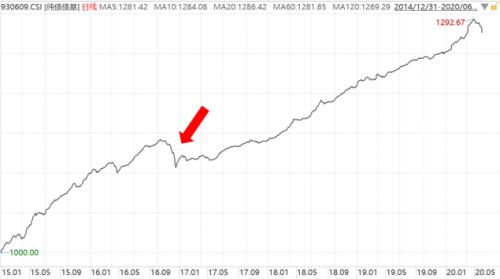

从净价指数来看,债市波动很大;但是一旦加上票息,全价指数在长期中还是呈上涨趋势。

中证综合债净价指数(左)和全价指数(右)走势

历史来看,目前的调整幅度并非最大, 2016年有过更大幅度的回撤。

2016年“债灾”

不必过于悲观

粤开证券李奇霖团队认为,利率最低点已经过去,若以此为债牛结束的标志,那么债牛已经结束。今年1-4月,造成债市收益率快速下行的因素是疫情,它带来了央行快速且持续的宽松,也带来了市场风险偏好的快速回落。而现在,国内诸多行业的生产基本恢复原状,经济在快速反弹。

不过,李奇霖团队认为,疫情影响减弱并不意味着10年期国债利率就会回到3.0%的水平。相反,3%会成为10年国债到期收益率难以突破的上限。

国泰君安(601211,诊股)(港股02611)固收覃汉团队则直指近日的抛压是“自己吓自己”。4月份公开市场长期“静默”的情况下,市场仍旧处在交易宽松预期,事后来看,确实过于乐观,有些“自己骗自己”。而这次对于央行创新工具的解读则有些过于悲观,有点“自己吓自己”。

覃汉团队认为,下一阶段利率上行空间有限,随时会迎来一波修复性行情。其中,中短端修复的确定性更强。