债基暴跌连累银行理财?资管新规之下银行理财已现负收益

摘要 银行系理财产品出现亏损,来自于一直被认为是“性价比较高”、“风险可控”的固定收益类产品,造成该产品出现负收益的原因主要是近日债基暴跌。银行系理财产品一直以来都以稳健著称,而如今,这份“稳健”也出现了“负收益”。而与此前投资风险较高的衍生品“原油宝”不同的是,这回出现亏损的产品,来自于一直被认为是“性

银行系理财产品出现亏损,来自于一直被认为是“性价比较高”、“风险可控”的固定收益类产品,造成该产品出现负收益的原因主要是近日债基暴跌。

银行系理财产品一直以来都以稳健著称,而如今,这份“稳健”也出现了“负收益”。而与此前投资风险较高的衍生品“原油宝”不同的是,这回出现亏损的产品,来自于一直被认为是“性价比较高”、“风险可控”的固定收益类产品。

今日,招商银行代销的产品“代销季季开1号”的亏损截图在朋友圈中刷屏。其近1月年化收益为-4.42%,该产品的净值也跌破成本价至0.9997。该行一位客户经理向财联社记者表示,造成该产品出现负收益的原因主要是近日债基暴跌。

值得注意的是,在资管新规临近正式实施之际,银行理财保本保息也将随之成为过去式。财联社记者获悉,目前已有多家银行下撤原有的保本理财产品;一度替代银行保本理财产品的结构性存款,如今也被监管下令压降规模。银行理财已经逐渐进入不再刚性兑付、不再保本保息的时代。

财联社记者在招商银行app中看到,这款产品来源于招商银行理财子公司招银理财有限责任公司(以下简称“招银理财”),在该产品说明书中,该产品风险等级为R2级,即较低风险。招商银行还写道,“本金风险相对较小,收益浮动相对可控。”

值得注意的是,除了“季季开1号”产品,另外一款招商银行固收类理财产品“季季开2号”也同样存在历史收益率为负值的现象。根据招商银行app上的数据显示,这款同样是R2较低风险的银行理财产品,自今年5月13日起至今的历史收益率为-0.04%,单位净值0.9996,低于成本价1.0001。

上述两款产品均是定期开放式的理财产品,三个月为周期开放,如今只过了月余。相关产品后市走势如何,目前仍要看投资的标的是否能够走势回归。

值得注意的是,招商银行如今的银行理财产品大多以净值型来显示收益率。与此前银行给出的预期收益率不同,市价法会显示每周都会有净值的变动。这也让理财产品的收益率更反映市场的波动。

根据理财新规要求,商业银行要规范产品运作,实行净值化管理;规范资金池运作,防范“影子银行”风险。而今年年底,资管新规的过渡期到期,原有不符合资管新规的理财产品,如保本理财产品、具有资金池的产品等,都将退出历史舞台。

此外,财联社获悉,由于资管新规过渡期即将结束,多家银行已经撤下保本保息以及老式的资金池类的理财产品。一家股份制银行相关理财工作人员向财联社记者表示,资管新规之下,银行的理财产品都已经发生变化,目前银行已经将到期的资金池类的理财产品下架并退出市场。相关产品到期后,投资者的资金回笼至账户,不再做续投。

“最近债基跌幅较大,所以这种净值型的理财产品用市价法来计算,都会显示亏损。”招商银行客户经理向财联社记者直言,如果债基未来仍然持续走弱,那么“季季开1号”的产品净值可能仍将持续走低。

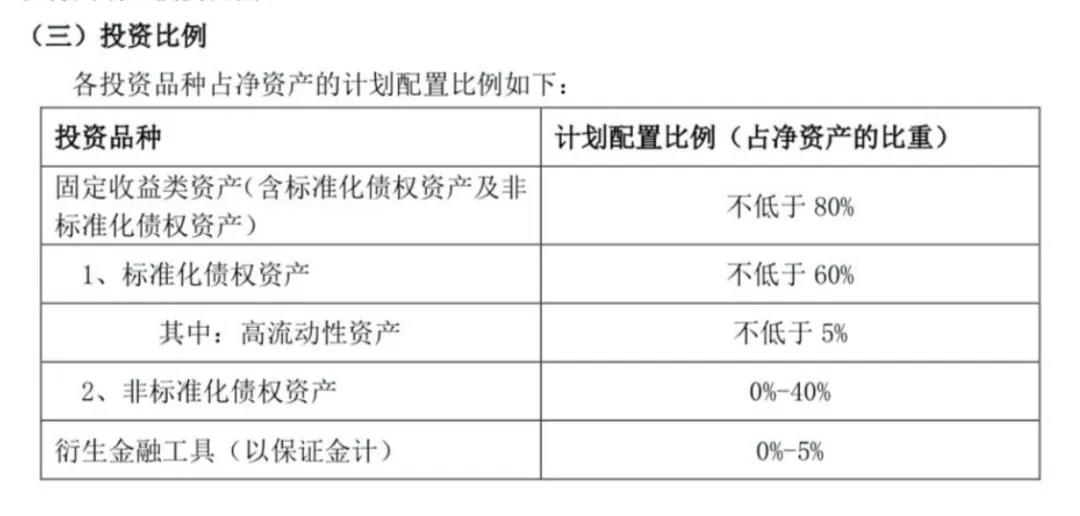

根据招商银行app产品介绍显示,从“代销季季开1号”的投向上看,固定收益类产品配比不低于80%,其中,标准化债权产品不低于60%。此外,衍生金融工具配比为0%到5%之间。从该产品说明书看,该理财产品可直接或间接投资于以下金融资产和金融工具,包括但不限于:国债、金融债、央行票据、地方政府债、政府机构债、企业债、公司债、短期融资券、超短期融资券、中期票据、中小企业集合票据等。

实际上,自5月开始,债基就出现了快速下跌。不少债基近1月收益率普遍在-3%左右,一些债基收收益率甚至达到-4%左右。有市场分析认为,债基收益率的下降,主要源于当下中国疫情的好转,以及5月份新发债券数量加大等原因。

融360理财分析师表示,根据资管新规,理财产品要实施净值化管理,这种产品可以是封闭式,也可以是开放式的,但是没有预期收益率,银行要定期披露产品的净值,跟开放式基金比较相似。产品的收益率是不断波动的,有可能连续上涨也有可能连续下跌。

也就是说,采取净值型的理财产品将更加反应市场的走势。银行理财此前普遍采取了资金池的模式,就算是某一款理财产品出现亏损,也可以用另外一款产品超出预期收益的部分填补,从而做到保本保息。但这样的方式积攒了大量的风险,这也是资管新规中明确禁止的。而净值型不仅可以及时反应资产收益和风险,管理人收取相应管理费,管理费之外收益全部归投资者所有,但投资者也要自担风险和收益。

“在不保本保息的情况下,银行如何抓住客户,就要看银行及其理财子公司的运作水平如何了,也是拼银行投顾方面真正实力的时候。”一位银行业内人士向财联社记者表示,打破刚性兑付一直是银行业的“老大难”问题,如今距离资管新规过渡期最后期限仅有半年时间,银行不得不提早做安排,并且在投顾等领域做好部署。