龙头私募年中榜单:庄涛、罗晓春、冯柳领跑 多名大佬“吊车尾“

摘要 作者|孙建楠编辑|文晔本文首发于“见闻VIP”APP ,欢迎下载“见闻VIP”,即时见证历史。A股利空已消化,4个维度把握中报行情,来新浪理财大学,听交易日财经早报,带你捕捉一线投资机会!龙头私募机构年中榜单揭晓:盘京庄涛、汉和罗晓春、高毅冯柳领跑,多名行业大佬“

龙头私募机构年中榜单揭晓:盘京庄涛、汉和罗晓春、高毅冯柳领跑,多名行业大佬“吊车尾”

资本深潜号

2020年A股“赛程”过半,各家私募演绎着不同的业绩故事。

今年以来,市场出现两次巨震“缺口”:2月初和3月中下旬。但受益于宽松流动性等因素,各行业龙头和优质成长股涨势不断,多位知名基金经理抓住了机会。

盘京庄涛“有如神助”,继续领跑头部私募阵营;“特立独行”的汉和罗晓春、“捉摸不透”的高毅冯柳,紧随其后。

另有一度销声匿迹的知名基金经理,重回视野······

01

庄涛、罗晓春、冯柳强势领跑

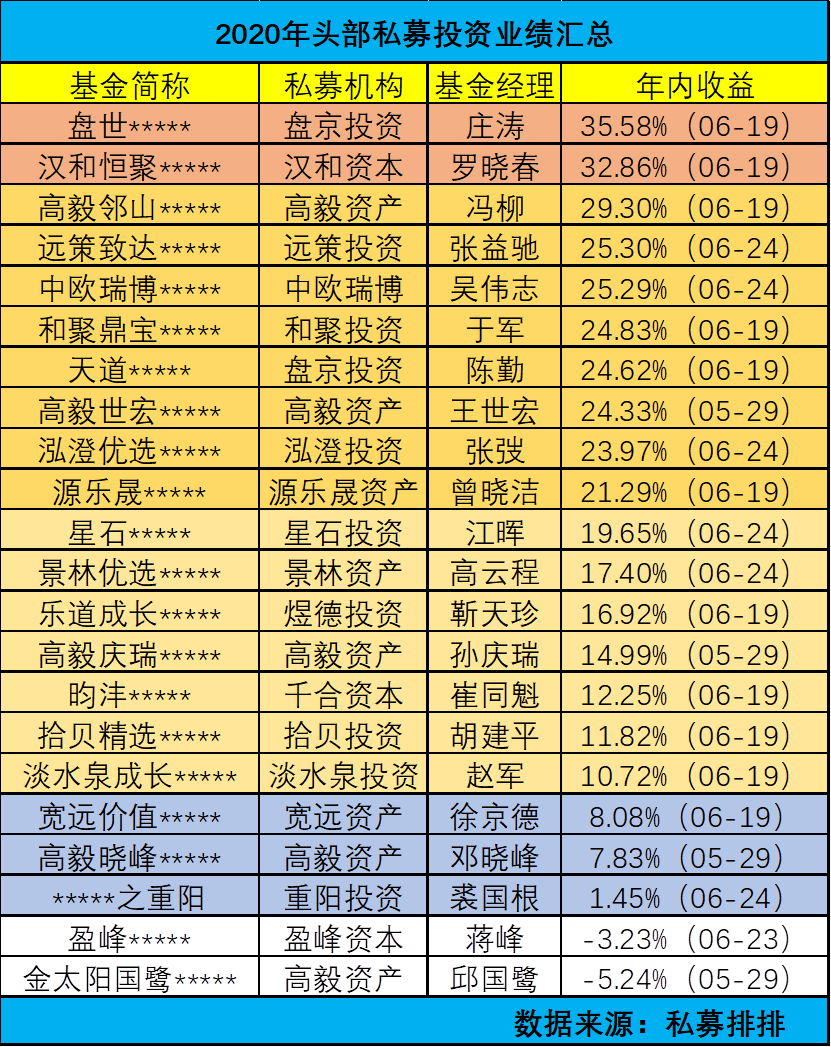

我们根据私募排排网的数据,梳理了50亿规模以上知名股票多头私募的年内业绩表现。

如上图所示,三方平台汇总的知名私募代表产品收益表现,限于数据更新等客观因素限制,我们标注出净值更新截止时间,便于读者参考。

上述私募中,庄涛领衔的盘京投资表现突出,截至6月19日,旗下代表产品年内收益高达35.58%。2019年1月该机构管理规模破百亿,并在当年内创下五次刷新净值新高的纪录,位于百亿多头私募之首。

盘京投资的另一位合伙人陈勤管理的产品,表现亦不俗。截至6月19日,年内收益近25%。陈勤曾任新加坡毕盛资管中国首席投资官、天弘基金权益投资总监。

实际上,盘京投资2016年正式成立,在百亿私募中可谓“资历”较浅,但产品募资发行上深度绑定中信证券,客户资源稳定性和粘性较强,而且擅于使用衍生品交易工具。

盘京投资对策略的描述为:基于价值判断的成长型投资,较高持股集中度,中低换手率。截至今年一季度末,盘京投资出现在神州信息、金河生物、恒铭达、普利制药、江山欧派等公司的前十大股东。

另一家年内收益超30%的私募是汉和资本。这家公司一直有着“特立独行”的形象,始终不向客户收取固定管理费,坚持在帮客户赚到钱之前基金管理人分文不取。

罗晓春执掌的汉和资本,一直保持着每半个月与持有人沟通的机制:从不详述市场观点、产品表现,而是灌输长线投资理念,强调需要三年甚至更长时间维度考察上市公司。

这家私募投研团队还曾透露:“汉和的投研团队实现自主培养,这点看似非常另类······不同的理念和价值观的碰撞,更多的是毁灭,而非创造价值!”此外,今年1月份,汉和资本对外宣布暂停接纳新资金。

此外,高毅资产冯柳年内收益逼近30%(截至6月19日)。私募排排网更新的最新净值显示,冯柳与庄涛、罗晓春管理的产品均刷新了历史净值新高,净值走势可谓一路上涨。

值得注意的是,冯柳控制净值回撤的能力突出。今年一季度市场巨震之时,净值回撤为-5.51%。相比之下,当时庄涛与罗晓春的净值回撤分别为-9.63%和-9.81%。

今年一季度末,冯柳管理的基金出现在A股31家上市公司前十大股东,总计市值超百亿元人民币,如此高调“亮底牌”在私募圈中颇为罕见。

02

多位基金经理“回归”

虽然今年市场一度动荡不断,但有多位“久违”的基金经理表现不俗。

值得一提的是和聚投资,这家昔日百亿私募在2015年之后,一度进入“蛰伏”状态,今年2月份代表产品净值修复至上一轮牛市的水平。截至6月19日,产品年内收益24.83%。

和聚投资在今年6月份路演时指出,主要关注受压制的龙头周期股以及港股。此外,该机构还关注再融资新政后的定增机会,定增基金也曾是这家机构的主打产品。

另一位业绩突出的是高毅资产王世宏,他在高毅明星云集的基金经理中相当“低调”,特别是2018年遭遇了超过30%回撤,之后净值迟迟未修复。

今年5月29日,王世宏的产品刷新了2018年6月的历史高点,等待了近两年的时间,可谓终于“熬出头”。

据了解,王世宏并非典型的纯股票多头策略,而是偏重多空仓组合投资,此前业绩受到中概股表现不佳的影响。

03

头部阵营分化明显

纵观最新的头部私募表现,业绩分化成为关键特征。

除了上述提及的机构,年内业绩在20%-30%之间的私募包括:远策投资、中欧瑞博、泓澄投资以及源乐晟资产。

年内业绩在10%-20%之间的私募包括:星石投资、景林资产、煜德投资、千合资本、拾贝投资以及淡水泉投资。

值得注意的是,重阳投资、宽远资产年内收益还未突破10%,但也有正收益。作为一贯理念扎实、风控良好的两家机构,净值的考验目前还只在短期。

此外,业内领跑的平台型私募高毅资产内部也出现分化:除了冯柳、王世宏居前,高毅唯一的女性基金经理孙庆瑞年内收益近15%。截至5月末,邓晓峰年内收益7.83%,高毅创始人邱国鹭收益负值排名相对靠后一些。

当然,平台型私募的内在含义是风格多元化,所以短期内的表现只能说是用来跟踪。对于各家机构投资能力的真正判断,投资者们还是多关注三年、五年以上的长期业绩维度。

本期责任编辑 陈嘉懿

责任编辑:石秀珍 SF183