保险金信托让家族信托没那么高不可攀

摘要 保险金信托就是把大额保单装进信托中去。

热播的电视剧《精英律师》,将家族信托展现在了大众的面前。片中王鸥饰演的律师蓝红给企业客户打电话,建议成立家族信托实现家庭和企业的风险隔离。同时,与靳东饰演的罗槟律师商讨,是否需要成立家族办公室,为客户提供家族传承、资产保全、税务筹划、综合投融资等全方位的服务。

提到家族信托,您想到的是不是巴菲特、洛克菲勒等超级富豪?还是李氏家族、赌王家族呢?银保监会37号文规定,家族信托的最低设立门槛是1000万元,并且需要客户提供资金的合法来源及完税证明。对于中产家庭而言,这一起点实在是不太友好。适当增加杠杆,降低一次性资产投入,同时又能享受到家族信托的功能的保险金信托应运而生了。

保险金信托就是把大额保单装进信托中去。简单一点说,就是首先客户需要购买一张大额的终身寿保单,之后客户做一个保全变更,将这张保单的身故金收益权改为信托公司,由客户和信托公司签订一个合约,约定好自己的家人或者亲人作为受益人,由银行对其资产作增值管理,未来受益人满足了一定的条件后(如结婚、生子、升学、创业等),即可以从信托中取得现金资产。

优势一:运用杠杆,让起点金额没有那么高不可攀

常规的家族信托产品,起点金额需要1000万元人民币,而保险金信托只需要保额加现金满足1000万元即可。 年轻的客户每年只需缴纳几十万元的保费,即可撬动1000万元的保额。

优势二:简化流程,让验资难度没有那么高不可攀

家族信托为了确保我们的客户资金来源合法,不存在恶意逼债避税,通常需要经过长时间的资金尽调,内容包括但不限于纳税凭证、投资所得交易凭证、公司经营流水和审计报告等,并需要客户经理进行现场核查,以确保在发生纠纷时,信托的合理合法性不会被击穿。而根据保险公司实操的经验,在保险公司进行身份和反洗钱核查后,银行方和信托方不需要再次进行验资,大大简化了材料和手续。

优势三:福泽子孙,让受益门槛没有那么高不可攀

目前市面上保单的受益人通常是父母、配偶和子女等直系血亲或者姻亲。相对保险来看,家族信托或保险金信托的受益人范围比保单更为广泛。一般亲属关系或者家庭成员,亦或者未出生的重孙重孙女,都可以成为信托的受益人。这就意味着我们的委托人可以照顾到更多的家庭成员和亲人。

优势四:专属性强,让后代保护没有那么高不可攀

我们常说,家族信托的本质是从坟墓中伸出一只爱的手,为自己的子女保驾护航。如何让财富真正属于受益人、有节奏的安排身后事、避免受益人因为年幼、负债、滥赌挥霍等也是很多高净值的客户非常关心的问题。而家族信托财产分配是有节奏的,事先设立好的。例如,船王许世勋留下420亿遗产,设立家族信托,独子许晋亨却也无权去分配信托基金,每月能得到200万生活费 。许世勋的智慧十分让人佩服,与其强行让不成器的儿子接班,最后落得生意凋敝,不如这样巧妙安排,等待第三代的人去接班。

案例分享:父母爱子女,为之计长远

谢先生希望投资顾问运用金融、法律等工具,帮他解决财产和公司传承上的问题。谢先生是某上市公司知名的创始人,时年59岁,同时也经营着一家医药公司,除了二套一线城市房产外,其余资金都投入企业;谢先生早年离婚,和前妻育有一子,但不学无术,明年将从美国的社区大学毕业。谢先生与现任妻子结婚后,在45岁的时候有了第二个儿子。小儿子勤奋好学,已展现出良好的天赋,谢先生也有意培养小儿子为企业接班人。谢先生想设立家族信托实现财富的有序传承,但现金流并不充裕。

需求梳理:

需求1:希望在百年之后或意外来临之时,给现任妻子和两个孩子留足够的财产,让他们衣食无忧。

需求2:从目前的情况看,小儿子更适合经营公司,传业给小儿子,把谢先生的企业家精神发扬光大。传钱给大儿子,保障他的幸福生活。

需求3:通过家族信托的条款约束大儿子,防止其挥霍。

需求4:现金流紧张,能适当加杠杆。

需求5:存在家企混同的问题,在资金来源的尽调上更谨慎,以免因资金来源的不合规,而造成信托的无效。

方案设计:

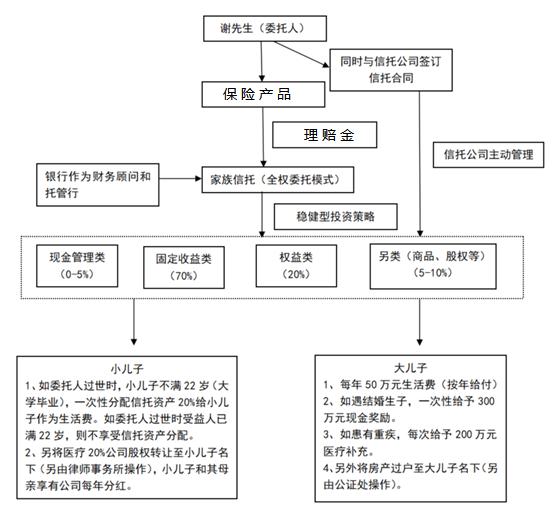

推荐谢先生设立保险金信托,保额3000万,投保A和B两款终身寿险,年交保费430万,变更受益人为家族信托账户,身故理赔金进入信托账户,由我行作为财务顾问和托管行。。按年给付给大儿子生活费。如谢先生出现意外情况时,小儿子尚不能独立生活,则信托资产20%归属小儿子所有。

架构说明:

需求解决:

1、挥霍解决:按年将现金资产传给大儿子,保障大儿子一生无忧幸福,并设置了医疗保障,即使大儿子的婚姻出现风险,保险金信托中的资产依然是个人财产。

2、防范意外:如委托人出现了意外,则其夫人和孩子都可以一次性从家族信托中拿到一笔现金,以保障母子生活的水平。

3、资金解决:每年只需缴纳430万保费,就可以达到3000万的保障。

4、手续简便:保险公司对资金来源进行尽职调查即可,银行方无需二次进行尽调。

我们相信,传承的方式有很多种,但是父母爱子女则为之计深远的心,是一样的。保险金信托大大降低了信托的门槛,放大了父母对子女的爱,使得神秘的家族信托不再“高不可攀”。保险金信托一方面利用保险的风险管理和杠杆功能,一方面充分融合了信托的灵活传承、风险隔离、税务筹划、财富管理和信息保密等功能,实现了1+1>2的功效,真正是高净值人士使用信托进行传承的敲门砖。