现在政信收益大部分都降到9%以下了 还能做吗?

摘要 来源:上海陆家嘴金融前段时间,盐城市压降融资成本到8%的消息在政信圈刷了屏。文件一发出来,大家都有点方。后面再来云南降成本,更方!今天就来谈谈政信还能投吗?

来源:上海陆家嘴金融

前段时间,盐城市压降融资成本到 8% 的消息在政信圈刷了屏。

文件一发出来,大家都有点方。

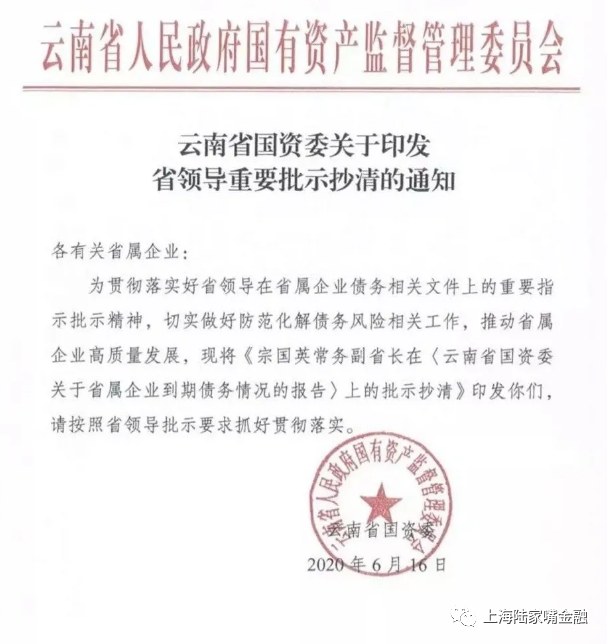

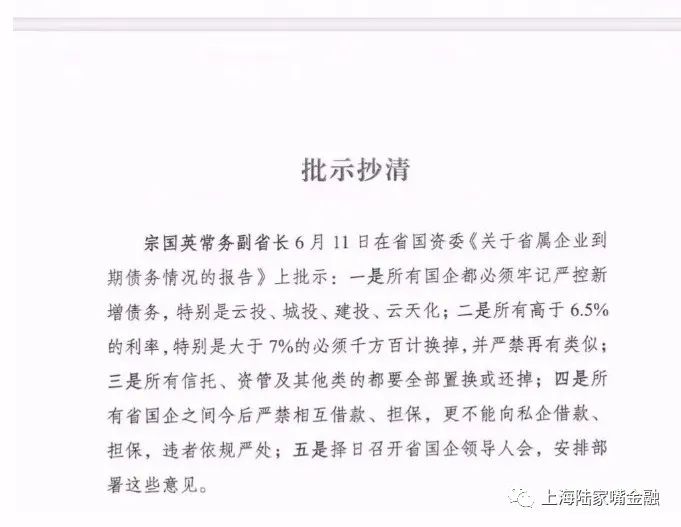

后面再来云南降成本,更方!今天就来谈谈政信还能投吗?

现在不仅仅江苏在降低融资成本了,而是繁衍到全国了!前有江苏海安城投平台竞标融资,后有云南等地清退7%融资,城投真的不缺钱了吗?这个问题也体现出目前国家对于地方支持力度有多大!地方政府腰杆子更加硬气,非标融资就此开始一降再降,所以目前政信产品且做且珍惜啊!

政信!且做且珍惜!

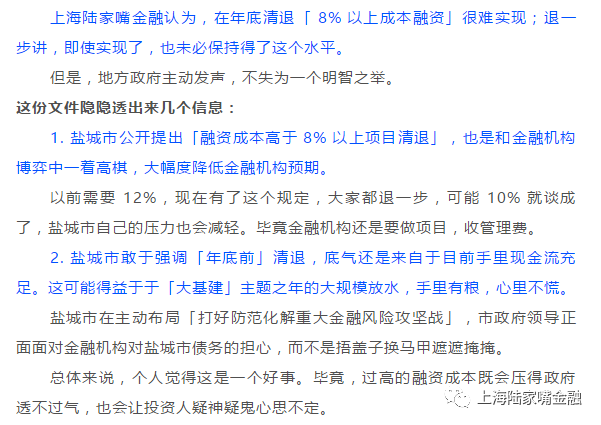

其实审时度势,主动压降成本,减轻非标带来的高息负担和流动性风险,盐城市政府这波操作很赞。

也许是经济底气,也许是信仰背书,又或者相得益彰。江苏镇盐淮的市级平台要求融资成本同步下行,顺水流成。

不过话说回来,融资成本也不是你想降,想降就能降的。

一

为什么会有成本的举措

同政信信托一样,政信定融属于城投非标,融资成本大都在 8% 以上,属于政府隐形债务。

政信定融,借款人是政府融资平台,担保方是地方国企。这类融资平台往往有较多的基础设施项目,融资需求巨大,为地方经济输血。

政府定向融资计划有两大绝对优势:

一是可以形成合法有效的债权债务关系。各交易场所,在国务院或各省(直辖市、计划单列市)政府和金融办的批复范围内合法合规地进行产品设计,通过交易和备案形成合法有效的债权债务关系;

二是省去了融资过程的部分中间环节。投资人能与融资企业建立直接的债权债务关系,债权关系清晰。投资人既可通过管理人代为维护权利,也可直接、单独地对债权进行追索和主张,避免了资管产品因为法律关系中隔着一道管理人而带来的投资人无法直接有效对融资方实施维权的问题。因此,此类模式基本摆脱了部分传统理财产品主要看管理人而不是底层资产的扭曲判断模式。投资风险主要取决于融资方和增信方本身的资信,这也使投资回归到了本质,聚焦于底层资产。

与此同时,政府一直在打风险防范战,不断和金融机构博弈,想要化解重大风险,提高政府信仰。

对于地方融资平台而言:

在过去,非标融资成本动辄 10% 以上,但经济增长强劲,投建项目的资金需求大,融资成本高点也就忍了,总账打平就行。

现在呢,地方经济增速放缓,基本面已经不支撑了。债务负担过重,想要实现债务置换和化解,压降融资成本是必经之路。

因此早在 3月,刷屏的‘盐城清退 8% 以上融资’时,江苏就已经打响了降成本压非标的第一枪。

至于市场有人发问,假设全面暂停定融,兑付资金从何而来?无疑,自然会有其他渠道。

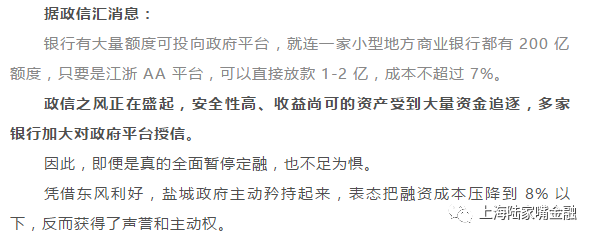

2020 年,全球货币政策宽松,央行一次次释放流动性,市场利率走低,整体定价下行,银行大量资金也在找优质资产投资。

背靠信仰的政府平台,让它们眼前一亮,尤其是江浙信仰。

基建放水在即,银保出于避险/免责/跑量/高收益等考虑,老牌 AA+ 及以上评级的平台公司,将获得足够的长期的低息资金。

原来风险偏好较低的银行和保险,一方面缺乏好资产,一方面存款规模在掉/保费利率在涨,息差空间越来越窄,被迫提高风险偏好。

于是闭眼,捏鼻子,干吧。各大银行和保险公司争先恐后向江浙政府平台放款。

二

8%的融资成本意味着什么

再来讲一个基本的问题:融资成本是如何形成,又分布在哪几个环节呢?

融资成本,实质上是资金价格,和其他价格一样,由资金的供需关系推动形成。

例如贵州省要融的多(违约也多),但愿意借的少,自然资金就贵;此外,由于有一定风险属性,还跟债务人的信用相关,比如国债成本就很低。

现实点来说,融资成本大致分为几个环节:利息成本+销售费用+管理费用(包括其他税费)。

以信托为例:

管理费每年平均 2% 左右,综合销售费用有高有低,但年化 0.6%-0.8% 应该是平均水准;剩下的刨去一些税费成本,大头就是投资人收益了。

盐城市政府提出来的这个 8% 年化,如果是从非标角度来说,减去销售费用和管理费用,投资人手里不到 6%。

这个收益水平,即便是放到信托市场上,大概极少会有人问津。

有人会说,这个融资成本说的不是非标,更多的是银行和公私募债券。

这自然是有可能的,甚至是最主要的方向。

但还有一个问题,非标市场的融资,盐城不做了吗?

即使是在地级市这个范畴上,我觉得难。

利率下行的大背景下,城投融资成本降一点,也是符合整体趋势的。

所以,最近一段时间,我们可以看到很多政信项目突然暂停,或者降息,便是如此。

但是,融资成本终究是一个市场行为,不是你主观让它降到哪里,它就能降到哪里(除非你真的打算完全不做这块业务)。

三

资产荒时代,政信是否还能投

如今,市场利率下行,各路收益承压。

自我安慰的话,把问题交给时间,相当于买了稳定高股息的股票,上市公司的名字叫做‘ XX市/县/区政府’,共享地方经济改革发展成果和红利。

当然,地方经济和信用是分区/分层/分化的,对于手持现金的投资者来说,投政信定融,重要的仍然是选择好地区、好项目。

愈是资产荒,愈要警惕高收益诱惑,担心低收益迅速来临而慌忙上车,很可能会忽略背后的风险。

愈是资产荒,愈要且买且珍惜,对优质政信先下手为强。基建放水导致融资成本降低,会倒逼政信项目减少。

责任编辑:唐婧