交易所数据的秘密:牛市中散户为什么会亏钱?

摘要 《在金融泡沫和冲击中的财富再分配》

随着股指持续上行,牛市论调再度甚嚣尘上。在多数人眼中,牛市是发大财的机遇,躺着就可以赚得盆满钵满,于是砸锅卖铁也要赶紧入场抢钱。

看似暴利的背后,却是冷冰冰的现实:

多数人在牛市中并不能赚到钱,热气腾腾的喧嚣繁华,却往往成为了“大鱼吃小鱼”的财富再分配。

在牛市中,散户为什么还会亏钱?

近日,清华、复旦几位学者在一篇名为《在金融泡沫和冲击中的财富再分配》的报告中,以上交所交易数据为依据,详细阐述了这一问题。基于上交所4000多万个账户的个人持有量及每日交易基数,实现了对沪市投资者全样本、细颗粒度的全覆盖。

谁赚走了牛市的钱?

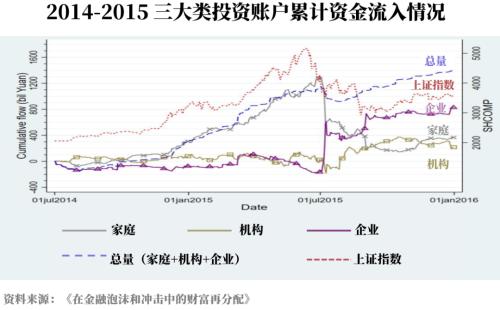

交易账户分为三类:家庭、机构、公司(含交叉持股及其他,如“国家队”),按市值份额看,公司占有64%的份额,机构11%、家庭25%。其中,公司账户份额虽高,但交易量很少。

2014年7月1日到2015年6月12日,家庭账户累计流入1.1万亿元人民币,机构、企业账户分别累计流入资金为800亿、-1300亿元,家庭账户是牛市的主要支撑。

而公司账户则在牛市高位先于家庭账户减仓、表现为持续流出,产业资本及时兑现、获利丰厚。这启示我们要重视产业资本行为的潜在信号。

对于家庭账户,又分为4组:0-50万(WG1)、50-300万(WG2)、300-1000万(WG3)、1000万以上(WG4)。它们初始财富量相似,但账户数量差异很大,占比分别为85%、12.5%、2%、0.5%。

这意味着,少数人控制大部分股市财富。

14-15年,WG1-WG4四组累计收益分别为-2500亿、-420亿、440亿、2540亿,最低85%的家庭初始账户价值损失28%,最高0.5%家庭的收益却达到了31%。

同时,WG4组占家庭部门财富的份额从26%提升到32%,而覆盖85%账户数量的WG1组的份额却从29%下降到22%。

这说明,牛市期间财富从散户手中转移到了富裕家庭。

正如格雷厄姆所言,“牛市是普通投资者亏损的主要原因”,由此我们可以获得哪些启示?下文我们用数据来说明。

启示1

大户主导牛市行情,散户死于抢反弹

一般而言,大家会认为,牛市的最后一棒会由中小散户来承接,当大妈们也冲向股市时,往往牛市就快结束了。

但是,从交易所数据来看,牛市期间反而是大户(WG4)在主导行情演绎。

从图1中我们可以看到,即便是机构、企业账户的增量资金也都是很有限的,只有家庭账户在持续买入。

截止2015年6月12日(牛市顶峰),四组家庭账户从小到大累计流入股市的资金分别为-1280亿、2800亿、2820亿、7090亿元,代表中小散户的WG1组反而是在流出。

这说明在牛市中,中小散户并不是简单地急吼吼追涨,而是一直在犹豫、乃至错失上涨机会,收益明显跑输。

与此相反,高峰过后,6月12到8月26日两个月时间,上证综指从5166点跌到2927点,四组的调整流量分别为3280亿、1170亿、-790亿、-3650亿元。

代表富裕家庭的WG4组快速离场,而中小散户却在逆势博反弹。

这与我们的直观感觉相悖,中小散户并非简单死于追涨,而是过早减仓、过早抄底,导致收益大幅跑输。

启示2

中小散户的亏损

是机构、大户的主要收益来源

在指数绝对涨幅有限的情况下,市场往往陷入存量博弈困境,此时机构、大户们赚到的钱往往来自于散户的亏损。

我们以不同类型投资者对个股的周成交量除以该股可交易的股份数,反映该类投资的交易特征,可以发现如下规律:

1.大户(WG4)与最底层的两组的交易呈现显著负相关,相关系数分别为-0.27、-0.26;

2.机构基金经理与排名倒数三名的家庭群体之间的交易相关性分别为-0.26、-0.28、-0.26,而与大户(WG4)的交易相关性在统计上是不显著的-0.03。

这意味着,大户(WG4)与机构投资者往往与中小散户逆向操作,而大户(WG4)与机构投资者的交易行为相关度不高。

既然是逆向而行,必有对错之分,博弈双方的地位显然是不平等的。

数据显示,大户(WG4)每周流入一只股票的资金增加一倍标准差,则预测下周的回报率将会提高0.44%,底层家庭(WG1)仅为-0.48%。该差距在牛市阶段得到强化,达到市场平淡期(12年1月到14年6月)的4倍以上。

牛市期间,大户的信息、资源优势更好发挥了作用,博弈中明显占优。

启示3

大户偏好押注短期反转

能更好捕捉公司基本面变化

另外,1000万以上组的大户选股能力优于50万以下组的中小散户,具体表现为如下几点:

1. 股市繁荣期,1000万以上组的贝塔系数显著提升,主动暴露市场风险,而50万以下组却在远离高贝塔公司。而在萧条期,1000万以上组退出高贝塔股票,而50万以下组却提升明显;

2. 繁荣期,1000万以上组是大盘股、价值股、可融资股票的净买家,而50万以下组在净卖出。

3. 从周资金流入看,1000万以上组更多押注于短期反转(流入与此前收益率负相关)。而其余3组都在追逐短期股票收益(流入与此前收益率正相关);

4. 即便叠加上贝塔、市值、账面市值比、是否为融资标的4个因子,1000万以上组的资金流入对未来股票回报仍有显著的正向意义。这说明,1000万以上组更好的选股能力不能简单用上述可观察的公司标签特征来解释。同时,该优势在市场高波动阶段进一步扩大。

5. 公告前1000万以上组资金流入与公告期股票累积收益率有明显正向关系,而50万以下组却是负相关。这意味着,1000万以上组更好地捕捉到了公司基本面变化。

总结

综上所述,对于牛市期间的交易对手行为特征,我们总结如下:

1. 大户而非中小散户是牛市的主导力量,他们的风格偏好决定牛市演绎方向。

2. 中小散户往往在上涨中过度悲观,下跌时过度乐观,死于抄底,而非追涨。

3. 机构、大户行为模式与中小散户表现出明显逆向,且具备信息资源优势。

4. 大户资金偏好大盘股、价值股,倾向于押注短期反转个股,且能较好捕捉上市公司基本面变化。

5. 重视产业资本行为的潜在信号价值。