上半年国寿平安保费差距扩大至1500亿!

摘要 近日,银保监会在答记者问中首度提及2020年上半年保险业保费收入2.7万亿元,国寿、新华两家实现了两位数的正增长,其中新华更高达30%以上;平安人寿、太保寿险、人保寿险等却出现了不同程度的下滑。

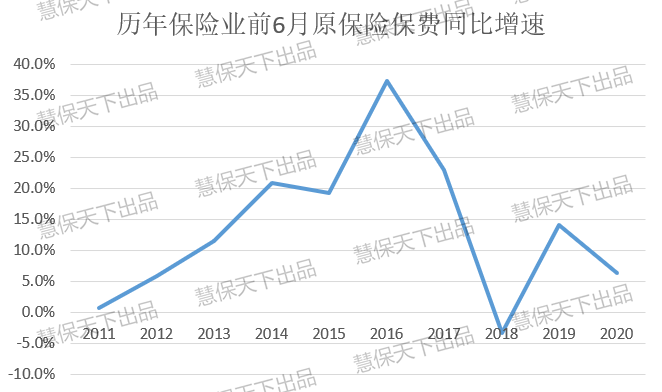

近日,银保监会在答记者问中首度提及2020年上半年保险业保费收入2.7万亿元,同比增长6.4%——纵观2012年至今每年前6月的保险业原保险保费增速,这并不是最坏的数据。

如下图所示,对比2012年前6月的5.9%,以及2018年前6月的-3.3%,6.4%只能算是近10年的倒数第三(2011年统计口径有变,不具可比性)。

数据来源:银保监会官网

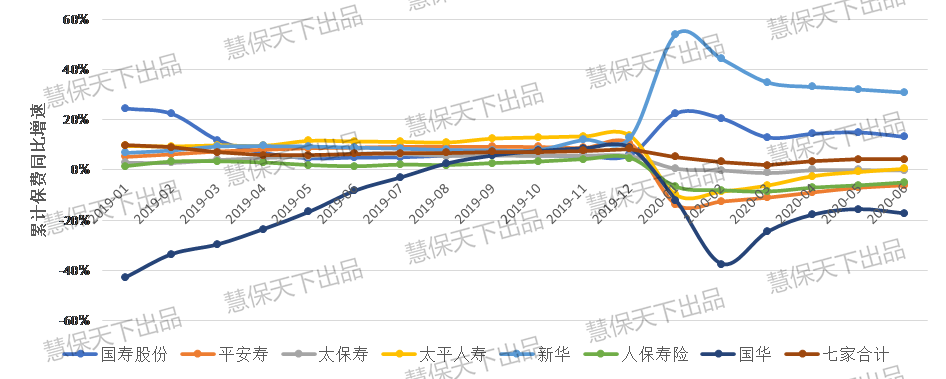

具体到人身险行业却仍不免捏一把汗。近期,上市险企纷纷发布前6月数据,从其中上市寿险公司的数据来看,表现相当分化,国寿、新华两家实现了两位数的正增长,其中新华更高达30%以上;平安人寿、太保寿险、人保寿险等却出现了不同程度的下滑,其中平安人寿下滑最快,超过6%。

更重要的是,上半年的保费增长有1月的开门红以及3月、4月的第二波开门红做铺垫,当低利率下,较高收益产品逐渐退出市场,开门红不再,而资本市场又迎来一波“牛市”,配资炒股再度兴起,寿险公司又该如何支撑下半年的保费增长?是借失业人口增多契机,重走人海战术的老路,还是就此深度转型,重整人力和产品策略,也考验着每一家险企经营者的判断力以及定力。

01

六大上市寿险公司保费收入1.1万亿,新华增速超30%,平安下滑6%

截止7月15日,A股及H股上市险企都已公布上半年保费收入,其中5大A股保险公司合计实现保费收入1.52万亿元,同比增长6.3%,接近行业平均水平。在寿险方面,中国人寿、平安人寿、太保寿险、新华保险、人保寿险及平安人寿共实现保费收入1.1万亿元,同比增长4.87%。

从收入排名看,中国人寿上半年实现保费收入4280亿元依然高居榜首,平安人寿2806.7亿元排名第二,其余依次为太保寿险1383.47亿元、新华保险968.79亿元、太平人寿909.55亿元和人保寿险672.33亿元。

疫情影响下,寿险保费收入仍能实现近5%的正增长,凸显中国保险市场的巨大潜力,然而不同公司之间的表现差异极大。

整体来看,6家公司保费收入呈现三升三降:新华保险、中国人寿、太平人寿3家公司保费收入实现正增长,尤其以新华保险超过30%的增速一马当先,中国人寿和太平人寿分别增长13.7%、0.45%;平安人寿、人保寿险两家公司的保费下滑幅度均超过5%,太保寿险上半年保费收入微降0.06%。

曾经要五年赶超国寿的平安寿险,也因为上半年保费收入疲软,与中国人寿差距进一步拉大至1470亿元。而在2019年上半年,两家公司保费收入差距已经不足600亿元。

从渠道占比看,除了人保寿险外,其5家公司个险渠道占比都在65%以上,平安和太保超过90%,人保寿仅有22%,其银保渠道占比高达43%。

02

4月惊现“二次开门红”,高收益产品纷纷下架,涨势难继续

在《寿险或迎第二波开门红?国寿新华太保等3月保费环比涨逾50%,七成代理人称健康险销售难度将下降》一文中,『慧保天下』曾预言疫情之后,被压抑的保险需求将迎来一波反弹,人身险公司保费收入也有望再度反弹。

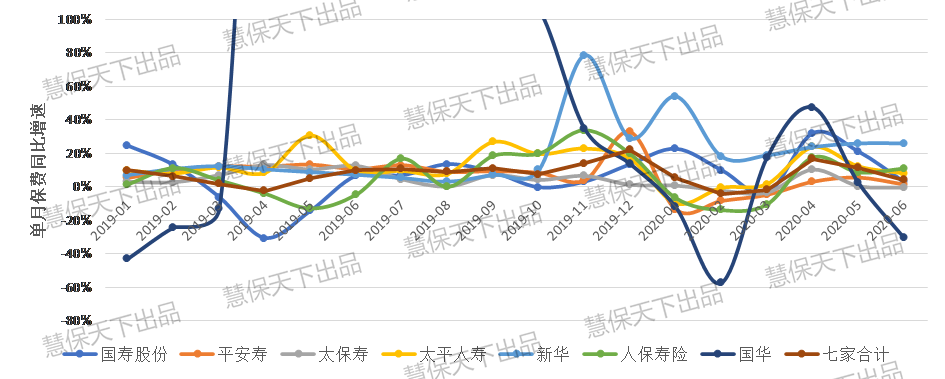

果不其然,从几家上市险企的单月保费同比增速来看,2020年1月以及之前的2019年12月,因为疫情尚未爆发,加上不同公司业务节奏不同的原因,新华、国寿、平安等均在这一时段出现了一波保费增长的高潮。

到2月,疫情最严峻的时刻,几乎所有公司保费增速骤然降低;到3月,逐渐适应了疫情下的业务节奏之后,保费收入开始企稳,到4月,疫情得以控制,所有上市险企的单月保费增速都有明显提升,迎来2020年的第二波开门红。

不过4月的“小阳春”之后,市场又逐渐归于平淡,涨势似乎难以继续。市场人士认为,这与低利率下,保险公司高收益产品逐渐退出市场,产品竞争力不再有关。当然,更主要的因素还在于,新冠疫情之下,不少企业、人的收入降低,对于未来预期也不够明朗,导致各种支出有所减少。

6月当月,几家上市寿险公司保费收入及同比增速分别为:国寿股份582亿元、2.83%;平安寿343.90亿元、1.29%;太保寿218.78亿元、-0.59%;太平人寿142.00亿元、7.95%;新华178.70亿元、25.92%;人保寿险52.47亿元、10.88%。

可以看到,除新华保险依旧生猛,人保寿险仍保持两位数增速外,其他几家上市险企均乏善可陈,这其中也包括前期涨势很快的中国人寿。

03

代理人数量逆势增长,6大上市寿险公司代理人总量破500万

作为劳动密集型产业,寿险公司的人力规模与保费收入息息相关。

疫情之下,不少行业受到重创,一些人就此失业,在这种情况下,寿险业人力“蓄水池”的作用再度得以凸显。一份交流数据显示,2020年上半年,6家上市寿险公司代理人总量已经突破500万,较2019年末增长11.64万人。

就具体公司而言,无论是增员规模,还是增长幅度,人保寿险都高居首位。

数据显示,人保寿险、太平人寿、中国人寿和新华保险4家公司在疫情期间增员力度不减,其中人保寿险增员12.12万人,人力规模一举突破50万人,超越太平人寿,与新华保险差距不足万人。

不过,其也是唯一一家人力规模增长的情况下,保费收入却呈现下降趋势的上市寿险公司。

除人保寿险外,中国人寿也是代理人数量增长较快的一家上市险企,相较2019年末净增近8万人。

此外,新华保险、太平人寿代理人数量也都出现不同程度上扬,不过幅度较小,在1-2万人左右。

平安人寿、太保寿险代理人数量不增反而减少,其中平安人寿减少的幅度更是将近6万,显示出与其他险企不同的个险经营策略。据悉,在疫情期间,这两家险企不但没有放宽代理人的考核,反而予以强化,淘汰了一批业绩不过关的代理人。

04

代理人人均新单保费分化,中国人寿人均增长超万元,平安人寿则人均减少万元

相应的,由于新单保费及代理人数量增减情况不同,6家公司的人均新单保费表现进一步分化。中国人寿2020年上半年人均新单保费为6.17万元,较2019年同期增长1.24万元,而平安人寿、太保寿险两家公司则较2019年上半年下降1万元左右,太平人寿则因为个险渠道新单保费锐减25%,加上代理人规模的增长,下降1.18万元,但依然在6家公司中排名第三。

虽然保费下滑、人力规模也大幅增长,人保寿险的人均新单保费却较去年同期小幅增长0.17万元。

值得注意的是,提升人均产能正成为不少险企推进个险转型的重要目标。2019年业绩发布会上,太保寿险总经理潘艳红曾表示,代理人转型工作是集团层面第一优先级的转型项目。在更早些时间的2019年年底,太保寿险就曾提出打造三支关键队伍助力代理人方面升级迭代:做大核心人力、做强顶尖绩优、培育新生代队伍。

平安方面,由马明哲亲自挂帅的平安寿险改革则更为人熟知。马明哲在中国平安(601318)2019年业绩发布会上表示,将用2-3年研究推动寿险改革,推动平安寿险成为全球最领先的人寿保险公司,不仅是规模最大,还要成为一个新型的人寿保险经营模式。中国平安首席保险业务执行官陆敏也表示,代理人的收入和产能的持续增长也是首先改革的目标之一。

05

银保渠道后继乏力,新单规模仍降两成

一份交流数据显示,对于第二波开门红银保渠道体现的尤为明显,但与此同时,受制于大环境,其“后继乏力”的现象也已经非常明显。

如下图所示,从前6月单月的新单规模保费数据来看,1月开门红期间,规模保费超2500亿元,到2月,受新冠疫情,以及银行网点停业等因素影响,单月新单保费规模骤然将至500亿元左右,3月再度突破1000亿元大关,4月、5月却又不断下滑,到6月,又逐渐企稳。

即便出现了两次“开门红”,银保渠道前6月的新单规模保费依然不尽人意,仅6200亿元,同比骤减超过20%。

纳入统计的险企中,有将近一半都出现了不同程度的下滑,另外一半新单规模保费呈增长的险企中,值得注意的是新华保险,其银保新单规模接近200亿元,同比增速超600%,在一众险企中颇为显眼。泰康人寿银保新单规模也超过100亿大关,同比增速也高达70%以上。

另外增长较快的还有平安人寿、太平人寿,同比增速分别为41.9%、74.3%,不过二者规模较小,均不足百亿元,在公司整体保费收入中占比也较小。

比较意外的是,人保寿险、华夏人寿、天安人寿、国华人寿等一批比较倚重银保渠道的险企,其银保新单规模保费都出现了较大幅度的负增长,同时也让人不免担心其现金流压力。

< END >

本文首发于微信公众号:慧保天下。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(责任编辑:李亦斐 HF063)