万和证券水逆之年?债券交易业务再添罚单 追债之路坎坷

摘要 因债券交易业务存在故意规避监管要求、业务岗位未有效隔离、信息系统建设不完善三方面问题,万和证券被证监会采取采取责令改正措施

在强监管态势下,券商的内控问题频频暴露。日前,证监会发布公告称,因债券交易业务存在故意规避监管要求、业务岗位未有效隔离、信息系统建设不完善三方面问题,万和证券股份有限公司(下称万和证券)被责令改正。

值得一提的是,万和证券因债券业务违规被罚已并非首次。去年10月30日,海南证监局发布行政监管措施决定书称,万和证券因开展公司债券业务未勤勉尽责,资产管理业务未建立完善的内部控制和合规管理制度、未有效防范和控制风险被出具警示函。

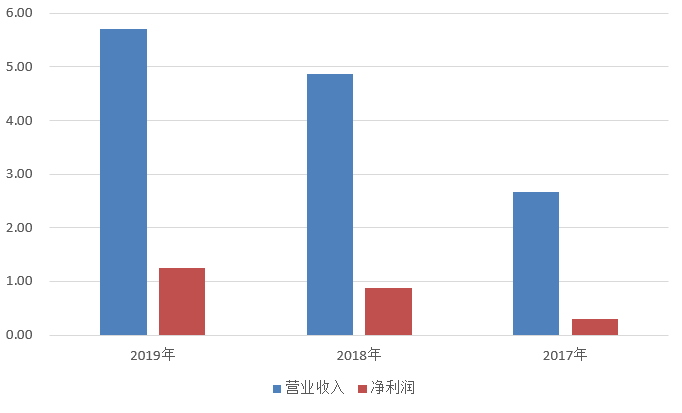

资料显示,万和证券成立于2002年1月,深圳市国资合计持股比例超90%,不过该公司业绩表现平淡。各年年报显示,2017年至2019年,万和证券的营业收入分别为2.66亿元、4.87亿元、5.7亿元,归属母公司净利润分别为2969.38万元、8743.46万元、1.26亿元。

关于罚单对业务的影响,以及完善内部管理等问题,《投资时报》向万和证券发送沟通函,但截至发稿未收到回复。

债券交易业务三大问题

据了解,固定收益是万和证券的王牌业务,但其债券业务却因操作违规频频收到罚单。

日前,证监会发布了关于万和证券采取责令改正措施的决定。公告显示,其发现万和证券在开展债券交易业务时存在三方面问题:

一是,故意规避监管要求,2018年7月,万和证券定向资管产品臻和5号将当日发生实质兑付风险的3500万元“17永泰能源MTN002”以净价85.82元卖给东海证券;同日内,该公司投顾产品汇鑫293号从东海证券买入等量“17永泰能源MTN002”,净价为85.86元,风控部门未监控核查。

二是,业务岗位未有效隔离,资管五部同时开展资产管理、投顾业务,人员混合办公,且投顾业务关键岗位混同操作。

三是,信息系统建设不完善,万和证券交易监控系统未覆盖投顾业务,资产管理交易系统缺乏风控审批与交易等功能,价格偏离度等部分核心风控指标依赖人工监测,且系统间交易数据留存不一致。

证监会认为,上述问题反映出万和证券内控合规管理存在较大缺陷,问题较多,特别是资管、投顾业务混合办公,未采取有效措施防范资管、投顾产品间交易,存在利益输送隐患。按照《证券公司监督管理条例》第七十条的规定,现责令万和证券改正。要求该公司应当采取有效措施,完善内部管理,提升风控水平。

事实上,除了万和证券之外,因债券业务存在薄弱环节,华宝证券、山西证券(002500.SZ)、红塔证券(601236.SH)和中邮证券也在同一日收到了证监会开出的罚单,且中邮证券资产运营部的两名从业人员、宏信证券的风控部负责人被采取了监管谈话。

业绩表现平平

万和证券成立至今已有18年,是由深圳市财政金融服务中心、海口市财政办公用品服务公司、成都市财盛资产管理中心共同组建,并于2016年7月完成股份制改造。

目前,万和证券的七大股东分别为深圳市资本运营集团有限公司(下称资本运营集团)、深圳市鲲鹏股权投资有限公司、深业集团有限公司、深圳市创新投资集团有限公司、深圳远致富海十号投资企业(有限合伙)、成都金融控股集团有限公司、海口市金融控股有限公司,持股比例分别为57.01%、24%、7.58%、3.44%、3.3%、3.22%、1.45%。

万和证券近年来的发展并不尽如人意,根据近三年年报披露,2017年、2018年、2019年,万和证券的营业收入分别为2.66亿元、4.87亿元、5.7亿元,归属母公司净利润分别为2969.38万元、8743.46万元、1.26亿元。

另据中国证券业协会对2019年98家证券公司进行的初步统计排名,万和证券2019年公司总资产行业排名第71;净资产和净资本分别排名第70和69;净利润和营业收入分别排名第73和84。

公司公告显示,在今年2月和4月万和证券分别与深圳市远致投资有限公司、深国际控股(深圳)有限公司签署《次级债务合同》借入期限分别为45天和1年的均为5亿元次级债。

除了借入次级债外,今年5月29日,万和证券还发布了一则偿还次级债的公告。按照公司于2020年与深圳市资本运营集团签署的《次级债务合同》及《次级债务补充协议》约定,公司已于本月28日将上述合同涉及的5亿元次级债务全额偿还,并按照资金实际使用天数和约定利率支付全部应付利息。该公告还显示,上述次级债务偿还后,万和证券的各项风险控制指标仍然符合规定标准。

艰辛追债路

万和证券追讨因股权质押踩雷而无法如期收回的本金及利息的过程委实不易。

6月23日,中国裁判文书网公布了阳光凯迪新能源集团有限公司(下称阳光凯迪)、万和证券融资融券交易纠纷、买卖合同再审审查与审判监督民事裁定书。

根据裁定书披露,再审申请人阳光凯迪新因与万和证券融资融券交易纠纷一案,不服海南高院(2018)琼民初30号民事判决,向最高院申请再审。彼时,距离该案一审终结已有18个月。

最高院认为,本案的争议焦点是阳光凯迪提交的证据是否属于足以推翻原判决的新证据;提前购回案涉质押标的证券的条件是否成就及原审法院的处理意见是否妥当的问题。

至于阳光凯迪申请再审提交的证据,一方面,其内容是被申请人万和证券在一审时已经提交的证据,即2018年3月26日向阳光凯迪发出的《股票质押式回购证券交易付息违约通知书》;另一方面,阳光凯迪向本院提交的仲裁笔录有关部分的内容,基本完整记载于原审法律文书“事实查明”部分。因此,阳光凯迪主张案涉仲裁笔录属足以推翻原判决的新证据,与事实不符,不予支持。

裁定书还显示,2018年3月30日,万和证券向阳光凯迪发出《股票质押式回购证券交易付息违约通知书》,通知后者于2018年4月2日提前购回质押标的证券,逾期万和证券将按照协议约定发起违约处置流程。因此,海南高院当事人合同约定为据,依照《中华人民共和国合同法》第一百零七条的规定,认为提前购回案涉质押标的证券的条件已经成就,并判令阳光凯迪偿还万和证券融资本息并自发生利息欠付违约行为翌日即2018年3月22日起支付违约金,事实和法律依据充分,最高院予以支持。

此外,最高院还认为,海南高院以阳光凯迪未予否认邮箱系该公司员工使用为由,采信万和证券提供的以电子邮件形式向阳光凯迪发出的通知等证据,并无不当,本院予以确认。而阳光凯迪关于海南高院对万和证券提供的七份邮件通知予以采纳违反证据规则的主张,于法无据,不予支持。

最终,最高院依照《中华人民共和国民事诉讼法》第二百零四条第一款,《最高人民法院关于适用〈中华人民共和国民事诉讼法〉的解释》第三百九十五条第二款的规定,驳回阳光凯迪的再审申请。