新三板精选层多股破发 低风险高收益的机会如何把握?

摘要 备受期待的精选层首批32家公司在上市首日出现了高开低走、大批破发的现象,在1个月前的文章《新三板精选层是增发而非IPO,投资者需注意差别和风险》中,我们也对此进行过分析。在不确定的市场中,投资者如何把握高收益的无风险机会?科创板网下打新正值火热,创业板注册制首批新股也于今日开始网下询价,为投资者提供

备受期待的精选层首批32家公司在上市首日出现了高开低走、大批破发的现象,在1个月前的文章《新三板精选层是增发而非IPO,投资者需注意差别和风险》中,我们也对此进行过分析。

在不确定的市场中,投资者如何把握高收益的无风险机会?

科创板网下打新正值火热,创业板注册制首批新股也于今日开始网下询价,为投资者提供了新的享受打新红利的机会。

精选层打新收益率有望再平衡

流动性成为精选层首日表现的最大阻碍。

根据中国证券报的数据,科创板首批企业开市首日共有84万户投资者参与交易,占已开通科创板合格投资者的21%,首日成交额高达485亿,首日平均涨幅140%。

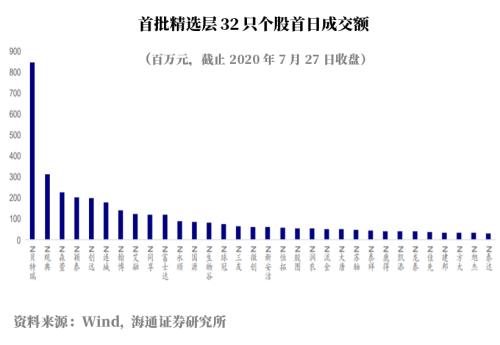

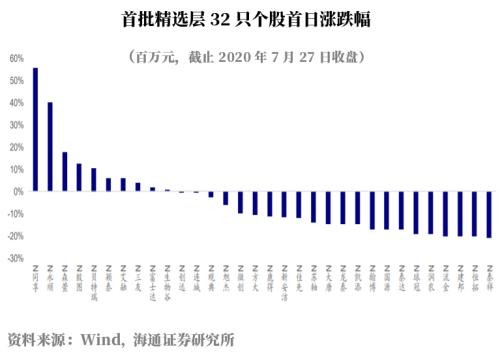

精选层首日仅有16.35万户投资者参与委托交易,占精选层合格投资者的10.52%,首日成交额仅36.23亿元,首日平均涨幅-4.4%,大部分股票的价格在开盘便被少量成交额打下。

同样作为流动性不足的市场,2019年港股新股总体的破发率为52%,精选层破发率尤胜于港股。

采用不同策略的机构和个人的打新收益率可能会有较大的差距。

根据首日的表现,我预计批量参与精选层新股的打新策略收益率不佳,精选个股成为更加有效的精选层打新策略,也可能会成为之后精选层网下打新的主要策略。

由于中签的全部申购资金锁定3个交易日的规定,意味着资金要求的回报率较高,而目前较低的实际收益率、较高的预期回报率诉求,将会导致未来精选层打新中签率提升、网下询价价格下降,也会降低精选层挂牌前在新三板低价买入的投资者的套利收益,直到出现实际回报率和期望回报率的平衡。

创业板注册制网下询价今日开始

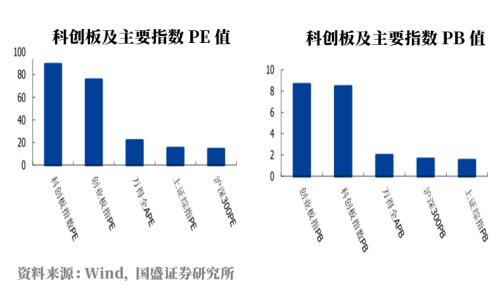

从估值角度,目前创业板指与科创板估值接近。

从PE估值角度看,科创板目前PE为89.2倍,创业板指PE为75.44倍;

从PB角度看,创业板指PB为8.62倍,科创板PB为8.44倍。目前创业板较高的估值,也有利于新股在上市首日的表现。

创业板流动性充裕,相对于门槛50万的科创板和100万的精选层,创业板有着大量的老投资者,且对于新投资者10万元资产+2年投资经验的门槛也更低。

与科创板的前沿、领先的“硬科技”特点相比,创业板更注重传统企业与新技术的结合,因此在想象力上弱于科创板,在一定程度上会降低首日表现。

相对于核准制时的创业板,注册制下的创业板打新收益率预计将明显提升。

根据申万宏源(000166,诊股)的测算,在核准制下,今年创业板上市的前13家公司给网下打新投资者带来的收益率不到1%,1亿规模的A类、B类和C类投资者的收益率分别为0.36%、0.32%和0.16%。

今年科创板前40只新股则为为机构投资者带来可观的打新收益率,1亿规模的A类、B类和C类投资者的收益率分别为5.23%、4.91%和4.04%。

以此推断,科创板询价准确度高的机构有望实现8%以上的年化收益率,如果利用对冲等提升规模的方式,年化收益率将会更高。

虽然创业板新股在定位上和科创板有所区别,但创业板具有一定的流动性优势,且当前估值也和科创板接近,因此我认为创业板打新收益也会比较可观。

在高波动性的A股市场中,网下打新为投资者提供了一份高收益、无风险的收益保障,背后则是资金利用、询价准确率和标的选择等综合因素的考量。

与精选层不同的是,个人投资者是无法参与科创板和创业板的网下询价。

因此,对于个人投资者而言,如果希望分享创业板的网下打新红利,只能通过购买基金的方式间接参与,获取股票投资和打新的双重收益;而对于希望获得较高的无风险收益的机构资金来说,创业板网下打新则提供了一个新的好机会。