首家A+H+G保险公司要来了!中国太保获准发行不超过1.26亿份GDR

摘要 (原标题:首家A+H+G保险公司要来了!中国太保获准发行不超过1.26亿份GDR,国际再保巨头将抢先认购)继今年5月银保监会放行之后,中国太保发行全球存托凭证(以下简称“GDR”)并登陆伦交所计划再迈关键一步。太保6月2日晚公告,中国证监会已核准太保发行不超过约1.26亿份GDR。按照太保确定的转换

(原标题:首家A+H+G保险公司要来了!中国太保获准发行不超过1.26亿份GDR,国际再保巨头将抢先认购)

继今年5月银保监会放行之后,中国太保发行全球存托凭证(以下简称“GDR”)并登陆伦交所计划再迈关键一步。

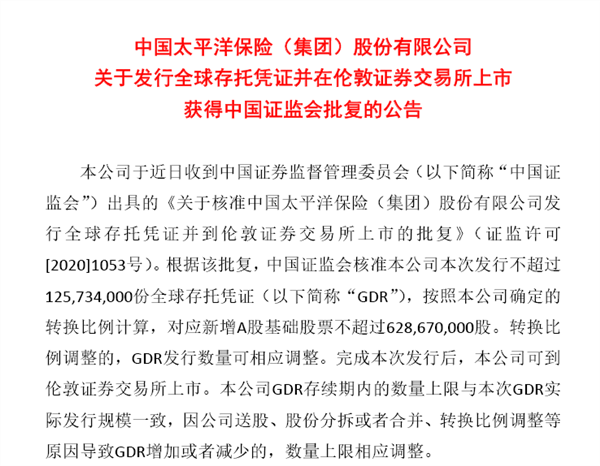

太保6月2日晚公告,中国证监会已核准太保发行不超过约1.26亿份GDR。按照太保确定的转换比例计算,对应新增A股基础股票不超过约6.29亿股。

完成本次GDR发行后,中国太保可到伦敦证券交易所上市,并将成为第一家A+H+G上市(上海、香港、伦敦)的保险公司。

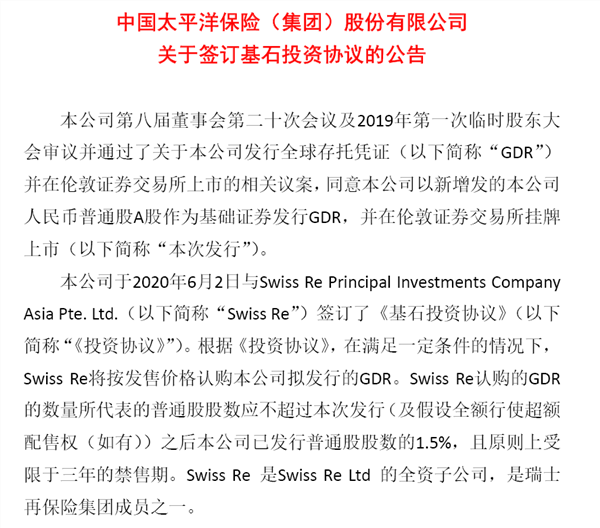

另据公告,瑞士再保险集团成员之一“Swiss Re”将按发售价格认购太保拟发行的GDR。Swiss Re认购的GDR数量所代表的普通股股数应不超过本次发行之后太保已发行普通股股数的1.5%。

太保本次发行GDR并上市尚需取得英国证券监管机构和相关证券交易所的最终批准。

太保正积极推进GDR发行

去年9月,太保宣布了发行GDR的计划。去年11月召开的临时股东大会通过了关于太保发行GDR并在伦交所上市的相关议案。此后太保便一直在积极推动GDR发行的准备工作。

近两月相继获得中国银保监会、中国证监会批复,意味着发行计划已经完成了关键步骤。

太保管理层4月底在与投资者交流中表示,公司一直在准备GDR,对于国际形势的变化、疫情的影响、线上的发行,也在积极地跟相关的部门、包括上交所和伦敦的机构进行技术法规方面的探讨。GDR进程跟整个审批的进展和市场的窗口密切相关。

今年3月底召开的2019年业绩发布会上,太保集团董事长孔庆伟谈及GDR发行进展和计划时曾表示,在国家有关部门的支持下,在大股东的支持下,公司启动了GDR的发行,得到了所有股东的高票通过,目前在积极争取有利的时机和窗口,尽早完成发行。

总体来看,太保发行GDR发行的初衷不变,市场因素和疫情的确对发行窗口有所影响,随着疫情修复,公司会择机完成GDR发行。

Swiss Re将认购太保GDR

根据规划,太保本次GDR发售对象为合格国际投资者,及其他符合相关规定的投资者。

作为我国排名前列的综合性保险集团,太保是国内优质保险资产,加上中国保险市场的成长性远优于成熟欧美市场,有兴趣的投资者不少。

6月2日,太保与Swiss Re签订了《基石投资协议》。根据协议,在满足一定条件的情况下,Swiss Re将按发售价格认购太保拟发行的GDR。Swiss Re认购的GDR数量所代表的普通股股数应不超过本次发行之后太保已发行普通股股数的1.5%,且原则上受限于三年的禁售期。

Swiss Re是Swiss Re Ltd 的全资子公司,是瑞士再保险集团成员之一。

对于太保来说,Swiss Re的确是极佳的机构投资者。

去年底谈及是否在和潜在投资者接触,孔庆伟曾表示,已经见了十家以上。“大家碰价值观,我们要的不是钱,必须是合适、科学的战略投资者,始终认同太保价值覌的投资者。好中选优,优中选好。”他说。

根据沪伦通相关监管规定,沪伦通发行价格原则上不得低于定价基准日前20个交易日基础股票收盘价均价的90%。同时为保障A股投资者利益,专门设计了120天的兑回锁定期。但120天锁定期满后,仍会对股价带来一定压力。

太保集团副总裁兼董事会秘书马欣曾表示,首先公司在定价上会充分考量公司现有股东利益,新的投资者接受能力以及当时发行风险等情况,也会严格根据国际惯例和沪伦通相关监管规定,通过订单需求和簿记建档,根据发行时境内外资本市场情况,审慎的做好定价。

关于兑回压力,马欣表示第一单会以长线投资者引入为主,同时考虑对一些长线投资者做超过120天锁定的机制,通过长线机构的引入,相信基本上能控制120天兑回压力。

不缺钱的太保为何要GDR?

作为上海的金融名片之一,在上海金融国资体系中,中国太保与浦发银行、国泰君安同为三大金控平台。近年来,中国太保一直遵循价值增长路线,从账面上看并不缺钱。

从经营业绩来看,中国太保发布的相关财务数据显示,太保2020年一季度实现营业收入1382.11亿元,同比增长3.8%;实现保费收入1311.48亿元,同比增长2.2%;归母净利润83.88亿元,同比增长53.1%。截至2020年3月末,太保集团总资产1.6万亿元,较上年度末增长5.4%。

从偿付能力来看,截至2019年末,公司综合偿付能力充足率295%,核心偿付能力充足率288%,均远高于监管要求。

那么,中国太保为何在偿付能力充足的情况下发行GDR并登陆伦交所?

太保管理层曾表示,中国太保历经2007年(A股)和2009年(H股)上市,以及2012年的定增,每次资本市场的一小步,实际都是公司治理完善的一大步。本次公司借助沪伦通平台发行GDR,将为公司长远发展战略形成有力支撑。

总体而言,此次发行GDR并上市主要有三大考量因素:

一是有助于公司在全球范围内引入优质投资者,丰富股东构成,持续完善公司治理。

二是有助于公司稳步推进国际化布局,进一步提升全球影响力。

三是有助于公司夯实资本基础,提升该公司稳健经营能力和风险管理水平,支持该公司转型战略的全面实施。

根据太保规划,本次发行GDR拟募集资金将在扣除发行费用后,用于稳步推进公司国际化布局及补充资本金。

关于国际化布局,马欣曾表示,中国太保在前三十年立足中国发展取得了头部企业的良好定位,未来三十年一定会在国际化上有所突破,这需要有一定的外币持有,并形成快速响应能力。