天量社融是否依旧在?存款是否有搬家?

摘要 【声明:本文信息全部源于公开渠道,文中内容仅代表个人观点,不代表所供职单位】【正文】2020年8月11日(周二),央行发布2020年7月金融数据,但并未举行金融统计数据新闻发布会(一般为每季度举行一次)。考虑到今年以来的前6个月天量社融投放均已成常态(详见4月11日的今年一季度超过11万亿的天量社融

【声明:本文信息全部源于公开渠道,文中内容仅代表个人观点,不代表所供职单位】

【正文】

2020年8月11日(周二),央行发布2020年7月金融数据,但并未举行金融统计数据新闻发布会(一般为每季度举行一次)。考虑到今年以来的前6个月天量社融投放均已成常态(详见4月11日的今年一季度超过11万亿的天量社融意味着什么?和7月10日央行发布会全解:三大特征、六大信号),那么今年7月份这一特征是否仍在延续?市场所普遍忧虑的存款搬家问题是否真的存在呢?

一、天量社融是否依然在?

(一)力度在减弱,后续会进一步减弱

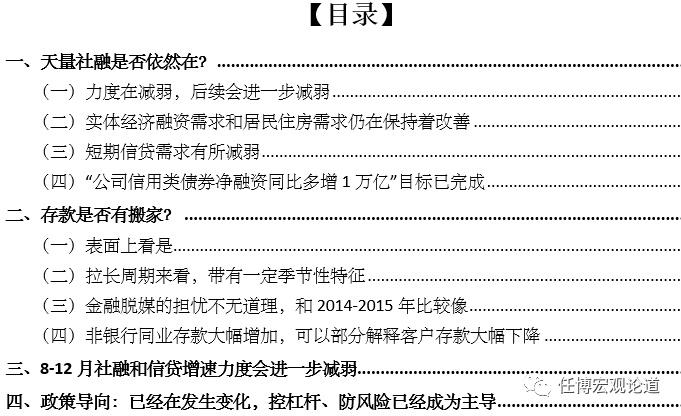

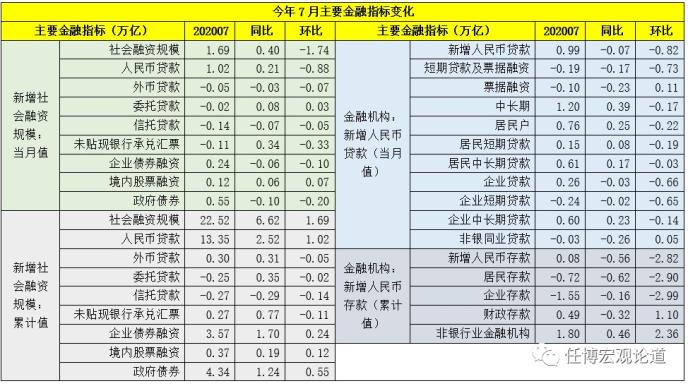

2020年7月当月,社会融资规模和人民币贷款分别新增1.69万亿和0.99万亿,同比分别多增0.40万亿和少增0.07万亿,可以看出社会融资规模新增仍在保持适度节奏,但力度已经在减弱。

1、2017-2020年的历年7月当月,新增社会融资规模分别为2.12万亿、1.84万亿、1.29万亿和1.69万亿,可以看出今年7月的新增社融并无太多积极性。

2、2017-2020年的历年7月当月,新增人民币贷款分别为0.83万亿、1.45万亿、1.06万亿和0.99万亿,力度上在明显减弱。

(二)实体经济融资需求和居民住房需求仍在保持着改善

1、以最代表实体经济融资需求的企业中长期贷款来看,2017-2020年的7月分别新增0.43万亿、0.49万亿、0.37万亿和0.60万亿,可以看出实体经济融资需求今年在政策导向下,还是保持着相对较为乐观的态势,但其中置换式和政策性的企业中长期贷款应该居多。

2、以最代表住房需求的居民中长期贷款数据来看,2017-2020的7月当月分别新增0.45万亿、0.46万亿、0.44万亿和0.61万亿,表明住房需求实际上是在改善的。

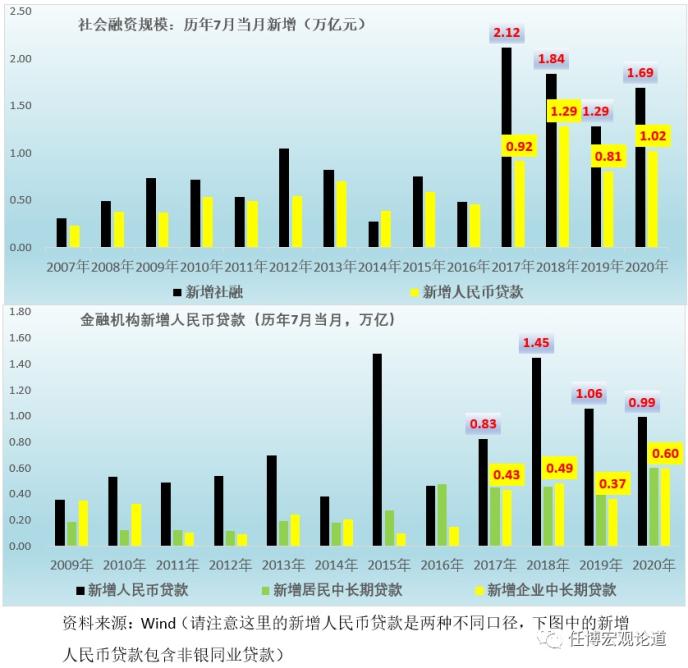

(三)短期信贷需求有所减弱

2018-2020年的7月当月,新增票据融资规模分别为0.24万亿、0.13万亿和-01.0万亿,新增居民短期贷款规模分别为0.18万亿、0.07万亿和0.15万亿,新增企业短期贷款规模分别为-0.10万亿、-0.22万亿和-0.24万亿。可以看出除居民短期贷款外,票据融资和企业短期贷款新增力度均在明显减弱,表明短期信贷需求在7月有所不足。

(四)“公司信用类债券净融资同比多增1万亿”目标已完成

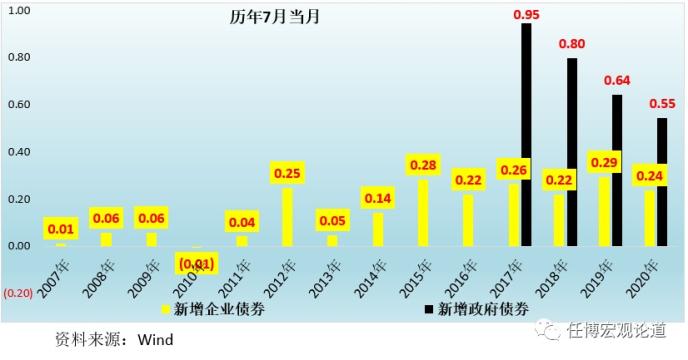

相较于今年上半年新增债券融资大幅增长(今年1-7月新增企业债券和政府债券规模分别为3.57万亿和4.34万亿、同比多增1.71万亿和1.24万亿),今年7月的债券融资新增并不明显,甚至和历年同期相比还有所下降。

例如,2017-2020年7月当月,新增企业债券规模分别为0.26万亿、0.22万亿、0.29万亿和0.24万亿,新增政府债券规模分别为0.95万亿、0.80万亿、0.64万亿和0.55万亿。

这主要是因为3月31日国务院常务会议提及的“公司信用类债券净融资同比多增1万亿”目标已经完成。2020年上半年公司信用类债券的净融资额较去年同期已多增1.50万亿元,下半年的发行量只需要能够对冲到期量即可。因此1万亿元的信用类债券净融资目标实际上已经超额完成。

事实上今年3月和4月公司信用类债券的发行量均超1.60万亿,2020年上半年公司信用类债券发行额更是高达72076亿元(同比增加27083亿元)。其中非金融企业债务融资工具、企业债券、公司债分别发行49132亿元、2316亿元和14983亿元(同比分别增加16243亿元、758亿元和5219亿元)。当然今年上半年新增的7.21万亿公司信用类债券也会构成后续实体经济庞大的债务负担,并有可能会成为后续去杠杆的主要对象。

二、存款是否有搬家?

(一)表面上看是

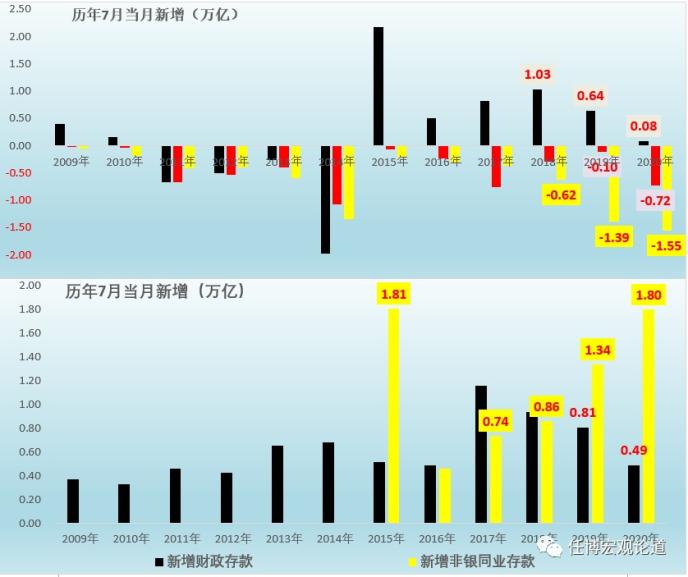

表面上看今年7月份存款新增动力继续减弱,今年7月,人民币存款新增0.08万亿,较2018年与2019年的1.03万亿和0.64万亿继续减少,同比大幅少增0.56万亿。与此同时,今年7月,居民存款和企业存款分别减少0.72万亿和1.55万亿,同样不乐观。

(二)拉长周期来看,带有一定季节性特征

从历年7月数据来看,居民存款和企业存款均呈大幅下降趋势,并非仅限于今年7月,至少从2009年以来,居民存款和企业存款在7月当月的新增数值便一直为负。例如,2017-2020年期间,7月居民存款分别减少0.75万亿、0.29万亿、0.10万亿和0.72万亿,企业存款分别减少0.37万亿、0.62万亿、1.39万亿和1.55万亿。

(三)金融脱媒的担忧不无道理,和2014-2015年比较像

单从政策导向来看,今年便和2014-2015年比较像,当时的环境也是金融脱媒、债务开始严监管,所谓存款搬家实际上就是金融脱媒的具体体现。进一步,如果将居民存款与企业存款合计设定为客户存款,则会发现今年7月客户存款存款减少2.27万亿,也和2014年的2.43万亿和比较接近。

(四)非银行同业存款大幅增加,可以部分解释客户存款大幅下降

今年7月,新增非银行金融机构存款达到1.80万亿元,较2019年同比多增0.46万亿,并创2015年以来新高。从数值变化上来看和2015年非常像(当年8月新增非银行金融机构存款高达1.81万亿)。当然7月份并不孤立,今年4月份的新增非银同业存款也呈现和2015年同样的特征。

应该说非银行金融机构存款往往比超储率更能作为流动性的代表性指标(毕竟非银行的流动性指标本身更敏感),此次非银行金融机构存款大幅增加说明当前的流动性处于比较宽松的通道中。进一步来看,非银行金融机构主要指保险、券商、基金、信托等非银金融机构存在银行的资金,应该说2015年非银行金融机构存款的大幅增加主要是由于当时股市火暴、流动性较为宽松、配资较为盛行等原因所致。此次非银行金融机构存款大幅增加可能有三个原因所致:

1、由于流动性宽松导致非银行金融机构的流动性较为充裕。

2、一部分居民存款流向了非银行金融机构(如通过认购股票、保险等相关产品的形式分别进入券商、保险领域等)。

这可能也可以用来解释为什么客户存款会大幅下降。

三、8-12月社融和信贷增速力度会进一步减弱

根据之前央行披露的信息,2020年全年新增社融和新增人民币贷款规模预计分别为30万亿和20万亿左右,而今年1-7月已分别新增22.52万亿和13.35万亿,这意味着今年8-12月仅分别剩下8万亿和7万亿左右的增长空间。

考虑到2019年8-12月新增社融和新增人民币贷款规模分别为9.67万亿和6.05万亿,意味着后续5个月的社融和信贷增长空间其实并不大。

四、政策导向:已经在发生变化,控杠杆、防风险已经成为主导

无论是7月30日的政治局会议(详见全面剖析7月30日年中政治局会议)还是8月6日发布的央行二季度货币政策执行报告(详见十大信号:全面剖析央行2020年二季度货币政策执行报告),抑或是8月9日的央行行长易纲答记者问,均表明当前的政策导向实际上已经发生了变化,政策已经从普遍宽松转向结构性、定向宽松以及其它领域适度收紧,控杠杆和防风险已经成为当前及未来一段时期的主导方向(详见控制宏观杠杆率应是未来一段时期内最明确的政策导向)。

毕竟今年上半年实体经济部门和企业部门的杠杆率较2019年分别大幅上升21个百分点和13.10个百分点至266.40%和164.40%,债务压力已经非常大,后续的实体经济融资需求和政策引导方向应主要以置换式缩减和缩量式债务融资为主,因疫情而被延后的债务约束政策(特别是针对房地产)重启基本已成定局。

【完】

本文首发于微信公众号:任博宏观论道。