罕见“23宗罪”!这家A股银行吃巨额罚单 1652万!

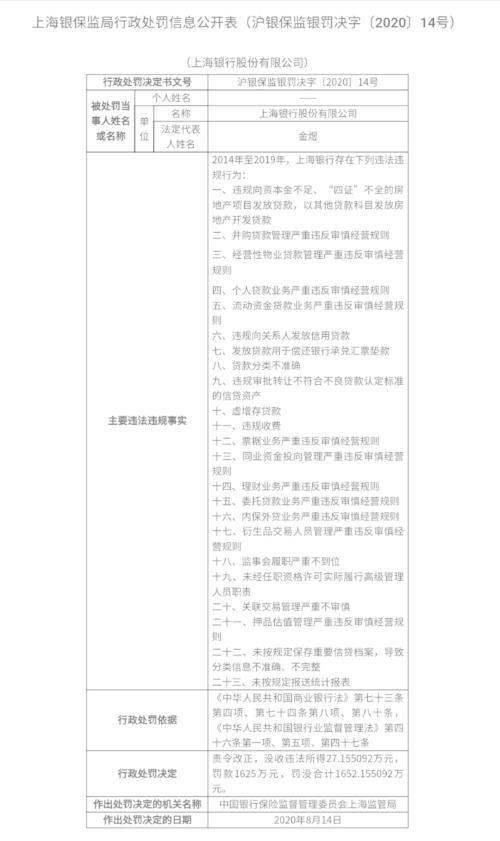

摘要 8月14日,银保监会网站公布的行政处罚信息显示,上海银行因在2014年至2019年期间累计出现23项违法违规行为,被上海银保监局合计罚没约1652万元。

又现千万级别的银行罚单!

8月14日,银保监会网站公布的行政处罚信息显示,上海银行因在2014年至2019年期间累计出现23项违法违规行为,被上海银保监局合计罚没约1652万元。

一张罚单剑指23项违法违规

8月14日,上海银保监局对上海银行作出行政处罚,沪银保监银罚决字〔2020〕14号显示,上海银行在2014年至2019年,存在23项违法违规行为。

具体来看,违法违规行为如下:

一、违规向资本金不足、“四证”不全的房地产项目发放贷款,以其他贷款科目发放房地产开发贷款;

二、并购贷款管理严重违反审慎经营规则;

三、经营性物业贷款管理严重违反审慎经营规则;

四、个人贷款业务严重违反审慎经营规则;

五、流动资金贷款业务严重违反审慎经营规则;

六、违规向关系人发放信用贷款;

七、发放贷款用于偿还银行承兑汇票垫款;

八、贷款分类不准确;

九、违规审批转让不符合不良贷款认定标准的信贷资产;

十、虚增存贷款;

十一、违规收费;

十二、票据业务严重违反审慎经营规则;

十三、同业资金投向管理严重违反审慎经营规则;

十四、理财业务严重违反审慎经营规则;

十五、委托贷款业务严重违反审慎经营规则;

十六、内保外贷业务严重违反审慎经营规则;

十七、衍生品交易人员管理严重违反审慎经营规则;

十八、监事会履职严重不到位;

十九、未经任职资格许可实际履行高级管理人员职责;

二十、关联交易管理严重不审慎;

二十一、押品估值管理严重违反审慎经营规则;

二十二、未按规定保存重要信贷档案,导致分类信息不准确、不完整;

二十三、未按规定报送统计报表。

上海银行被罚没1652万元

针对上述违法违规行为,依据《中华人民共和国商业银行法》第七十三条第四项、第七十四条第八项、第八十条,《中华人民共和国银行业监督管理法》第四十六条第一项、第五项、第四十七条的相关规定,上海银保监局对上海银行责令改正,没收违法所得27.155092万元,罚款1625万元,罚没合计1652.155092万元。

基金君查询到上述处罚依据对应的法律条文如下:

1、《中华人民共和国商业银行法》第七十三条第四项规定:

商业银行有下列情形之一,对存款人或者其他客户造成财产损害的,应当承担支付迟延履行的利息以及其他民事责任:……(四)违反本法规定对存款人或者其他客户造成损害的其他行为。有前款规定情形的,由国务院银行业监督管理机构责令改正,有违法所得的,没收违法所得,违法所得五万元以上的,并处违法所得一倍以上五倍以下罚款;没有违法所得或者违法所得不足五万元的,处五万元以上五十万元以下罚款。

2、《中华人民共和国商业银行法》第七十四条第八项规定:

商业银行有下列情形之一,由国务院银行业监督管理机构责令改正,有违法所得的,没收违法所得,违法所得五十万元以上的,并处违法所得一倍以上五倍以下罚款;没有违法所得或者违法所得不足五十万元的,处五十万元以上二百万元以下罚款;情节特别严重或者逾期不改正的,可以责令停业整顿或者吊销其经营许可证;构成犯罪的,依法追究刑事责任:……(八)向关系人发放信用贷款或者发放担保贷款的条件优于其他借款人同类贷款的条件的。

3、《中华人民共和国商业银行法》第八十条规定:

商业银行不按照规定向国务院银行业监督管理机构报送有关文件、资料的,由国务院银行业监督管理机构责令改正,逾期不改正的,处十万元以上三十万元以下罚款。商业银行不按照规定向中国人民银行报送有关文件、资料的,由中国人民银行责令改正,逾期不改正的,处十万元以上三十万元以下罚款。

4、《中华人民共和国银行业监督管理法》第四十六条第一项和第五项规定:

银行业金融机构有下列情形之一,由国务院银行业监督管理机构责令改正,并处二十万元以上五十万元以下罚款;情节特别严重或者逾期不改正的,可以责令停业整顿或者吊销其经营许可证;构成犯罪的,依法追究刑事责任:(一)未经任职资格审查任命董事、高级管理人员的;……(五)严重违反审慎经营规则的;……。

5、《中华人民共和国银行业监督管理法》第四十七条规定:

银行业金融机构不按照规定提供报表、报告等文件、资料的,由银行业监督管理机构责令改正,逾期不改正的,处十万元以上三十万元以下罚款。

两名银行员工被警告

此外,银保监会网站14日还公布了两张对上海银行员工的罚单。

沪银保监银罚决字〔2020〕13号显示,上海银行市北分行邹丽静被处以警告处罚。主要违法违规事实是,2017年9月,上海银行市北分行部分流动资金贷款“三查”严重违反审慎经营规则,而邹丽静对上述违规行为负有直接管理责任。

沪银保监银罚决字〔2020〕15号显示,上海银行宝山支行朱乃荣被处以警告处罚。主要违法违规事实是,2018年7月,上海银行宝山支行违规发放贷款用于偿还银行承兑汇票垫款,而朱乃荣对上述违规行为负有直接责任。

基金君注意到,上海银保监局对上述两人作出行政处罚的法律依据均为《中华人民共和国银行业监督管理法》第四十八条第(二)项,具体条文如下:

“银行业金融机构违反法律、行政法规以及国家有关银行业监督管理规定的,银行业监督管理机构除依照本法第四十四条至第四十七条规定处罚外,还可以区别不同情形,采取下列措施:……(二)银行业金融机构的行为尚不构成犯罪的,对直接负责的董事、高级管理人员和其他直接责任人员给予警告,处五万元以上五十万元以下罚款;……”

三年半收30多笔行政处罚受关注

目前,上海银行拟发200亿元可转债项目正在推进。今年5月12日,上海银行公开发行A股可转债的方案获得上海银保监局批准,5月29日获证监会的受理。

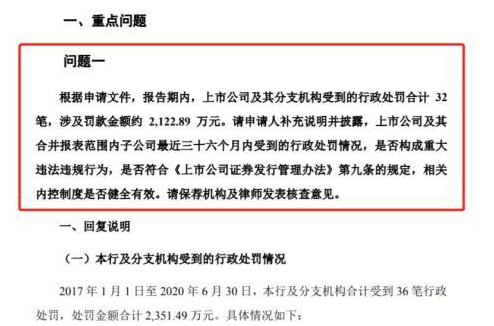

7月3日,证监会披露对上海银行发行可转债审查的书面反馈意见,文件显示,证监会关注到,申请文件显示报告期内上海银行及其分支机构共受到32项行政处罚,涉及罚款约2122.89万元。证监会要求上海银行作出补充说明,并披露过去36个月内上市公司及其子公司在合并报表范围内实施的行政处罚是否构成重大违法违规行为,是否符合《上市公司证券发行管理办法》第九条的规定,相关内部控制制度是否健全有效。

7月18日,上海银行披露的回复公告显示,从2017年至2020年6月底,上海银行及分支机构合计受到36笔行政处罚,处罚金额合计2351.49万元。

基金君梳理公告发现,上述36笔处罚来自多个金融监管部门,其中银保监部门28笔,央行分支机构4笔,外管局2笔,税务和物价部门各1笔。其中处罚金额最高的一张罚单来自中国人民银行上海分行,上海银行因违反清算管理规定,与无证机构签订渠道合作协议,为其提供支付通道,被没收违法所得约176.28万元,并处以同等金额罚款,累计被罚没约352.58万元。

上海银行在回复中表示,该行受到行政处罚所涉行为不属于重大违法违规行为,不构成本次发行的实质性障碍,本次可转债发行符合《上市公司证券发行管理办法》第九条的规定。同时,上海银行建立了健全有效的内部制度,能够保证运行的效率、合法合规性和财务报告的可靠性,内部控制制度总体健全有效。

上海银保监局此前刚开出2100万罚单

就在此前几天,上海银保监局刚对浦发银行开出2100万的巨额罚单。

8月11日,上海银保监局披露的行政处罚信息公开表显示,浦发银行在2013年至2019年期间存在货款、同业等十二项违法违规行为,被责令改正,并被罚款2100万元。该笔行政处罚作出的时间是2020年8月10日。

具体来看,2013年至2019年,浦发银行存在下列十二项违法违规事实:未按专营部门制规定开展同业业务;同业投资资金违规投向“四证”不全的房地产项目;延迟支付同业投资资金吸收存款;为银行理财资金投向非标准化债权资产违规提供担保;未按规定进行贷款资金支付管理与控制;个人消费贷款贷后管理未尽职;通过票据转贴现业务调节信贷规模;银行承兑汇票业务保证金来源审核未尽职;办理无真实贸易背景的贴现业务;委托贷款资金来源审查未尽职;未按权限和程序办理委托贷款业务;未按权限和程序办理非融资性保函业务。