广东私募持有133亿茅台,股价暴涨两倍,私募为时瞄准这个行业?

摘要 8月是中报披露密集期,一批业绩稳步增长表现出色的公司成为各大机构重点抢筹的对象,不少高估值个股股价的调整仍在继续。

8月是中报披露密集期,一批业绩稳步增长表现出色的公司成为各大机构重点抢筹的对象,不少高估值个股股价的调整仍在继续。

8月以来在大金融板块的屡次助攻下,主板延续强势,受制于权重股医药行业的盘整行情,创业板指连跌多日。截至8月18日收盘,上证指数与沪深300指数分别上涨4.26%和2.51%,创业板与科创50下跌3.37%和0.03%。

备受市场关注私募重仓股也随着中报的披露而得以呈现。根据私募排排网不完全统计,截至8月18日,已有143家私募的201只私募基金进入上市公司的前十大流通股东,从持有市值来看,A股之王依旧是私募重仓之首,虽然仅有两家私募进入贵州茅台的前十大流通股东,但是私募持有贵州茅台市值达133.75亿元。

两家广东私募跻身茅台前十大流通股东,二季度大赚

A股第一高价股贵州茅台在2001年8月27日上市,发行价格为31.39元,目前茅台股价已经涨至1700元,在不到20年的时间里,茅台股价涨逾达到50多倍。股价不断创出新高,不少持有茅台的私募也因此获得财富的快速增值与业绩增长。

茅台究竟贵不贵,不仅是投资者的灵魂拷问,也是不少机构投资者决定是否止盈的关键点所在。虽然茅台股价多年来扶摇直上,但是长期持续重仓持有茅台的投资者并不多。

根据贵州茅台中报,二季度依旧有两家私募进入前十大流通股东,分别是金汇荣盛财富与瑞丰汇邦资产。二季度金汇荣盛三号继续持有502.10万股茅台,持有市值达73.45亿元,位于第七大流通股东。瑞丰汇邦三号在二季度增持茅台4.94万股,这也是瑞丰汇邦连续5个财报季增持茅台,目前合计持有茅台409.59万股,持有市值59.92亿元,是茅台的第八大流通股东。

瑞丰汇邦资产是2018年年报首次进入贵州茅台前十大流通股,随着不断增持与茅台股价的上涨,瑞丰汇邦三号持有茅台的市值在两年时间内已经增长38.73亿元。金汇荣盛三号持有茅台的市值则在短短一年时间内大赚39.86亿元。

根据私募排排网组合大师数据,进入茅台前十大股东的两家私募不仅都来自广东,目前公司管理规模均超过50亿元。从其业绩表现来看,旗下产品的业绩分布并不均衡,既有因重仓茅台带来的高收益,也有多只产品今年以来收益不足10%,部分近期建仓的产品也是略有亏损。

除了贵州茅台外,私募持仓市值前十的个股还包括荣盛石化、智飞生物、沃森生物、新华百货、华闻集团、厦门象屿、生物股份、宏发股份、佳都科技等。

百亿私募扎堆化工股,高毅、淡水泉、盘京买了这些票

作为投资的风向标之一,百亿私募持仓尤其受到市场关注,而百亿私募扎堆买入的个股或行业,更被视为一种强烈看好的信号。

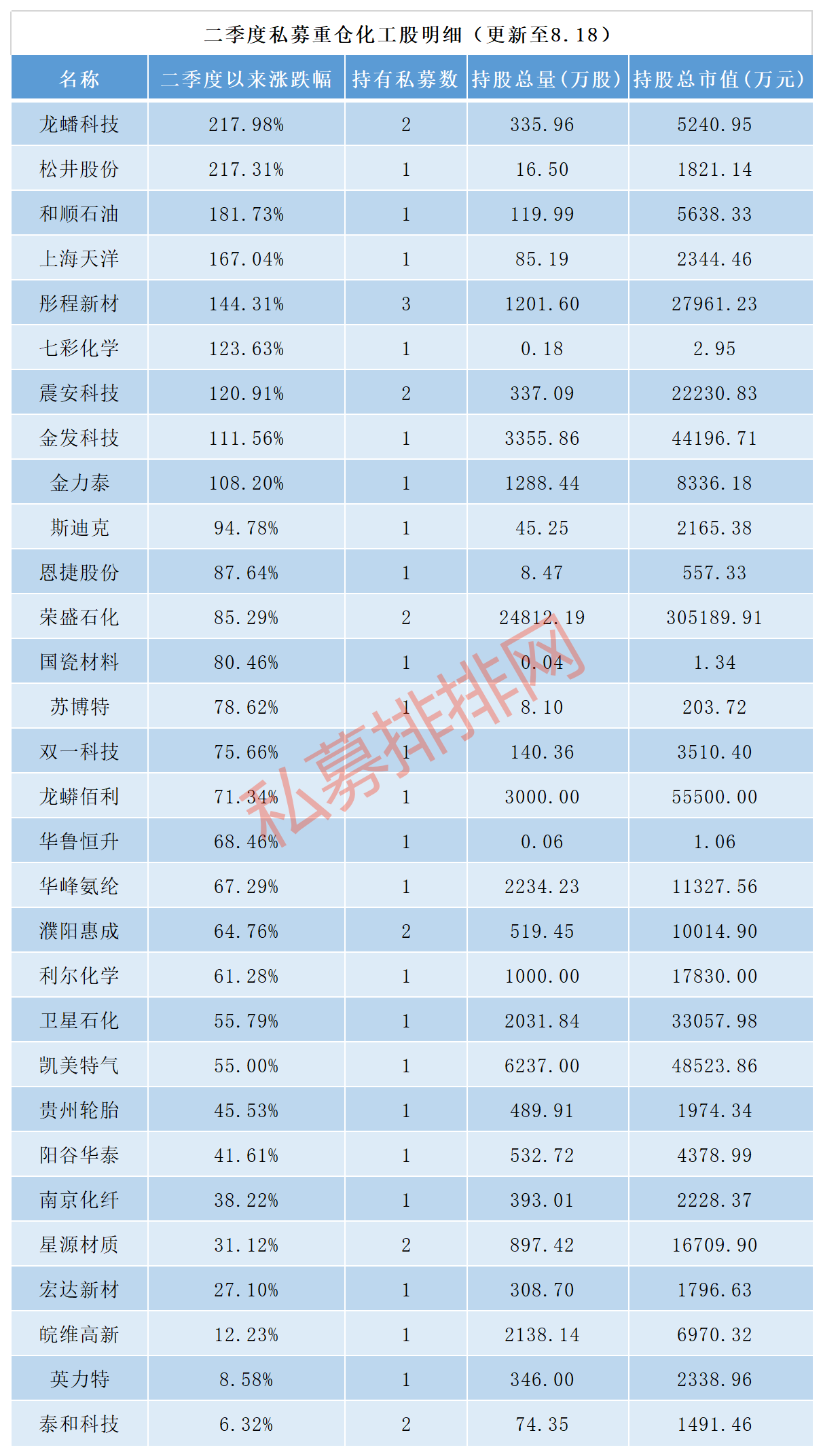

根据私募排排网不完全统计,二季度有37家私募重仓30只化工股,持股总量为5.20亿股,持股市值64.35亿元。

从私募重仓的化工股二季度以来涨跌幅来看,截至8月18日收盘,30只股票股价全部上涨。有22只个股涨幅超50%,其中9只化工股股价翻倍,最高涨幅217.98%,由龙蟠科技摘取,松井股份的涨幅也有217.31%。重仓化工股松井股份的是中融鼎(深圳)投资有限公司的中融鼎秋天对冲私募基金,二季度新进16.50万股,持仓市值为1821万元。

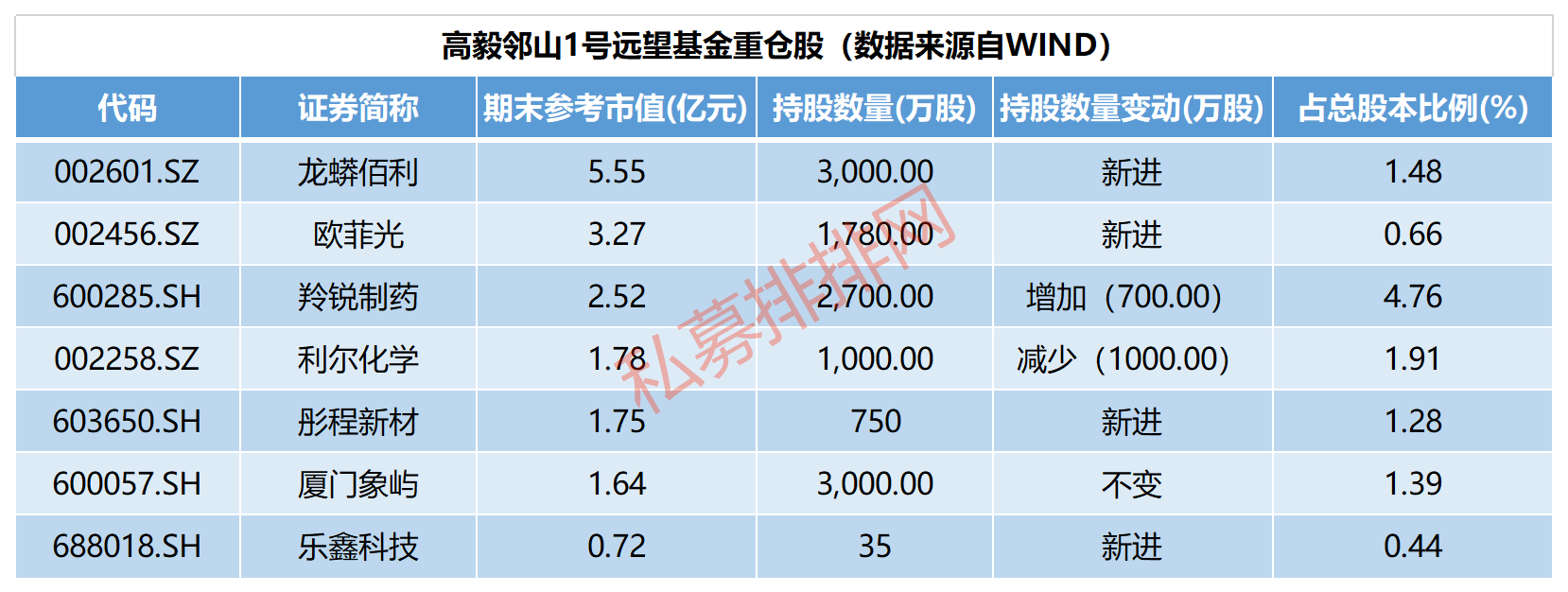

由高毅资产冯柳担任基金经理的高毅邻山1号远望基金在2020年中报共出现在7只股票的十大股东之中,期末参考市值合计为17.24亿元。冯柳同样偏爱化工股,二季度新进750万股彤程新材,持有市值1.75亿元,位于第一大流通股东。二季度以来彤程新材股价涨幅已经翻倍,为140.37%。

除了彤程新材,冯柳还新进3000万股龙蟒佰利,持股市值5.55亿元。从已经披露的中报数据来看,龙蟒佰利也是冯柳持股市值最高的个股

另有高毅资产卓利伟的高毅利伟精选唯实基金二季度新进2234万股华峰氨纶,持股市值达1.13亿元,位于该股的第五大流通股东。

新锐百亿私募盘京投资两只产品进入震安科技前十大流通股东,持有市值2.2亿元。赵军的淡水泉两只基金均进入濮阳惠成的前十大流通股,其中淡水泉平衡5期继续249.41万股不变,淡水泉平衡3期新进121.46万股,位于第九大流通股东。此外还有明汯投资持有45.25万股斯迪克,85.19万股上海天洋。

不仅百亿私募,星石1号集合资产管理计划与汐泰投资二季度均进入龙蟠科技的前十大流通股东,分别持有2800万元与2500万元,位于第五和第九大流通股东,且均为二季度新进。中欧瑞博持有1.7亿元的星源材质;明达资产持有4.42亿元的金发科技。

千波资产研究中心认为百亿私募布局化工股最根本的原因是对结构性牛市向全面牛市过渡的认同度提升。2019年以来科技、消费、医药轮番大涨,而结构的抱团正是结构性牛市的重要推手,随着市场的持续大涨,结构对结构性牛市向全面牛市过渡的认同度提升,开始布局冷门行业。同时,新成立的基金出于估值安全性考虑,认为消费科技医药等扎堆抱团的高估值行业性价比优势正在消失,因此把目光转移到低估值板块。

化工股行情以中线博弈为主,关注细分行业龙头

二季度以来,申万化工指数涨幅39.76%,在28个行业指数中排名第7,表现仅次于食品饮料、电子、医药生物等行业。浙商证券也提出,未来大半年到1年化工股会有3波行情,但是新化工不是老化工,在化工行业大局已定,规模效应显现、龙头越做越大背景下,未来产业向龙头集中,龙头企业会越来越好。

对于私募在二季度布局相对冷门的化工股的投资逻辑,私募排排网也采访了1-7月的股票策略私募百强榜冠军明泽投资。明泽投资的投资总监、高级合伙人高杉指出,当食品饮料,医药,科技等行业抱团股纷纷达到甚至超过历史最高估值水平后,新增资金继续抱团还是寻找新的突破口是个问题。疫情以来的新经济周期很明显处于复苏上行期,二季度是投资复苏,三季度会看到投资稳定的同时,房地产继续体现韧性,消费服务业逐步回暖。因此看好顺周期品种,化工中有一些细分行业龙头估值折价。从产能周期上看,化工尤其石化处于2017年以来的扩产周期,民营大炼化体现出罕见的高利润高库存状态。大化工里,本身价值突出,拓展第二主业的公司值得关注。一部分细分行业龙头也不错,如阻燃剂,胶水,电子化学品。

水木长量总经理杨英华分析称,化工板块总体上已经沉寂了好几年,如果发生反弹,弹性会比钢铁、有色板块要好。黑色商品16年之后价格较好,黑色源头产品铁矿石价格也高企,钢铁产业链业绩缺乏想象空间。有色金属类似,在过去几年中跌幅不大。相比之下,原油2020年跌幅巨大,油化工产业链成本可望部分降低,加上近几年国内PTA,PP等多个化工品领域产能扩张,国际定价权增加,化工企业的业绩有想象空间,特别是细分行业更是如此。化工股的行情还是以中线博弈为主,如果基本面真能支持,或可以类比2016-2017年钢铁板块股票的表现。

斌诺资产也向私募排排网介绍,化工股主要受益于上游原材料价格回落,进口减少,因检修开工率不足,随着经济复苏的加快,部分产品供需错配,涨价明显。且化工股普遍处于历史低估值区域,具有较强的盈利能力和安全边际。我们看好部分化工股的中期投资机会,认为在经济复苏的过程中,部分化工企业将处于周期扩张期,具有较强的盈利预期。