擒牛成长股一战成名,公募冠军“奔私”续辉煌,要不要跟?

摘要 作为一个偏好成长股、科技股的基金经理,任泽松喜欢自下而上与自下而上相结合,挖掘出发展空间和景气度高的行业与长期盈利能力稳定的优质企业,并认为科技类成长股优势突出。任泽松还是一个敢于突破舒适圈的人,其管理的中邮战略新兴产业混合基金曾获得2013年公募基金年度冠军,也是唯一一只在创业板牛市中跑赢创业板指

作为一个偏好成长股、科技股的基金经理,任泽松喜欢自下而上与自下而上相结合,挖掘出发展空间和景气度高的行业与长期盈利能力稳定的优质企业,并认为科技类成长股优势突出。

任泽松还是一个敢于突破舒适圈的人,其管理的中邮战略新兴产业混合基金曾获得2013年公募基金年度冠军,也是唯一一只在创业板牛市中跑赢创业板指的基金。虽然已坐稳“公募一哥”位置,但任泽松在2018年选择加入集元资产,开启投资生涯的新篇章。

在从公募基金经理到私募基金经理的角色转变过程中,任泽松选择业绩先行。从2019年1月开始进入实质运营到至今,虽然公司业绩居于市场前列还大幅跑赢同期大盘指数,管理规模也是接近10亿元,但是集元资产极为“克制”,仅发行了7只基金。

任泽松对聚焦的投资方向与行业极为坚定,认为目前宏观经济非常有利于成长股投资,科技类成长股优势突出。对个股的选择既要仰望星空,又要脚踏实地,只选取现有业务具有安全边际,未来业务发展空间巨大的公司。

聚焦成长股一战成名,公募基金管理规模达350亿

现任集元资产总经理、投资总监的任泽松毕业于清华大学,还是中国注册会计师 、律师资格持有人。2011年任泽松加入中邮基金任研究员,次年即任职基金经理管理中邮战略新兴产业基金,这也是任泽松首次担任基金经理。坚持以“基于成长的价值投资”为主要投资策略,任泽松管理公募基金最高规模达350亿。

作为“新人”的任泽松在2013年就以80.38%的业绩夺得公募基金冠军。在当年的基金年报中,任泽松称,“我们2013年判断市场为结构性行情,而机会大概率出现在符合经济转型的新兴产业行业中,因此2013年基金的行业配置多侧重于这些行业,如TMT、生物医药、环保等”。在这之后,成长股投资既是任泽松的投资特色,也是他坚守的方向所在。

从2012年底首次担任基金经理,到2018年6月卸任,任泽松的公募生涯成绩可圈可点。私募排排网数据显示,在任泽松管理中邮战略新兴产业其间,A股经历了股灾与熔断行情,在五年半时间里,同期大盘仅上涨40%多,该基金的涨幅却高达200%多。

2012-2018年管理的中邮战略新兴产业混合基金,不仅获得2013年公募基金年度冠军,“2015年度开放式混合型金牛基金”,2016年荣获“三年期持续回报积极混合明星基金奖”。基金经理任泽松也荣获“三年期权益类最佳基金经理”(英华奖)、“东方财富风云榜最具人气基金经理”等嘉奖。

2018年6月任泽松辞别中邮基金,随后蛰伏半年之久,直到2018年12月才公布已开启私募新征程。作为最近几年少有的知名“公奔私”基金经理之一,任泽松并没有自己注册私募公司,而是选择了接手集元资产。

公开资料显示,集元资产成立于2014年2月,创始人为李为民。目前集元资产的法定代表人与实际控制人均为任泽松,任泽松与李为民在集元资产的持股比例分别为90%和10%。

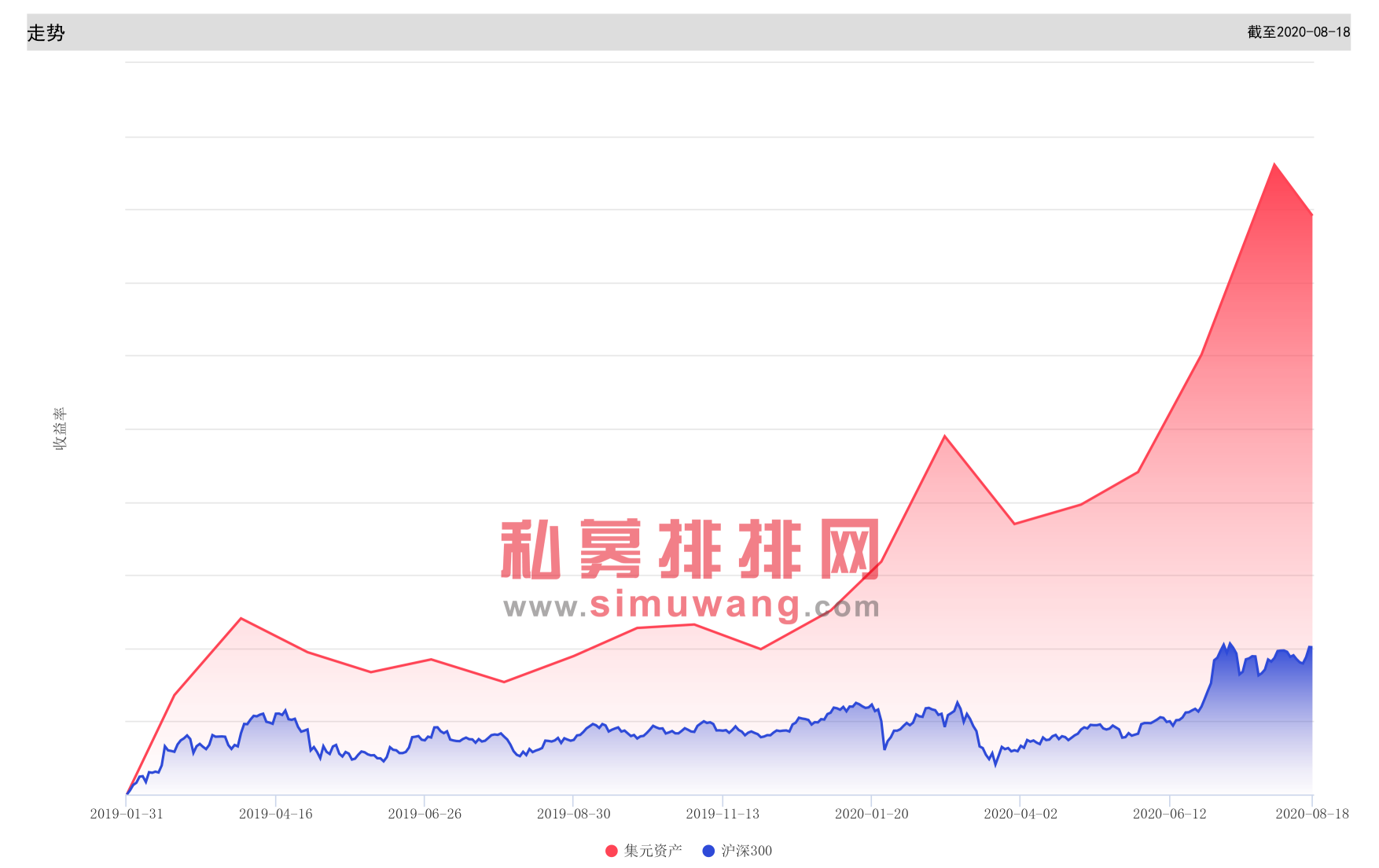

“公奔私”的任泽松在加入集元资产后,不仅延续了此前的成长股投资风格,业绩也是扶摇而上。任泽松在集元资产的产品自2019年1月开始进入正式运营,根据私募排排网组合大师,无论是2019年还是今年以来,集元资产收益均大幅跑赢同期沪深300指数与业绩基准,四分位排名也均为优秀。

当下宏观经济利于成长股,科技长牛在途中

股票策略私募风格多样化,既有规避风险的分散投资,也有追求胜率集中投资,在风格偏好方面,既有青睐大盘蓝筹,也有狙击成长,如果细分到行业,私募之间的偏好更是千差万别。

在“奔私”之后,任泽松还是延续之前在公募基金的策略与方向,擅长科技股与成长股的投资,挖掘市场上最优秀的科技行业公司,与优秀企业共成长。

在任泽松看来,投资应该是分享公司为社会创造价值并随之带来公司收入、利润和市值增长的过程,挣行业、公司成长的钱,而不是挣趋势的钱。所以集元资产不做主题投资与短期博弈,公司持股周期较长,且换手率偏低。

在选股逻辑方面,集元资产采用自上而下选行业、自下而上选公司相结合。首先会根据宏观经济与流动性的状况,自上而下选取目前看来发展非常好的一些行业。再通过自下而上的方法去挖掘这些行业里面最优秀的公司,找到有企业家精神、公司有很强的技术壁垒,成长性也会非常好的企业,投资当中具有很强安全边际的公司。

任泽松介绍,从宏观视角来看,目前国内经济继续处于下行周期,流动性维持相对宽松。中美对抗将成为长期新常态,将加速国内科技企业成长。经济形势倒逼改革提速,提升市场风险偏好。在此背景下,权益资产成为投资的最佳选择。

此外,从国内环境来看,政策尤其支持资本市场与科技企业,同时政策又是压制房地产,包括信托资金现禁止流入房地产。目前市场上资金很多,但是流入房地产的途径受阻,在国家鼓励支持资本市场和科技企业的情况之下,任泽松认为经济新旧动能转换下,已由传统地产基建驱动经济增长转向科技驱动,未来机会与高景气度行业仍将以科技、医药和部分消费公司为主。

尤其是在过去几年,上市公司先后经历了国内金融去杠杆,中美贸易战和新冠疫情的冲击,在三轮冲击下还能很好活下来发展业务的龙头公司,是集元资产重点关注的标的,因为真正有护城河的公司,在疫情冲击后,会比之前发展得更好。

结语

收益与风险并存,投资风控不是完全消除风险,而是在合适的风险水平下赚取最优的回报。集元资产认为风险控制始终应该放在第一位,并建立了事前、事中、事后三级风控体系,风控总监由同样来自公募基金的量化基金投资总监担任,通过事前和事中风控进行有效的控制风险。

自上而下与自下而上相结合的投研模式下,集元资产虽集中持股,但对行业的选择较为分散,公司认为科技类成长股优势突出,尤其看好持续研发投入,核心技术自主可控,护城河深的企业。从细分行业来看,集元资产聚焦5G、芯片、高端装备制造、新能源、新材料;人工智能、大数据、云计算、物联网、区块链;创新药等细分领域。