美股摇摇欲坠,崩盘风险又来?这次A股如何应对

摘要 近期美股持续出现大幅震荡,尤其是上周五纳斯达克指数盘中一度暴跌逾5%,虽然随后跌幅大幅收窄,但最终三大股指仍全线收跌。全周来看,纳斯达克指数全周大跌3.27%,是3月暴跌以来的最差表现,周四和周五累计下跌5.24%。2月下旬至3月下旬,由于欧美新冠疫情的爆发,欧美股市出现重挫,纳指在1个月的时间累计

近期美股持续出现大幅震荡,尤其是上周五纳斯达克指数盘中一度暴跌逾5%,虽然随后跌幅大幅收窄,但最终三大股指仍全线收跌。

全周来看,纳斯达克指数全周大跌3.27%,是3月暴跌以来的最差表现,周四和周五累计下跌5.24%。

2月下旬至3月下旬,由于欧美新冠疫情的爆发,欧美股市出现重挫,纳指在1个月的时间累计跌幅一度超过30%,下跌幅度堪比金融危机。随后纳指出现持续反弹,累计涨幅接近70%,道指和标普500涨幅也接近50%。三大股指中,除了道指外,纳指和标普500均在本来上涨中刷新历史新高。

从国内市场来看,美股的震荡,带给A股压力也有所体现,北向资金上周连续5个交易日净流出,全周合计流出222.62亿元。

美股波动为何加大?

分析认为,近期美股波动加大的主要原因包括:

一是两党对继续宽松政策推出力度和节奏的分歧将继续影响美股,加大波动。近期特朗普获胜概率正迅速接近拜登,美国大选进入胶着状态。不确定性上升可能对市场造成影响。

二是美股涨幅与估值过高,估值远超互联网泡沫时期创下历史新高。资产价格的高点结合大选临近的不确定性,加大了美股修正的需求。wind数据显示,标普500的市盈率最新市盈率33.71倍,位于2000年以来的99.81%分位,纳指市盈率59.28倍,位于2000年以来的99.42%分位,道指最新市盈率28.03倍,位于2000年以来的99.81%分位。

三是特朗普对于大选的扰动加大,市场恐慌情绪放大。特朗普呼吁大选进行两次投票,亲自投票和邮寄投票双重制,从宪 法上来看未有先例且不合法律规定,推特也因此删除了特朗普多条推文。

四是散户蜂拥看涨期权,杠杆风险集中释放。安信证券认为,美股散户化程度上升是今年美股熔断以来出现的一大新趋势。由于疫情期间美国政府向每人发放了1200美元支票,导致大量新散户涌入股市,免佣金的Robinhood平台趁势崛起。近几个月标普500看涨/看跌期权成交量比例处于正常水平,但投资者购入的个股看涨/看跌期权比例持续上涨,已经达到历史最高水平。这说明,个股看涨期权的购买规模增速远远超过个股看跌期权、指数看涨/看跌期权的增速,反映出散户将个股看涨期权作为杠杆工具的投资策略,累积了较大的风险。

五是对中国“半导体”新政策的担忧。费城半导体指数周四盘中创6月中旬以来最大跌幅,总市值缩水约1,000亿美元。大型芯片制造商遭遇数月来损失最惨重的一天。

美股短期并不存在崩盘风险

天风证券认为,讨论美股暴跌,实质上是讨论美联储的政策会不会收缩。从近期美联储主席的表态来看,持续宽松的政策预计短期很难变化。高估值可能会使得波动加大、风格平衡,但很难出现系统性下跌。

国盛证券认为,当前美国货币宽松环境仍在持续,近期美联储更调整货币政策框架引入“平均通胀目标”,有望进一步提升美联储货币宽松的力度和持续时间。因此,极度宽松的流动性支撑下,美股短期并不存在崩盘的风险。极度宽松的流动性支撑下,美股不会出现类似之前3月份的系统性大跌。

历次美股暴跌A股表现

当美股调整时,有人认为A股会受美股拖累,也有人认为“西方不亮东方亮”,A股可以走出独立行情。

安信证券认为,美国大跌、VIX指数上升往往导致资金大量从新兴市场流出,通常导致A股短期大量外资流出。从历史上看,当美股出现10%及以上级别的大跌时,A股往往会受到美股拖累。不过,从2018年以来,每次美股下跌时,A股主要股指的跌幅都明显小于标普500的跌幅。

今年以来, A股在多个行情阶段与美股也出现了一定差异。2月4日A股补跌后涨幅明显,而美股涨幅较小。3月美股暴跌熔断时期A股跌幅相对较小,A股6月-7月上旬则涨幅明显。而7月中旬以来美股持续大涨,A股则维持震荡行情。

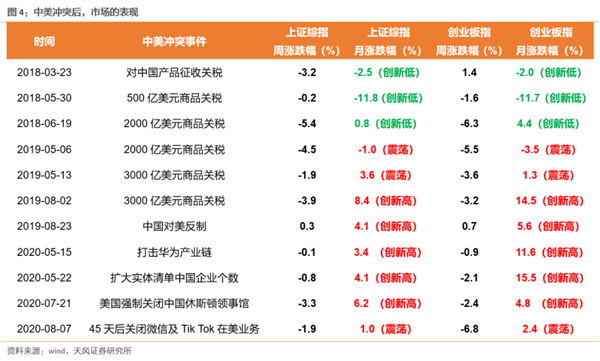

A股对贸易 摩擦逐渐脱敏

天风证券认为,和2018、2019年相比,2020年中 美在经济领域的摩擦范围进一步缩小至科技产业链,这也使得中 美摩擦对国内经济整体的冲击力度大幅减弱。2018年-2019年上半年,人民币汇率总体呈现出大幅贬值的趋势,但自2019年下半年以来,特别是2020年以来,尽管中 美关系再度出现恶化,但汇率基本企稳,不再出现大幅波动,这也表明当前投资者对经济预期并没有很悲观,中 美摩擦只是将短期情绪放大。对应到市场表现来看,随着汇率波动的下降,指数也开始在中期层面逐渐对贸易战脱敏。

A股市场新一轮科技牛正在孕育

国盛证券认为,当前,继续看好机构牛、结构牛,A股市场新一轮科技牛正在孕育。在外部风险已非主要矛盾,宏观流动性也不会系统性收紧,同时以公募基金为主导的机构增量持续入市、股市流动性充裕之下,当前市场大逻辑并未发生变化。因此,继续看好机构牛、结构牛,A股市场新一轮科技牛正在孕育。

安信证券认为,美股调整性质不是牛转熊而是常规调整,中性假设下认为其后续下跌幅度有限,对A股的冲击预计也更为有限。美国经济复苏仍将在曲折中前行,美联储将持续维持当前宽松政策,全球流动性泛滥、中国复苏趋势占优,A股配置吸引力占优这三大“复苏牛”核心逻辑仍然未被破坏,美股大跌无碍A股中期趋势。美股调整对A股的影响将主要体现在三个方面:通过北上资金直接影响A股,影响全球风险偏好并从港股、人民币汇率等渠道间接影响A股,科技龙头股价波动影响A股科技映射相关方向。A股及相关板块已经展开了将近两个月的震荡,美股短期调整对A股影响有限。行业配置重点关注景气上行的军工、苹果链、云计算、疫苗、化工、影视、旅游、航空等。主题继续看好“国内大循环”主线。

天风证券认为,美国科技龙头的暴跌,可能阶段性影响A股科技股的风险偏好,但科技股的走势,最终还取决于自身产业周期的位置,宏观因子和风险偏好都是阶段性影响。向前看,长期战略方向上,依旧建议关注未来渗透率能够大概率提升的五大方向:(1)全球范围渗透率提升的:新能源车、无线耳机。(2)国内渗透率(国产化率)提升的:军工上游、信创、半导体设备。