穆迪启示录:世界三大评级公司的选股法则

摘要 作者:闲彦来源:市值风云(ID:mvlegend)来源:格上理财前言一提到穆迪,很多人可能第一印象就是与标普、惠誉齐名的世界三大评级公司之一,能给全球各国主权信用定级,更别说大大小小的公司了。当然,公司也曾因在2008年金融危机前所扮演的诚信义务履行失职而一时间成

来源:格上理财

前言

一提到穆迪,很多人可能第一印象就是与标普、惠誉齐名的世界三大评级公司之一,能给全球各国主权信用定级,更别说大大小小的公司了。

当然,公司也曾因在2008年金融危机前所扮演的诚信义务履行失职而一时间成为众矢之的。但不可否认的是,当世界经济逐步走出金融危机的泥潭以后,评级机构仍旧是整个金融体系的基石之一,所扮演的重要性依旧毋庸置疑。

毕竟除了它们,你还能在全球范围内找到更加值得信赖的机构吗?显然不能。

所以,看到这么宽的护城河,难怪巴菲特老爷子自从2000年开始便一路相随,即便在金融危机爆发后仍然不离不弃。

今天风云君要和大家说的倒并不是穆迪本身,而是它曾经采用过的一套方法论。

2011年7月,穆迪在香港市场刊发了一份中国公司评级报告,并给出了诸多风险提示。时光荏苒,虽然报告曾在香港市场掀起过的血雨腥风和随之而来的论战已经离我们远去,但是风云君认为这套方法论简单易懂、操作性强,或许能够给A股的投资者带来些启发。

避雷神器

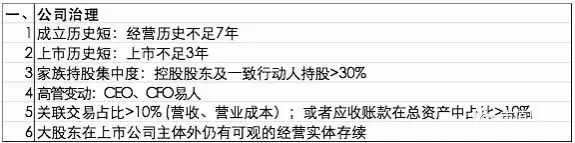

纵观整张风险指标检视表,总共被归纳为五大类20个子项目:

1. 公司治理不规范、不全面;

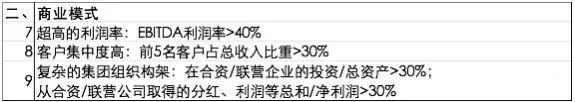

2. 商业模型不透明、风险高;

3. “大干快上”的商业策略;

4. 收入及盈利质量差,现金流不匹配;

5. 对审计师和财报质量的质疑。

具体的20项指标风云君将在下文中一一点评讨论。

但是表格的用法很简单:对照20项指标,不分权重,填写是(触雷)或者否(安全)。如果你发现一家公司不幸多次触雷,那就自然要格外当心些。

1、公司治理不规范、不全面

单是粗看这六条,可能就已经颠覆了许多所谓投资人的认知。在A股市场,新股才是香饽饽,拉起涨停来回涨到你怀疑人生、六亲不认;次新股向来是热门概念,成为市场轮番炒作的题材,怎么到了这里就成了风险源?

那么风云君也来提两个疑问:

第一、如果不论发行价,每一只新股都配得上几个无脑涨停,那要投行干嘛?估值又有什么用?到底针对投行的现行激励机制是鼓励高估还是低估股票?一级市场会以低于公司价值的价格甩货给二级市场,放任白花花的银子被留在牌桌上?

第二、即便有招股书中的三年业绩回溯,你难道不担心当中的人为操纵?一家运营不足7年、上市不到3年的公司,你如何过滤杂音,去伪存真?

同样,对于一家非公有、非科技型企业,控股股东及一致行动人持股占比高于30%也是一个令人不安的信号。上市后成为“公众公司”,原始股东就应当让公众最大限度参与公司治理。如果还是牢牢攥着无可撼动的控股权+经营权,那上市的动机是什么?

在一个一家独大的公司持股结构中,中小散户本身就成了可有可无的角色,还谈什么参与呢?

更有甚者,大股东左手揣着上市公司,右手握紧上市公司体系外的经营实体,二者你侬我侬,往来不断。如果采用举证倒置的思维,这需要多少证据才能洗脱利益输送嫌疑?

而至于高管变动就更好理解了:作为人生赢家,掌舵百十亿级别的上市公司,坐享丰厚报酬,撒尿有人扶、路上横着走,但却要“因为个人原因”急于跳船,什么动机?

2、商业模型不透明、风险偏高

利润率是一个有趣的话题。

它是一家公司经营业绩的最直接反应,通过毛利率、经营利润率、EBITDA(息税折旧摊销前利润)利润率、净利率、扣非归母净利率等等,投资人很容易获取公司的产品竞争力、经营效率、销售期间费用率等核心经营指标。

所以,看利润率就是投资人的起手式,这没有区别。区别在于不同投资人看到美丽动人的利润率的不同反应。

部分投资者会迷醉于她性感妩媚的一面而失去理智,奋不顾身;专业投资机构,以及像市值风云(APP)这样的独立第三方研究机构,则往往能保持足够的理性,做到先质疑数字的真实性再去求证。

是不是猛然发现你和专业机构的距离也许就是理性和基本财务知识?

再来看客户集中度:前5名客户占比太高则意味着经营风险偏大。

这说的不单单是“鸡蛋不该放在一个篮子里”的问题,想想看,当坐在对面的客户知道自己对你有多重要时,你在谈判桌上还有多少筹码?所以,除非客户在业内有较高知名度且自身盈利极佳(不介意你多赚点儿),否则还是把过高的客户集中度看做一项负面信息。

至于上市公司大搞股权投资,风云君早就立场鲜明表示反对。

首先明确一点,股权投资的底层逻辑在于上市公司认为对外投资的回报率高于自身主营业务。

且不论上市公司对主业以外的行业是否具备任何判定优势,单是这条逻辑本身就应该推导出加大分红、让投资人自己去选择其他投资标的这一结论,何必由上市公司做中间商呢?

再说了,如果是大股东笃定看好的项目,何不呼朋唤友、筹措资金自己去投资,何必非拽着中小投资人和上市公司一起?难道真是因为不忘“独乐乐不如众乐乐”的初心?

风云君想说,所谓“术业有专攻”,做精做专主业永远是回报投资人的不二选择。

至于复杂的集团组织构架,风云君认为近两年资本市场给出的教训已经足够深刻,从乐视到万达到sea航,都是明星公司,但有多少人敢说自己在繁华落尽前能看清它的迷魂阵?

交叉持股、互相担保、共同出资、境内境外各种主体,无不令人眼花缭乱……再遥想那些被刨出来的“明天系”、“德隆系”、“涌金系”的复杂组织构架,风云君只想说,别碰复杂到看不懂的公司。

因为很有可能“他们不创造价值,他们只是价值的转移者和毁灭者”。

3、“大干快上”的商业策略

上市公司总资产或者营业收入这两项数据在三年内就实现翻番,甩一众同行小伙伴好几条街的,大家还是要多留个心眼儿。

这一点很多人会觉得相对偏保守:因为复合年增长率也就是26%——但是风云君认为,同样的速率也意味着10年翻10番,那作为投资人是不是至少要想想这种速度的可持续性有多强。

另外,取得这样的发展速度,路径是什么?内生性增长还是高溢价外延式并购?自由现金流是否长期承压,持续为负?无形资产和商誉是不是也是扶摇直上?

这些副作用其实都是公司的风险,值得警惕。

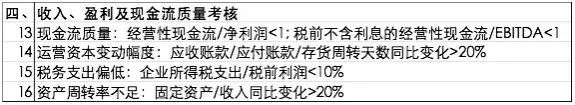

4、收入及盈利质量差,现金流不匹配

首先来关注现金流。如果净利润高而经营活动产生现金流量很低,则意味着本期净利润中有一部分还没有实现现金流入。那么即使盈利,也可能还是会发生现金短缺的现象。

运营资本变动幅度偏大也是一个值得注意的地方。毕竟对于一家主业稳定增长的公司,它的应收账款、应付账款以及存货的周转天数都应该是逐步变化的;如果当中某个数值发生大幅变动,则可能意味着相关政策发生变动或者原有的商业模型发生了较大变化,这往往并不是一个好征兆。

同样,对于税务支出显著偏低的公司,长期看显然也难以为继,所以要考虑如果税务支出回归正常水平,对盈利会产生多大影响?

至于资产周转率不足,那也就是说你创造未来现金流入的工具生锈了,投入的固定资产运行效率低下、产生收入的能力较以往水平大幅下滑。

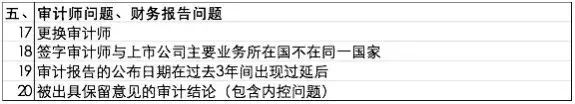

5、对审计师和财报质量的疑虑

这一点就再明显不过了,上市公司是各家审计机构拼了老命争抢的金主,所谓吃人嘴软拿人手短,伺候好甲方粑粑那是天经地义的事情,所以但凡还能兜得住底、圆得了谎的,大家一条船上自然是说一不二。

可如果哪天无缘无故闹分手,那就是一定是兜不住、圆不了了,想必背后一定是有大文章了吧?

总结

风云君说一千道一万,无非是想让看官们能用更加冷静的头脑去审视一家上市公司。

常言道知易行难,对于长期浸淫在A股市场、早已见多不怪的散户,估计更是比登天还难。但这倒也成了风云君不断码字的动力。

只是写着写着,看到造假上市公司乐视居然涨停了……一声叹息。

版权声明:部分文章推送时未能与原作者取得联系。若涉及版权问题,敬请原作者联系我们。联系方式:010-65983413。

责任编辑:陶然