8月托管数据点评:地方债供给冲击大行负债端

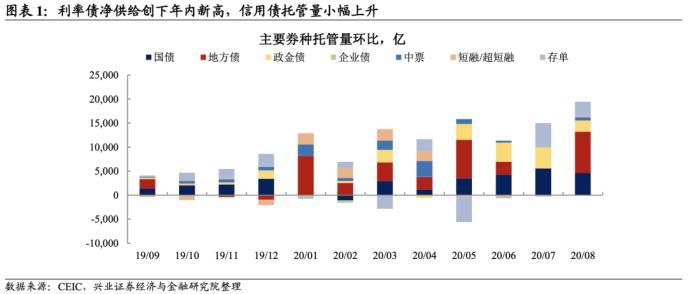

摘要 各券种托管量变化:利率债净供给创下年内新高,信用债托管量小幅上升。利率债方面,特别国债发行结束后,普通国债也保持了较高的发行强度,叠加地方债供给放量,导致利率债净供给水平创下年内新高。信用债方面,中票和短融/超短融托管量上升,企业债托管量减少,信用债托管量整体上升,显示融资成本上行并未能压制企业的融资需求。

各券种托管量变化:利率债净供给创下年内新高,信用债托管量小幅上升。利率债方面,特别国债发行结束后,普通国债也保持了较高的发行强度,叠加地方债供给放量,导致利率债净供给水平创下年内新高。信用债方面,中票和短融/超短融托管量上升,企业债托管量减少,信用债托管量整体上升,显示融资成本上行并未能压制企业的融资需求。存单托管量增幅继续处于较高的水平,存单净融资价量齐升意味着银行的负债端仍面临一定压力。

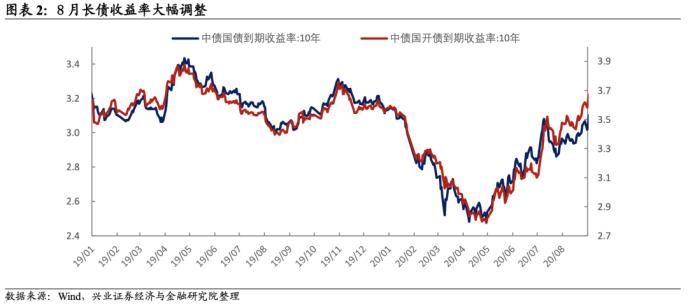

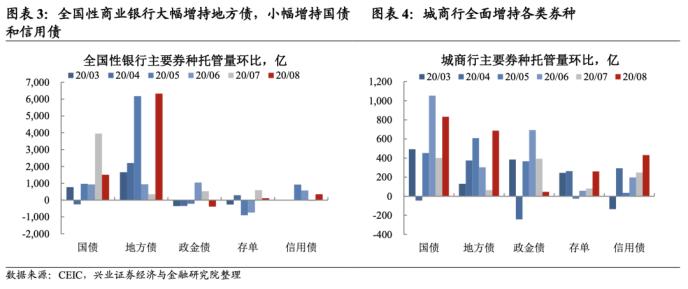

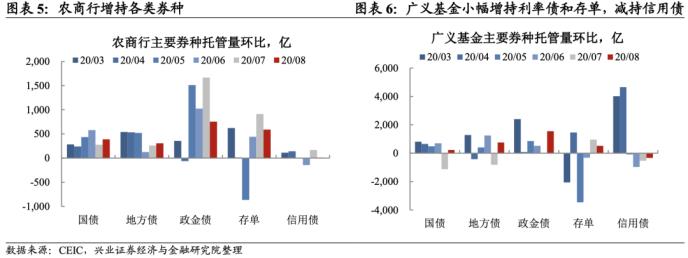

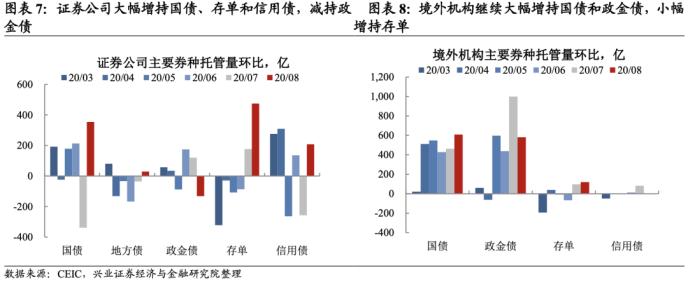

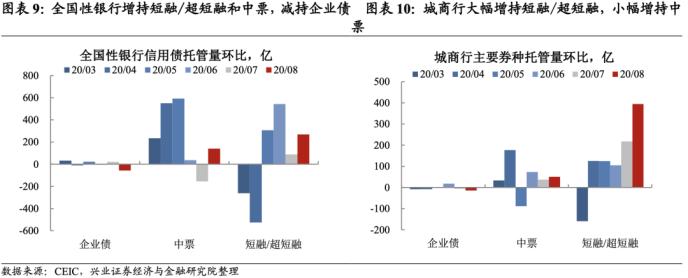

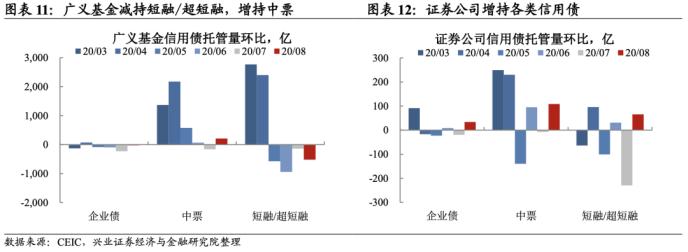

机构行为:地方债挤占大行配债额度,非银情绪改善。商业银行方面,全国性银行承接了大量地方债的配置任务,而对国债和政金债的增持力度较弱,城农商保持了较高的配置需求,并未明显受到缺负债的困扰。非银方面,非银在8月的买债动能显著强于7月,一方面权益牛市热情褪去,股债资金的流向趋于平衡,另一方面货币市场利率回归政策利率后趋于平稳,非银杠杆操作面临的压力减小。此外,券商自营在买债结构上减持政金债而增持存单,显示其对利率走势持谨慎态度。境外机构方面,8月境外机构继续大幅买入国债和政金债,其中对国债的增持创近一年新高。外资配置人民币债券资产的趋势符合我们一直以来的判断,在中国经济一枝独秀、欧美央行持续放水、中国债市制度型开放不断加深的背景下,外资持续流入中国债市是可以预期的。

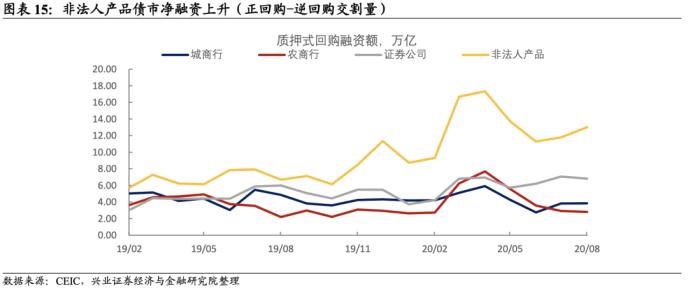

债市杠杆:广义基金债市净融资上升。广义基金杠杆率由1.17降至1.07,证券公司由2.55降至2.20,杠杆率的回落主要归于季节性因素的影响。从期间净融资额的角度来看,证券公司和广义基金回购融资额分别达到6.81万亿和13.01万亿,城商行和农商行净融资额分别为3.84万亿和2.81万亿,广义基金净融资水平明显提升,其他机构保持平稳。当前DR007已经稳定在政策利率附近,央行的操作也似乎明确了2.2%是其合意的利率中枢水,随着资金面预期趋于稳定,广义基金的杠杆操作也有所加强。

地方债供给加大全国性银行负债端压力。8月存单市场延续了7月价量齐升的状态,反映出银行体系负债端压力有所增大,主要由于资金面维持在紧平衡的状态,银行的负债不再宽裕,另外地方债供给放量加大了银行的承接压力。从托管数据来看,城农商行配置需求维持在较高的水平,并未体现出明显的负债压力,大行由于承接了大量地方债发行,进而负债端遭遇冲击,这与存单净融资结构体现出的银行负债压力结构分化吻合。此外,8月非银的情绪明显改善,尽管债市持续调整,但对非银可能意味着套息空间的增厚。债市收益率经过这一轮调整后,负债-资产比价回到一个比较平衡的状态,机构情绪维持在一个相对中性的状态。

风险提示:货币政策超预期收紧;基本面超预期回暖

报告正文

1

债券总托管量:利率债净供给创下年内新高,信用债托管量小幅上升

从分券种托管量来看,利率债托管量大增,信用债托管量小幅上升,存单托管量增幅小幅回落。利率债方面,国债和政金债托管量分别上升4615亿和2321亿,地方债托管量大幅上升8597亿,利率债净供给较7月上升约5500亿。特别国债发行结束后,普通国债也保持了较高的发行强度,叠加地方债供给放量,导致利率债净供给水平创下年内新高。信用债方面,中票和短融/超短融托管量分别增加677亿和198亿,企业债托管量减少98亿,信用债托管量整体上升,显示融资成本上行并未能压制企业的融资需求。存单托管量上升3044亿,增幅小幅7月,但也处于较高的水平,存单净融资价量齐升意味着银行的负债端仍面临一定压力。

2

二级市场:本周信用债收益率整体调整

商业银行:大行配债额度受地方债挤占,城农商行配置动能较强。全国性商业银行增持地方债6321亿,增持国债1510亿,减持政金债387亿,增持信用债354亿,全国性银行承接了大量的地方债配置任务,对国债和政金债配置动能较弱。当前存单净融资主要由全国性银行贡献,意味着全国性银行负债压力较大,承接大量地方债发行可能是一个主要原因。城商行增持地方债686亿、国债832亿、政金债45亿、信用债431亿,城商行全面增持主要券种,配置动能强于7月。农商行增持地方债306亿、国债388亿、政金债754亿、信用债9亿,农商行配债意愿较7月有所回落,但也处于一个不低的水平。整体而言,商业银行仍然是债券新增供给最大的配置方,全国性银行配置结构倾向于地方债,而对国债和政金债的增持力度较弱,城农商保持了较高的配置需求,并未明显受到缺负债的困扰。

非银机构:配置动能明显改善。广义基金增持政金债1554亿、国债226亿、地方债751亿、存单515亿,减持信用债334亿,相比7月的大幅减持利率债,广义基金在8月配债需求明显释放。证券公司增持国债354亿、地方债29亿、信用债208亿、存单475亿,减持政金债132亿,券商自营的增持幅度也明显改善,在买债结构上券商自营减持政金债而增持存单,显示其对利率走势持谨慎态度。整体而言,非银在8月的买债动能显著强于7月,一方面权益牛市热情褪去,股债资金的流向趋于平衡,另一方面货币市场利率回归政策利率后趋于平稳,非银杠杆操作面临的压力减小。

境外机构:外资继续买入国债和政金债。8月境外机构增持国债609亿、政金债581亿、存单119亿。国内债市的调整对外资来说是配置机会,在国债上体现的尤其明显,8月外资增持国债幅度为近一年新高。外资配置人民币债券资产的趋势符合我们一直以来的判断,在中国经济一枝独秀、欧美央行持续放水、中国债市制度型开放不断加深的背景下,外资持续流入中国债市是可以预期的。

商业银行信用债持仓集中在短久期,非银更偏好中等久期。全国性银行增持短融/超短融269亿,中票141亿,减持企业债56亿,显示全国性银行信用债需求集中在中短端。城商行增持短融/超短融395亿、中票50亿,减持企业债14亿,券种偏好与大行类似。商业银行对信用债的久期偏好仍然集中在短端,可能与结构性存款压降带来的流动性指标压力有关。广义基金减持短融/超短融519亿,增持中票209亿。证券公司增持企业债34亿、中票108亿、短融/超短融66亿。非银的久期偏好明显强于银行,可能与目前非银负债压力相对稳定有关,另一方面拉长久期也是增厚票息的需要。

3

本周信用债明显偏离估值成交情况

广义基金净融资水平小幅上升。商业银行方面,城商行杠杆率小幅回落至1.04,农商行杠杆率维持由1.00升至1.02,中小行杠杆率大体保持平稳。非银方面,广义基金杠杆率由1.17降至1.07,证券公司由2.55降至2.20,杠杆率的回落主要归于季节性因素的影响。从期间净融资额的角度来看,证券公司和广义基金回购融资额分别达到6.81万亿和13.01万亿,城商行和农商行净融资额分别为3.84万亿和2.81万亿,广义基金净融资水平明显提升,其他机构保持平稳。当前DR007已经稳定在政策利率附近,央行的操作也似乎明确了2.2%是其合意的利率中枢水,随着资金面预期趋于稳定,广义基金的杠杆操作也有所加强。

地方债供给加大全国性银行负债端压力。8月存单市场延续了7月价量齐升的状态,反映出银行体系负债端压力有所增大,主要由于资金面维持在紧平衡的状态,银行的负债不再宽裕,另外地方债供给放量加大了银行的承接压力。从托管数据来看,城农商行配置需求维持在较高的水平,并未体现出明显的负债压力,大行由于承接了大量地方债发行,进而负债端遭遇冲击,这与存单净融资结构体现出的银行负债压力结构分化吻合。此外,8月非银的情绪明显改善,尽管债市持续调整,但对非银可能意味着套息空间的增厚。债市收益率经过这一轮调整后,负债-资产比价回到一个比较平衡的状态,机构情绪维持在一个相对中性的状态。

风险提示:货币政策超预期收紧;基本面超预期回暖