300亿私募巨头落难 曾豪赌三板风光一时如今资产强拍

摘要 300亿私募巨头落难!曾豪赌新三板风光一时,如今沦为“老赖”、资产还被强拍!中国基金报曾经顶着无上光环,两年投资500余家公司,扬言要投资15%的新三板,估值高达300亿元。被称为新三板“狂人””的私募基金天星资本,最近日子不大好过。先是投资的项目会在淘宝平台被司法“甩卖”,接着公司被北京法院列为失

300亿私募巨头落难!曾豪赌新三板风光一时,如今沦为“老赖”、资产还被强拍!

中国基金报

曾经顶着无上光环,两年投资500余家公司,扬言要投资15%的新三板,估值高达300亿元。被称为新三板“狂人””的私募基金天星资本,最近日子不大好过。

先是投资的项目会在淘宝平台被司法“甩卖”,接着公司被北京法院列为失信被执行人(俗称老赖)…昔日私募巨头上演了一场落难记。

私募狂人天星资本成老赖

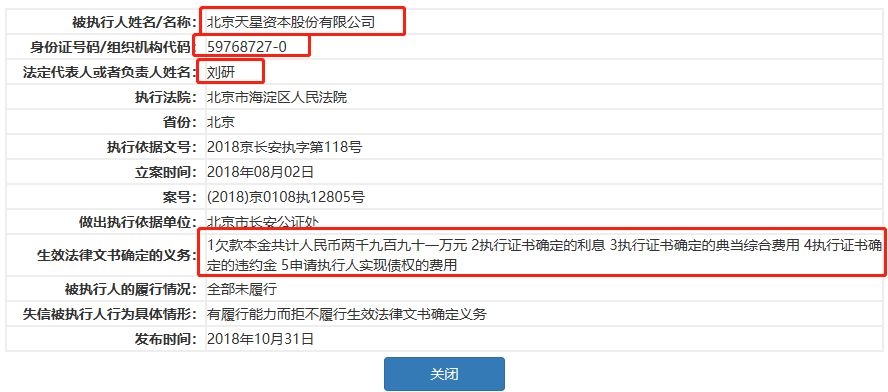

全国执行信息平台显示,北京天星资本股份有限公司近日新增了一则失信信息,执行法院是北京市海淀区人民法院,立案时间是2018年8月2日。

信息显示,天星资本欠款本金共计人民币2900万元,被执行人“全部未履行”,具体情形为 “有履行能力而拒不履行生效法律文书确定义务”,发布时间是2018年10月31日。

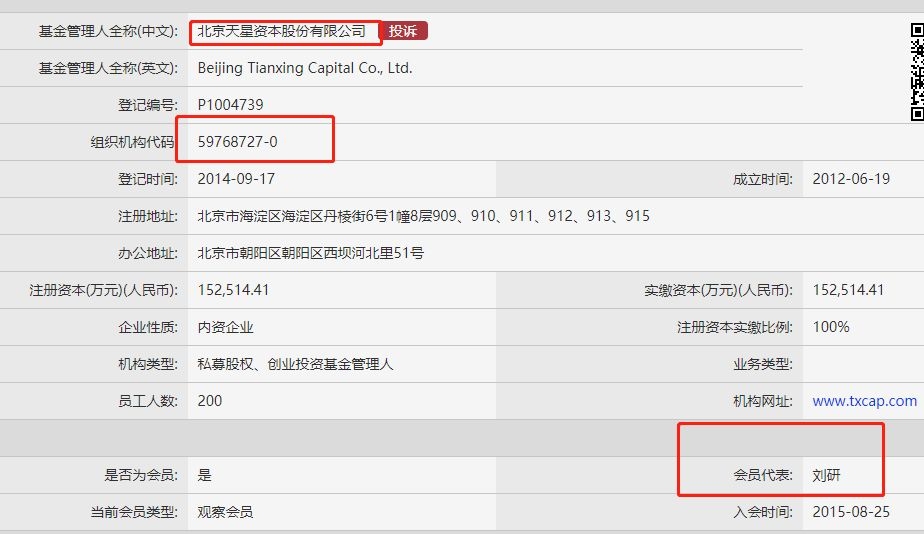

据基金业协会官网显示,北京天星资本股份有限公司的组织机构代码为59768727-0,法定代表人是刘研,与全国执行信息平台的信息相匹配。

7家公司股票在淘宝被甩卖

淘宝网司法拍卖平台显示,天星资本所持7家新三板公司股权,将于11月22日12:00开始司法拍卖。

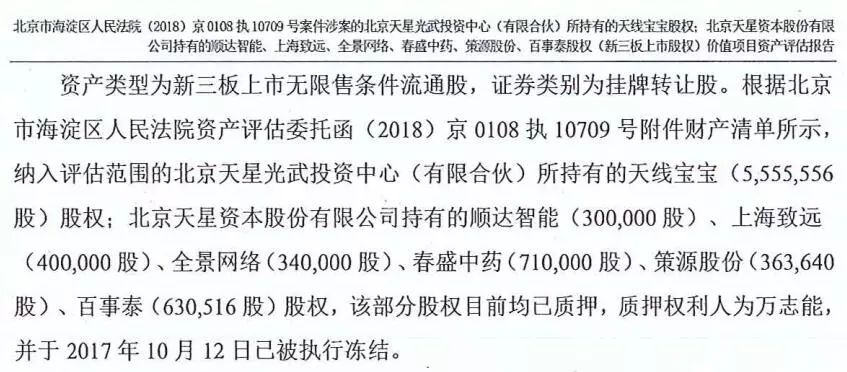

拍卖标的包括北京天星资本股份有限公司持有的顺达智能(30万股)、上海致远(40万股)、全景网络(34万股)、春盛中药(71万股)、策源股份(36万股)、百事泰(63万股)股权,以及天星资本控制的北京天星光武投资中心所持有的天线宝宝(5555556股)股权,资产评估价1453.06万元。

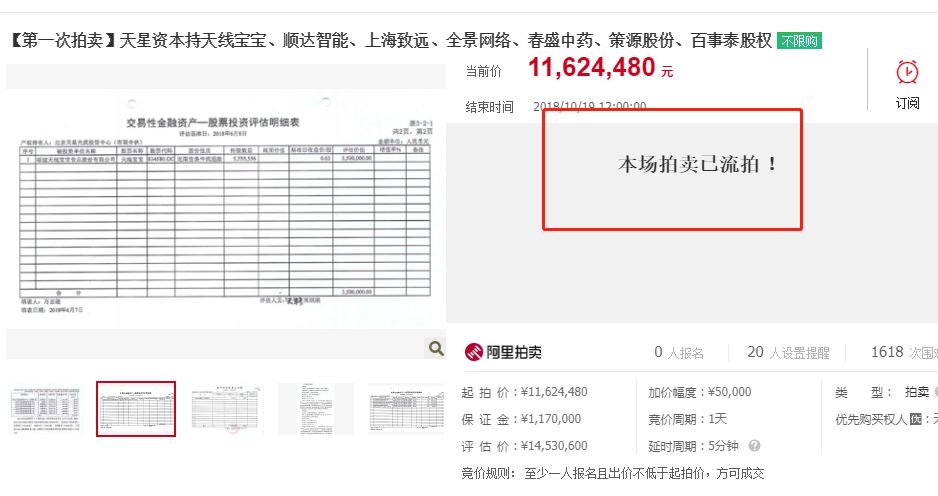

事实上,此次已是海淀法院进行的第二次拍卖,第一次拍卖由于无人竞拍在一个月前流拍。

第一次拍卖于10月18日进行。结果显示,此次拍卖已流拍。1592人围观了拍卖,但无人出价竞拍。

为此,海淀法院开展的第二次拍卖,将起拍价从第一次的1162.448万元降到929.9584万元。较第一次拍卖起拍价减少了232.4896万元。

淘宝司法拍卖网单独披露的资产评估报告显示,此次司法拍卖源自股权质押融资到期违约被强制执行。

评估报告未披露质押发生的时间,仅显示天星资本、天星光武将前述股权质押给了名为“万志能”的自然人,法院于2017年10月2日执行了冻结。

曾豪赌新三板

成立于2012年的天星资本,在短短几年时间里,据称就投资了500多家公司,其中380家在新三板挂牌。曾经名不见经传的小私募,到2015年底披露公开转让说明书时,已成为名声大噪的“私募狂人”。

2013年9月,新三板推向全国尘埃落定,天星资本大刀阔斧的布局新三板投资矩阵。

2016年1月,天星资本的投资项目达到504家,其中,350多家公司已经在新三板和创业板上市,而机构的管理资金规模已超过600亿元。

此时,天星资本投资团队超过360人,18个一线投资部门中有220个投资经理,30多人的研究团队中,新三板占有一半之多。

对于创始人刘研,有媒体在2015年这么写过:

三年前,他还做着和金融无关的工作。

两年前,他还没投出第一个新三板项目。

一年前,他还在为募资发愁。

6月份,他投了127个新三板项目。

7月份,他扛起救市大旗,成了新三板维稳主力。

这个人,就是天星资本创始人刘研。到今年底,他要让成立仅3年多的天星赶超九鼎,成为新三板市值最大的公司。

另外,刘研在招聘的时候喜欢问应聘者这样的问题:

“你愿不愿意当大佬?你愿不愿意叱咤风云?你愿不愿意身价百亿?”

这些复试者大多是清华、北大以及一些国外高校的毕业生。如果回答者有任何犹豫,刘研一概不要。刘研要他们用坚定的眼光告诉他“我愿意!”

再之后,刘研会问:“你有没有信心能做大?”如果对方再坚定地告诉他“能!”,他则会回复“好,你的理想我一定让你实现!”然后将他变成天星团队的一员。

刘研解释为什么要这么应聘:

我们的投资经理面对估值最多二三十亿的初创企业,面向其他投资机构,不会犯怵,会觉得他未来身家百亿,是大佬。

“疯狂”、“赌徒”……都是资本市场给予天星资本的标签。

随着天星的快速发展,百亿梦想已经不符合刘研的胃口了,后面更加疯狂的是千亿、万亿梦想。

“很多人说天星是一个微型资本,今年三个亿,明年三十个亿,后年上百个亿,说我们放卫星。实际上我们已经非常保守了,2019年我们整个浮盈很可能在四五千亿。

天星资本在2015年疯狂跑马圈地。当年天星资本投资了近400家公司,在当年4月新三板做市指数站上2000点时,天星资本最快一周投资了55个项目,与之相伴随的是投资人员的膨胀,投资部从2015年年初的2个扩张到了10个,包含8个新三板投资部和2个创投部,最高峰时天星资本员工总数达到370余人,其中仅其投资部就有近120人。

刘研解释道,“天星资本一开始并没有在意多投三五个,还是少投三五个,这并不重要,我们首先要做的是搭建项目渠道,对接券商、天使、创投、银行、律师事务所、会计师事务所等渠道。比如我们把有做市和推荐挂牌资格的80余家券商逐一对接,我们就形成了批量的项目来源。”

为了达到天星资本批量投资的目标,公司管理层还为投资部门制定了数量上的KPI指标。“2015年公司要求每个投资部门每半年完成30个项目的投资目标。当时天星的对外宣传重点都是说公司对外投多少个项目,有多少个投资经理,所以它必须把量给做起来。”而据此前媒体报道,2014年天星资本要求的一年投资目标仅为40个。

从2015年开始,天星资本为外界所熟知,并被同行冠以“新三板野蛮人”的名号。

2015年,在新三板疯狂扫货的天星资本以115元/股的价格完成13.05亿元A轮融资,彼时,这家机构估值达到300亿元。

同期,中科招商估值为325亿元,天图投资估值为118亿元。

一家成立不久的机构,给出如此高的估值,其背后付出的代价是: 2015年净利润达到3亿元,2016年净利润达到30亿元;2016年6月前,成功挂牌新三板。

两次对赌失败

当时的天星资本风光无限,公司并于2015年12月拿到了股转公司同意挂牌的函。

可就在准许挂牌到正式挂牌的几个月里,国内资本市场环境突变。

2016年5月,私募机构挂牌新三板的“新八条”政策出炉,其中有关“私募机构持续运营5年以上”才能挂牌的门槛,让当时成立仅4年的天星资本挂牌梦碎。

天星资本估值300亿元的定增背后,有着高风险的对赌协议。实控人刘研等人除了承诺天星资本2015年、2016年净利润分别不低于3亿元、30亿元外,还保证公司于2016年6月30日前完成在新三板挂牌,若无法完成,会触发回购条款。

天星资本最终给出了股份赠予或者股份回购的二选一解决方案。股份赠予方面,实控人刘研等承诺方,表示愿意按1:4比例将自己持有的天星资本股份无偿赠予13名定增参与方。

2015年8月初的定增价为每股115元,定增完成后,天星资本于当年8月25日进行了高送转,每10股送45股,每股价格实质降为20.9元,假设13名定增方全部接受股份赠予方案,定增价格实质上相当于降低至4.18元,这样一来,天星资本估值相当于从300亿元降低至约60亿元。

2016年春节后,天星资本有大量员工离职,仅投资部就有近100人,除此之外还有互联网等其他部门的人陆续离职。据知情人介绍,这离职多为主动离职,离职原因部分与年终奖未兑现有关。“2015年天星资本给全体员工承诺1个亿的奖金,但实际上才发了近800万元,平均到每个投资经理手上才1万元左右。”他说道。

2017年6月5日,中科新材发布了一份《拟对外投资公告》,称旗下中科鼎泰拟以20亿元,拿下天星资本40%股份。

按照方案,入股完成后,刘研及其团队仍持有53.93%股权,还保持着对天星资本的控制权。估值则从300亿元大幅缩水至50亿元。

具体实施方案显示,中科新材拟向全资子公司深圳市中科创资本投资有限公司出资5亿元,其他有限合伙人出资将向第三方募资,设立基金规模不超过22亿元的深圳市中科鼎泰二期贝叶斯创业投资合伙企业(有限合伙)(简称“产业投资基金”),产业投资基金拟以现金形式收购北京天星银河投资有限公司、天星创联资本控股友信公司及刘研合计持有的天星资本40%的股权,转让价格为20亿元。

收购完成后,刘研及其团队仍持有53.93%股权,保持着对天星资本的控制权。而天星资本估值则从300亿元大幅缩水至50亿元。

命运却和天星资本开了个玩笑。2017年11月3日,中科新材发布《关于拟终止对深圳市中科鼎泰贝叶斯创业投资合伙企业(有限合伙)出资》的公告,终止收购天星资本40%股权。

这笔交易宣布失败,官方未披露原因。

不过这笔股权交易背后,仍然有着高风险的对赌协议,或许是交易未能达成的关键原因。

该次收购,天星资本承诺2017年至2019年,三年累计净利润不低于30亿元,且2017年不低于4亿元、2018年不低于5亿元、2019年不低于6亿元。

根据2015年8月定增的对赌协议,天星资本管理层曾预计2016年全年净利润不低于30亿元。而最终的业绩表现远远不及这个数字。

中科新材2017年公告披露的数据显示,2016年,天星资本营业收入约5.2亿元,利润总额约3.6亿元,净利润约2.8亿元。

11月6日凌晨1点11分。刘研发布一则朋友圈,内容为:他强由他强,清风拂山岗,他横由他横,明月照大江。我很好,都洗洗睡吧【私募巨头落难记】。

来源:中国基金报

作者:泰勒

责任编辑:陈靖