赛道拥挤时如何做价值投资?(少数派投资)

摘要 关于价值投资的定义从来就是莫衷一是,近期偶有空闲就阅读《价值》一书,其中一段关于价值投资的演进引起了我的关注。价值投资在刚被提出时,即强调建立完整、严谨的分析框架和理论体系。其中最重要的三个概念就是“市场先生”、“内在价值”和“安全边际”,这三个经典概念其实就是对应价格、价值(未来收益的现值)以及两

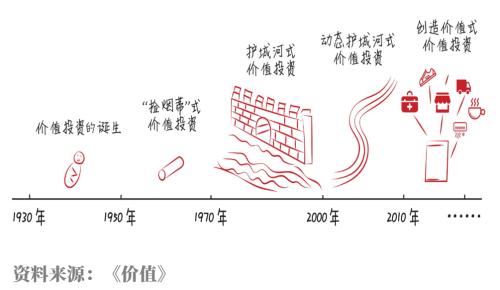

关于价值投资的定义从来就是莫衷一是,近期偶有空闲就阅读《价值》一书,其中一段关于价值投资的演进引起了我的关注。

价值投资在刚被提出时,即强调建立完整、严谨的分析框架和理论体系。其中最重要的三个概念就是“市场先生”、“内在价值”和“安全边际”,这三个经典概念其实就是对应价格、价值(未来收益的现值)以及两者之间的差距。

早期的价值投资更依赖于对企业资产负债表的分析,人们通过关注财务报表,计算企业的静态价值、账面价值,不考察,不调研,不找管理层谈话,就可以发现许多好的投资标的,这是基本面研究最幸福的时代,也是价值投资不被世人所重视的时代。

20世纪六七十年代以后,便宜的公司已经很少了。1976年,本杰明·格雷厄姆在接受《金融分析师杂志》采访时指出:

“价值投资的适用范围越来越小。”

查理·芒格告诉沃伦·巴菲特,显而易见的便宜公司已经消失了,一旦突破了格雷厄姆式的便宜标准,就可以考虑更多更优质的企业。这个时候,价值投资被重新定义,即购买好的、有成长性的企业,价值投资的“安全边际”不仅是面向过去的,还是面向未来的。

至此,价值投资的理念已经从早期关注市净率发展到关注企业真正的“内在价值”阶段,从“寻找市场低估”发展到“合理估值、稳定成长”。

而今随着外界环境的不断变化,由于市场已经认可了创新能够产生溢价,以及我们仍处于创新的成长周期中。价值投资由单纯的静态价值发现转而拓展出两个新的阶段:其一是发现动态价值,其二是持续创造价值。

资本市场在演进的过程中,这三种类型的价值投资者我们都能在市场中见到其身影的存在。

比如:一些内资机构倾向于“捡烟蒂”式价值投资,北上资金偏好于护城河式价值投资,一些优秀的股权投资基金则崇尚动态护城河式以及创造价值式价值投资。

我们不能说传统的智慧都已经过时了,因为你至今都可以发现在同一个投资主体身上有两种或三种理念的同时存在。

也正是因为各类投资主体对投资理念的不断学习进化,会产生单一理念在单一时点上形成共识的问题,这就会让市场中的某些时候、某些赛道会变得非常拥挤。然而重要的是,某种程度上,好的投资人应该去找真正正确的“非共识”。正如杰夫·贝佐斯所言:

“我相信,如果你要创新,必须愿意长时间被误解。你必须采取一个非共识但正确的观点,才能战胜竞争对手。”

现在我们A股市场中,形成共识的拥挤赛道有哪些呢?

主要有医药生物、食品饮料、电子等。根据中泰证券(600918,诊股)8月末股价水平的计算:

医药生物行业的大市值股票(行业营收排名前30%)的市盈率中位数为61.7倍,市净率为10.8倍;

食品饮料行业的PE为57.3倍,PB为12.5倍;

电子的PE为55.3倍,PB为6.5倍。

从PE的历史高低分位看,三者依次为:93.1%,91.7%,86.7%。

与之形成鲜明对比的是:

银行业的PE只有5.7倍,PB只有0.7倍。

房地产业的PE只有6.9倍,PB只有1.2倍。

从PE的历史高低分位看,二者依次为:13.2%,5.8%,均处在历史估值水平的极低位置。

那么,业绩的增长能否化解拥挤赛道的估值压力吗?历史数据告诉我们很难。

从净利润增长的相对值看,2006-2016年对年利润增长率超过20%的上市公司数量进行统计,发现连续5年中,利润增长超过20%的公司占比只有1.2%;

连续5年中,利润有四年增长超过20%、另外一年增长不低于-20%的公司占比是2.9%;

连续5年中,利润有三年增长超过20%、另外二年增长不低于-20%的,或者利润有四年增长超过20%、另外一年增长低于-20%的,占比为6.4%。

也就是说,连续五年利润能够保持20%以上增长的公司,只能是百里挑一了,如今A股超过4000家上市公司,估计其中不超过50家上市公司能获得连续5年20%以上的利润增长率吧?

从净利润的绝对值角度看,截止8月底A股3974家公司仅有105家归属母公司净利润超过50亿,其中超过100亿仅59家。

而这59家公司中有47家属于银行(20)、地产(8)、建筑(5)、证券保险(6)、采掘(4)、电力(1)和钢铁(1)、铁路(2)等天然大市值领域,剩下仅12家公司。

这么多年也就这12家公司,成为头部企业,用净利润增长化解估值压力的难度可想而知。

有读者可能会质疑,《价值》的作者张磊所领衔的高瓴,本身就在全球范围内投资大量的热门赛道,诸如新经济、医药生物与医疗器械等,其中仅对后二者的投资达到1200亿元之巨,难道不值得效仿吗?

这取决于你更看重本质,还是更看重形式。从拓展全新视野角度看,先进的理念肯定是值得学习,但实践则需要小心谨慎。

因为在客观上,实在是有天差地别的不同:研究驱动是不同的;全产业链、全周期投资方式是不同的;投资的市场是不同的;对盈利前企业与收入前企业的估值方法是不同的;为创造价值战略服务的种种投后赋能战术是你不具备的。

而这一切的背后,有你看不到的个人际遇、资源投入、时间沉淀。因此,这方面绝非一朝一夕之功。

查理.芒格说过,投资从来都不简单 , 认为投资很容易才是真正的无知。对于别人的成功,你看到的可能仅仅是捕获猎物前那个扣动扳机的动作,而别人的精髓在于长久地瞄准。

主观上,我们是可以成长进化的。回到初始的问题——赛道拥挤时如何价值投资?

只要能克服一些人性认知上的缺陷,比如:我们能做到事前的理性独立,事中的“弱水三千,但取一瓢”一般的自我约束力,事后的及时从“即时满足”中抽身而出,保持胜人一筹的“延迟满足”状态。

那么结论就是一个常识:人多的地方你别去,执行起来也并不困难。