1天暴涨2千亿!资金在赌一个超级利好?价值1.15万亿?

摘要 上周五,保险行业突然大涨,中国人寿和新华保险再度双双涨停,其他保险股也出现大涨行情,整个板块的市值在1天之内暴涨2000亿。

马上就要过国庆节了!从A股往年的行情来看,“节前跌、节后涨”的概率偏大,那么今年能否打破这个魔咒呢?

上周五,保险行业突然大涨,中国人寿和新华保险再度双双涨停,其他保险股也出现大涨行情,整个板块的市值在1天之内暴涨2000亿。让市场对打破魔咒萌生了一点想法。

从行业发展的角度来看,虽然在之前几天,银保监会发布了保险资产管理包括组合产品管理、股权及债权管理细则在内的三项细则,但并无其他明显利好,甚至从8月份的经营数据来看,负债端的数据虽在持续改善,但单月保费增速有所放缓。那么,究竟是什么原因导致了保险股集体大涨呢?

低估值显然并不具备足够的说服力,因为低估值历来也不是一个板块突然爆发的理由。分析人士认为,资金可能在赌一个超级利好。根据富时罗素官网发布的公告,将针对人民币债券指数纳入事宜进行最终评估,并于9月25日揭晓最终结果。业内预计,将吸引1400亿~1700亿美元(折合人民币1.15万亿)的被动资金流入,而债券是保险的主要配置方向。

其实,从8月份的托管数据来看,商业银行、证券公司和基金公司都是债券配置大户。若真有1.15万亿的增量资金进场,同样也利好银行和券商。另外,券商并购大戏也已经拉起,整个金融板块可以说利好不断。那么,市场能否稳住?

1.15万亿的超级利好

根据富时罗素官网发布的公告,将于本周针对人民币债券指数纳入事宜进行最终评估。北京时间周五(9月25日),中国政府债券是否会被纳入富时罗素世界政府债券指数(W GBI)将揭晓。

业内普遍预期,此次富时罗素大概率会宣布将中国国债纳入W GBI。渣打银行预计,在完全纳入后,人民币债券可能占到W GBI指数的5.7%,吸引1400亿~1700亿美元(折合人民币1.15万亿)的被动资金流入。

据券商研究人士分析,从当前的情况来看,本次中国国债纳入指数的可能性或相对较大,而指数的纳入或将为我国债市带来可观的配置资金。

随着近几个月境外机构持续增持境内债市,市场对于外资的关注也有所提升。8月,外资的利率债托管量大幅增加近1200亿元(7月环比增加1463亿),其中国债环比增加609亿,政金债环比增加约581亿,外资持债规模不断创历史新高。受中 美利差维持高位影响,今年以来,境外机构净增持中国国债规模已达6395亿元。

值得注意是,9月15日,上清所宣布,为进一步推动银行间债券市场开放发展,便利境内外投资者交易银行间债券,自2020年9月21日起延长银行间现券买卖交易时段至20:00。

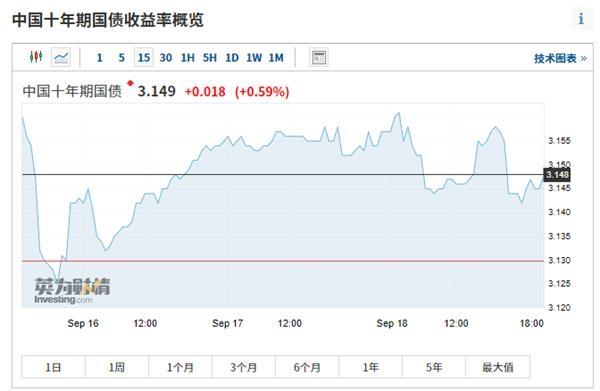

从中 美利差的情况来看,目前的确存在较大的利差空间。目前,中国10年期国债收益率接近3.15%水平,而美国同期限国债收益率仅为0.697%,两者相差近3.5倍。此外,人民币近期持续升值,而美元指数则在低位徘徊。

利好程度有多大?

险资投资的资产主要分为债券、银行存款、股票和证券投资、其他投资四类。截至2020年6月,保险资金运用余额为21.13万亿,同比增长15.88%,6月债券投资占比为34.63%。

债券是保险主要的配置资产之一。国盛证券表示,保险公司投资债券以配置型策略为主,即在利率上升期,保险公司往往会加大债券市场的配置,这与交易性资金追涨杀跌不同,保险公司的配置型行为事实上起到了平抑债市波动的作用。8月份的托管数据显示,保险公司的投资行为的确如此。

来自中信建投的数据显示,8月保险机构总托管量增加1073.74亿元,配置力较上月大幅度提升。保险机构8月主要增持利率债。中信建投认为,本月保险机构对利率债配置动能持续增强,对信用债配置动能稳定中略有放缓,这可能与8月国债和地方债发行持续放量、利率水平提高等因素有关。

中信证券表示,随着9月供给压力相较8月的边际缓解,同时流动性供给方面本月MLF继续超额续作,8月以来无论逆回购操作还是MLF操作均表现为净投放状态,而这更多可以被理解为全口径的流动性投放。此外,从富时罗素W GBI指数的规模来看,如果本次中国国债能够成功纳入,在完全纳入后人这或将给中国债市带来近万亿的增量资金。虽然当前到国庆节前后涉及跨月问题,但流动性总体仍是边际缓和,流动性的改善或引起债券市场反弹。

不止保险有利好

如果单从富时罗素纳入中国债券这个利好来看,利好的不仅是保险,银行、券商皆有利在其中,而且还不弱于保险。

数据显示,2020年8月末,中债登和上清所的债券托管总额为978756.38亿元,较上月份增加22210.74亿元,其中中债登托管量为730104.65亿元,上清所托管量为248651.73亿元。利率债发行、偿还及净增均高于去年同期,发行结构变化明显,利率债净增均环比大幅上升。利率债托管总量为620544.9亿元,主要是由于国债、地方政府债托管量有所增加导致。信用债发行量和净融资额均环比较大幅度上升,复工复产持续推进和企业经营好转从而导致违约边际放缓是主要原因。8月非金融类信用债发行量11119.7亿元。

从机构配置的数量来看,8月商业银行总托管量增加14178.51亿元。利率债方面,8月商业银行对利率债的配置进一步加强;信用债方面,商业银行主要增持超短期融资券。8月证券公司总托管量增加1077.1亿元。综合来看,8月证券公司以增持利率债和同业存单为主。

除此之外,证券行业合并预期再度升温。9月20日,国金证券、国联证券双双发布公告披露消息:国联证券拟换股吸收合并国金证券。此举可能引发市场对于券业并购加速的预期。

9月14日,《关于实施金融控股公司准入管理的决定》、《金融控股公司监督管理试行办法》系列政策出台,非金融企业投资形成的金融控股公司正式纳入了监管。11月1日起,“金融控股公司”实施准入管理。《金控办法》对股东资质条件、资金来源和运用、资本充足性要求、股权结构、公司治理、关联交易、风险管理体系和风险“防火墙”制度等关键环节,提出了监管要求,这可能是促使一些中小券商发生并购行为的重要原因。