海通固收利率债周报:债市加快开放 利率拐点未现

摘要 概要海外债市:政策信号不明,美债整体上涨美国经济复苏放缓,疫情数据有所抬头,财政刺激政策陷入僵局,加上政策信号不明,美国大选临近,市场避险情绪升温,10年国债利率小幅下行4BP。基本面:下游需求分化,生产仍在高位9月以来地产销量增速回落,但乘联会乘用车批零销量增速双双回升;生产端,钢材产量增速小幅

概要

海外债市:政策信号不明,美债整体上涨

美国经济复苏放缓,疫情数据有所抬头,财政刺激政策陷入僵局,加上政策信号不明,美国大选临近,市场避险情绪升温,10年国债利率小幅下行4BP。

基本面:下游需求分化,生产仍在高位

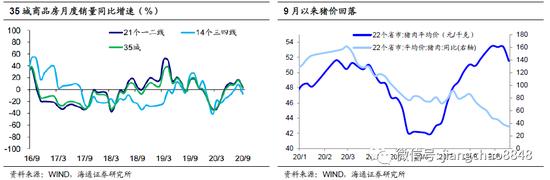

9月以来地产销量增速回落,但乘联会乘用车批零销量增速双双回升;生产端,钢材产量增速小幅回落,但仍处年内较高水平,主要行业开工率涨多跌少。通胀方面,9月以来猪价和水果价格回落,蔬菜价格继续反弹,国际油价回落,国内煤价上涨、钢价回落,预计9月CPI和PPI同比均有所回落。

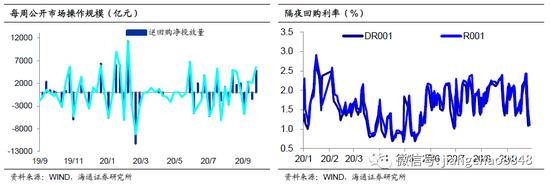

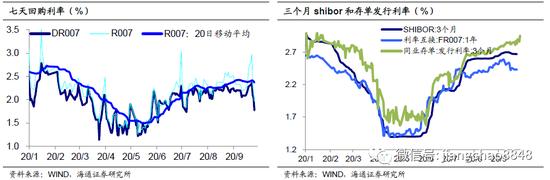

货币市场:资金先紧后松,跨季压力缓解

上周央行加大投放力度,净投放5600亿元,资金面先紧后松。R001均值上行7bp至1.87%,R007均值上行9bp至2.45%;DR001均值上行4bp至1.76%,DR007均值下行4bp至2.12%。9月下旬以来,央行加大投放,隔夜和7天利率冲高回落,3M Shibor和1年期FR007互换利率回落,但存单发行利率仍在上行,跨季资金压力整体有所缓解。

上周债市回顾:一级缩量但需求一般,债市再度下跌

供给减少,需求一般。上周利率债净供给为1841亿元,环比减少775亿元,总发行量3905亿元,环比减少1762亿元。从招投标结果来看,国债需求一般,国开债需求整体一般,认购倍数较好的品种有7年期和20年期;农发债需求较好,口行债需求一般。截至9月25日,未来一周暂无国债发行计划。

债市再度下跌。上周1年期国债环比基本持平,10年期国债环比上行1BP;1年期国开债环比上行5BP,10年期国开债环比上行3BP。收益率绝对水平方面,十年国债收益率位于20%分位数(2010年以来,下同),其余关键期限分位数水平相对较高,位于30%~37%左右;相对于国债,十年国开分位数更高,中端国开分位数略低。期限利差方面,国债收益率曲线中10-1Y利差最为陡峭,上周走阔1bp至52bp,位于30%分位数;相对于国债,国开曲线整体更陡,尤其是10-5Y位于60%分位数。隐含税率方面,10年国开隐含税率微幅上行至15.7%,位于64%分位数,其余关键期限的隐含税率相对较低。

本周债市策略:债市加快开放,利率拐点未现

上周多项举措利好境外资金投资我国债市。一是,我国国债将被纳入WGBI指数,从情绪上利好债市,但资金具体流入时间还要等明年3月做进一步确认。二是,监管层允许QFII、RQFII投资金融期货、参与债券回购。三是,境外机构投资者投资中国债券市场资金管理规定出台,明确资金境内划转便利,优化汇出入币种匹配管理,取消即期结售汇限制。

展望后续债市,目前宏观杠杆率高企,经济依然延续复苏,货币转松仍缺乏基本面的支持,加上MLF超量投放,降准概率极低。利率债表内比价有所提升但依然略偏低。债市跟随经济波动呈现明显的周期性特征,从过去几轮熊尾利率调整位置、隐含税率以及社融-M2增速差领先关系来看,四季度债熊仍将延续,依然建议缩短久期、以票息策略为主。

----------------------------------

1. 海外债市:政策信号不明,美债整体上涨

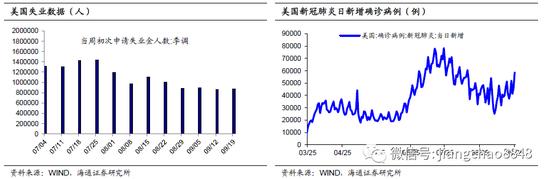

美国制造业PMI继续回升,但服务业PMI下滑,地产销售继续走强,就业小幅恶化。具体来看,9月美国Markit制造业PMI初值小幅走高,符合预期并高于前值,但服务业PMI有所下滑;美国8月耐用品订单环比升0.4%,连续第四个月增长,但增速不及预期,且远低于前值,扣除飞机非国防资本耐用品订单环比升1.8%,超出预期。地产方面,美国7月FHFA房价指数环比升1%,高于市场预期,8月二手房销售年化总数飙升至近14年最高水平。就业方面,9月19日当周初请失业金人数为87万人,差于预期和前值。

政策信号不明,避险情绪升温,美债整体上涨。美联储政策表态方面,埃文斯等发表鹰派言论,认为美国进一步的QE政策可能不会给美国经济带来额外提振;鲍威尔等表示美国致力于减轻经济面临的影响,但目前政策力度已尽力。美国经济复苏放缓,疫情数据有所抬头,财政刺激政策陷入僵局,加上政策信号不明,美国大选临近,市场避险情绪升温,10年期美国国债利率小幅下行4BP至0.66%,10Y-2Y国债期限利差缩减2BP至0.54%。

2. 基本面:下游需求分化,生产仍在高位

下游需求分化,生产仍在高位。从9月以来的中观高频数据来看,终端需求好坏参半,工业生产仍在高位。需求端,35城地产销量增速回落至2%,但乘联会乘用车批发、零售销量增速双双回升至11%和12%;生产端,样本钢企钢材产量增速小幅回落至5.9%,仍处年内较高水平,汽车、钢铁和化工等主要行业开工率涨多跌少。

通胀压力不大。9月以来猪价和水果价格均有所回落,蔬菜价格继续反弹,考虑到去年同期高基数影响,我们预计9月CPI同比回落至1.9%。9月以来国际油价回落,国内煤价上涨、钢价回落,我们预计9月PPI同比略降至-2.1%。海外多国的逐步解封、经济重启支撑工业品价格,但部分地区疫情仍在反复,需求复苏预计放缓,PPI也难有大幅回升。整体来看今年年内通胀压力不大。

3. 货币市场:资金先紧后松

央行加大投放力度,资金面先紧后松。上周央行逆回购投放9000亿元,逆回购到期4200亿元;国库现金定存投放800亿元,公开市场净投放5600亿元。资金中枢抬升,具体来说,R001均值上行7bp至1.87%,R007均值上行9bp至2.45%。DR001均值上行4bp至1.76%,DR007均值下行4bp至2.12%。

资金跨季压力缓解。9月下旬以来,随着财政支出加速,央行加大投放力度,隔夜和7天利率冲高回落,3M Shibor和1年期FR007互换利率开始回落,但存单发行利率仍在上行,资金跨季压力整体有所缓解。目前宏观杠杆率高企,经济依然延续复苏,预计名义GDP增速持续回升至明年一季度,货币转松仍缺乏基本面的支持。央行意在维持结构性流动性短缺的货币政策操作框架,来增强对市场利率的调控,加上MLF超量投放,多方面显示央行降准概率极低。

4. 一级市场:供给减少,需求一般

上周,利率债净供给为1841亿元,环比减少775亿元;总发行量3905亿元,环比减少1762亿元。其中,记账式国债发行701亿元,环比减少1412亿元;政策性金融债发行1091亿元,环比减少201亿元;地方政府债发行2114亿元,环比减少149亿元。截至9月25日,未来一周暂无国债发行计划。

上周,利率债(国债、政金债)一级市场招投标需求整体一般,具体来说:

农发债需求较好,其中20农发07(增7)、20农发08、20农发06(增12)、18农发13(增15)的认购倍数分别为7.32倍、6.76倍、7.9倍和6.92倍;农清发一级市场招投标需求较好,2年期20农发清发03(增发2)的认购倍数为8.85倍;7年期20农发清发02(增发17)认购倍数为5.29倍,需求尚可。

国开债需求整体一般,认购倍数较好的品种有7年期和20年期,其中,7年期20国开09(增11)、20年期20国开20(增7)认购倍数分别为5.99倍和6.2倍;其余品种认购倍数均在3-4倍之间,认购倍数一般。

口行债需求整体一般,周四发行的5年期和10年期债券认购倍数较好,认购倍数分别为4.5倍和5.31倍;其余品种认购倍数均在3-4倍,需求一般。

国债需求一般,本周共发行91天、182天的贴现国债,认购倍数分别为2.36倍和1.97倍,认购倍数一般。

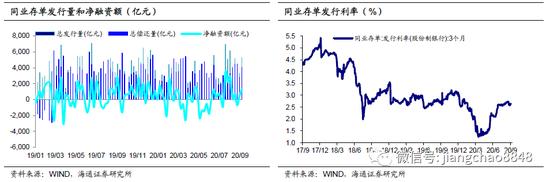

存单量缩价升。上周同业存单发行3730亿元,环比减少1521亿元,到期3456亿元,净发行274亿元,环比减少621亿元。截至9月24日,上周股份制银行3个月同业存单发行利率收于2.62%,环比上行4BP。

5. 二级市场:债市再度下跌

上周1年期国债收于2.61%,环比基本持平;10年期国债收于3.13%,环比上行1BP。1年期国开债收于2.85%,环比上行5BP;10年期国开债收于3.71%,环比上行3BP。

截至9月25日,从收益率绝对水平来看,十年国债收益率位于20%分位数(2010年以来,下同),3-5年国债位于30%~37%分位数左右,1Y国债接近40%分位数;相对于国债,十年国开分位数更高,中端国开分位数略低。

从期限利差来看,国债10-1Y收益率曲线最为陡峭,10-1Y利差扩大1bp至52bp,位于30%分位数;相对于国债,国开曲线整体更陡,尤其是10-5Y位于60%分位数。

从隐含税率来看,10年国开债隐含税率微幅上行至15.7%,位于64%分位数,其余关键期限的隐含税率相对较低。

6. 本周债市策略:债市加快开放,利率拐点未现

上周多项举措利好境外资金投资我国债市。一是,9月25日,富时罗素公司宣布中国国债将被纳入富时世界国债指数(WGBI),至此全球三大债券指数均将我国债市纳入。二是,证监会、央行、国家外汇局《QFII和RQFII境内证券期货投资管理办法》,扩大了境外机构投资范围,新增允许QFII、RQFII投资金融期货、参与债券回购。三是,央行、国家外汇局发布《境外机构投资者投资中国债券市场资金管理规定(征求意见稿)》,统一资金管理和外汇风险管理,明确资金境内划转便利,优化汇出入币种匹配管理,取消即期结售汇限制。

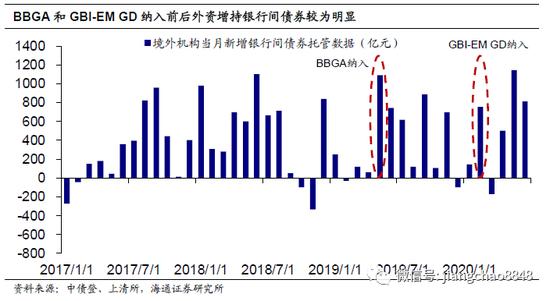

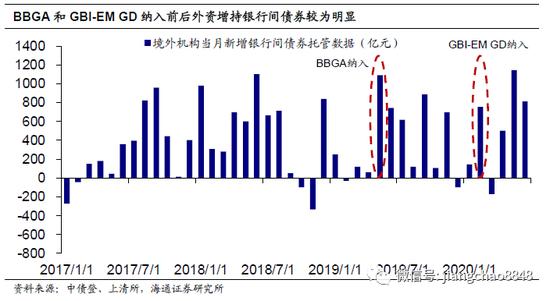

我国国债将被纳入WGBI指数从情绪上利好债市,但资金具体流入时间还要等明年3月做进一步确认。在中美利差高位、人民币汇率长期有支撑、我国资本开放力度加大的背景下,境外机构在我国债市持仓占比趋升。境外机构分别是今年我国国债、政金债的第2和第3大增持方,1-8月买入了国债和政金债增量的14%和18%。从此前经验来看,指数纳入当月或次月外资持债增量较为明显。BBGA纳入后一个月即2019年5月外资增持银行间债券1093亿元,前一年同期为605亿元,GBI-EM GD纳入当月2020年2月外资增持银行间债券756亿元,前一年同期为-25亿元。

展望后续债市,我们认为货币转松还缺乏基本面的支持,利率债表内比价有所提升但依然略偏低。债市跟随经济波动呈现明显的周期性特征,从过去几轮熊尾利率调整位置、隐含税率以及社融-M2增速差领先关系来看,四季度债熊仍将延续,依然建议缩短久期、以票息策略为主。