近期转债市场体现较好韧性 汽车转债目前怎么看?

摘要 本周专题:随着疫情影响减弱,消费者购车需求有序恢复,其中8月乘用车零售同比+9%,行业呈加速回暖态势,且目前去库存阶段基本结束,加库周期或即将到来。根据天风汽车组投资时钟,行业有望进入第三阶段---销量和库存双升的成长阶段,当前汽车板块估值随行业景气回升有望迎来修复。然而在限定估值和流通规模的情况下

本周专题:

随着疫情影响减弱,消费者购车需求有序恢复,其中8月乘用车零售同比+9%,行业呈加速回暖态势,且目前去库存阶段基本结束,加库周期或即将到来。根据天风汽车组投资时钟,行业有望进入第三阶段---销量和库存双升的成长阶段,当前汽车板块估值随行业景气回升有望迎来修复。

然而在限定估值和流通规模的情况下,目前汽车转债的可选范围并不大。在目前A股调整压力较大的背景下,我们并不建议过多关注低市值、规模较小、估值较高的相关汽车转债。建议关注基本面有望逐步向好的广汇转债,以及星宇股份(601799,诊股)、银轮股份(002126,诊股)的拟发行转债。

未来策略展望:

与正股相比,近期转债市场体现出较好的韧性。首先,与2018年以来的7次下跌一样,转债市场在此轮调整中仍然优于正股市场,9月初以来,转债市场平价中位数下滑8.4%,而相关转债中位数下滑幅度为4.9%,转债市场整体溢价率有所提升。和2019年4月的下跌区间相比,目前转债市场在转股溢价率处于高位的情况下,其在下跌中所提供的保护或较低。其次,与正股交易量快速下滑相比,转债市场热度下滑速度较慢。我们认为目前主要机构的转债仓位可能并未出现显著下降,但仓位调整的需求逐渐增加,规模大、基本面较优的低价标的可能成为调仓主要方向。

对于后市研判,在目前前期高位板块估值调整压力加剧,叠加9月之后蓝筹板块存在估值切换可能的背景下,个券挑选上需要从前期“牛市思维”转向业绩驱动,传统蓝筹板块部分基本面较强的标的中所蕴含的估值提升机会。对于行业估值、平价溢价率估值处于历史高位的相关标的,若基本面没有较强支撑,建议适当规避,整体仓位建议从前期积极态度转为中性,同时注重对于“双低”板块标的的挖掘。

此外,部分潜在主题性标的依然可以关注,比如与逆周期调节后续加强预期相关的基建产业链、房建产业链标的的投资机会。上周公布的宏观数据显示8月单月基建投资增速延续下滑,后续房建投资在严监管下仍有一定回落风险。若后续逆周期调节有望加强,则逆周期调节相关标的有望进一步重视,其估值多数仍处于低位。

具体投资建议如下:转股品种推荐:长集、苏试、瀚蓝、广汇;低价品种推荐:欣旺、中天、交科、华阳、文科。

风险提示:权益市场下跌、新冠疫情蔓延导致全球股市下跌、相关公司基本面显著恶化、转债市场资金大幅流出

本周专题

汽车行业销量逐渐回暖,投资时钟逐渐指向销量和库存双升的成长阶段

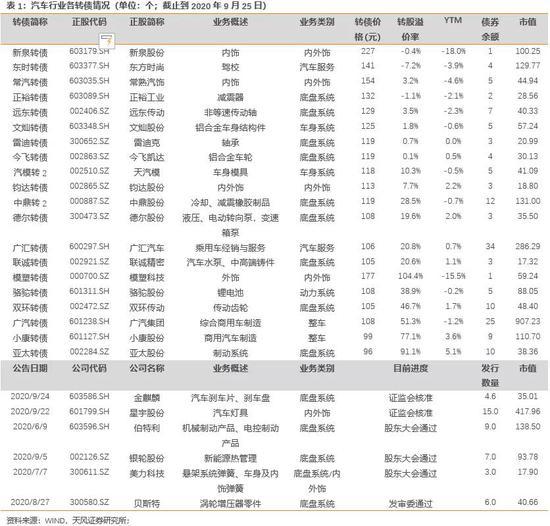

截止2020年9月25日,共有19只汽车转债在流通(流通额共150亿),数目仅次于化工、医药生物、轻工制造。汽车转债在转债市场上占据重要位置,常汽、新泉、广汇等相关转债都曾在不同时期成为市场的热门标的之一。本周专题拟对目前汽车转债进行简要盘点。

针对A股汽车板块,我们往往粗略分为5大细分板块进行研究,分别为传统乘用车、新能源车、零部件、重卡、客车,此外部分围绕汽车销售以及驾驶培训等配套服务型标的亦可归入汽车板块。在对汽车板块进行分析时,除了行业竞争格局因素之外,无论是整车或零部件,汽车销售总额变化往往是各细分产业链的重要分析指标。

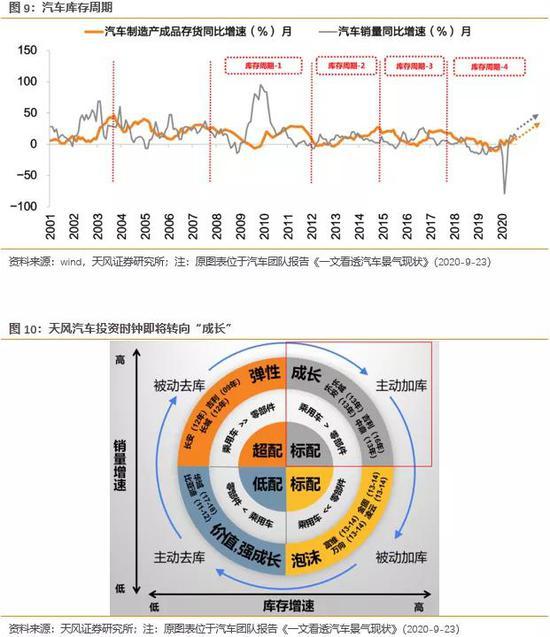

短期来看,国内汽车行业销量有所回暖。中国汽车市场在经历了2000-2017年汽车销量年均复合增长率22.7%的高速增长后,2018年在经济周期、政策周期、产业周期三重周期叠加背景下,销售受到较大冲击,遭遇下行周期。2019年汽车销量2577万辆,同比下降8.2%。2020年初疫情影响下,汽车销售同比降幅明显扩大,但伴随复工复产、以及经济面的逐渐恢复,汽车销量边际改善明显,同比增速4月开始回正,5月以来连续四个月单月同比保持10%以上正增长。汽车行业在经历较长的下行周期及疫情下的加速出清后,目前或已度过最坏阶段。

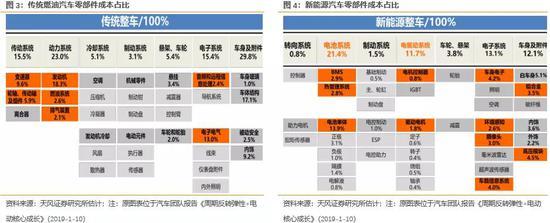

结合销量与渠道库存数据,可以对汽车制造以及零部件等相关板块的景气度做出初步判断,另外,在新能源汽车快速增长之后,需要留意传统汽车与新能源汽车产业链构成上的不同。天风汽车组在策略报告《周期反转弹性+电动核心成长》(2019-1-10)中指出:

传统燃油汽车中,车身附件、动力系统、传动系统、电子系统成本占比超 80%。其中动力和传动系统成本占比近40%,而该两大板块将随汽车新能源化被取代。此外,虽然电子系统占比超 15%,但与智能网联、HMI 相关的音频处理、导航系统等成本占比仅为 2.4%,而线束、内外照明等传统电子电气占比高达 13%。

相较传统燃油车,电动汽车新增电池系统、电动电驱系统、充电模块等系统,锂钴资源需求剧增;而热管理、轻量化、汽车电子等领域的成本占比均有不同程度的提升。细分来看,三电系统成本占比最高,约占整车成本 1/3;而热管理、铝合金轻量化、车载信息系统、ADAS等配套成本远高于配套传统燃油车。

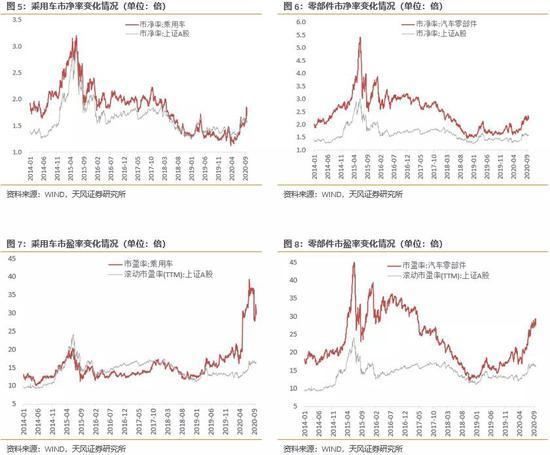

汽车板块估值方面,无论是市净率还是市盈率,汽车乘用车与零部件板块估值均高于上证A股指数,这也与上证A股指数高权重成分以周期股为主相关。但在市净率方面,汽车乘用车与零部件板块与2018年之前相比,仍处于相对低位。

对于汽车行业板块投资机会的整体判断,可以结合天风证券(601162,诊股)研究所汽车组所提出的汽车投资时钟来进行分析,天风证券研究所汽车组在报告《一文看透汽车景气现状》(2020-9-23)提出:随着疫情影响减弱,消费者购车需求有搜恢复,其中8月乘用车零售同比+9%,行业呈加速回暖态势,且目前去库存阶段基本结束,加库周期或即将到来。根据天风汽车组投资时钟,行业有望进入第三阶段---销量和库存双升的成长阶段,当前汽车板块估值随行业景气回升有望迎来修复。

在考虑估值以及流通规模后,目前汽车行业可选转债较为有限

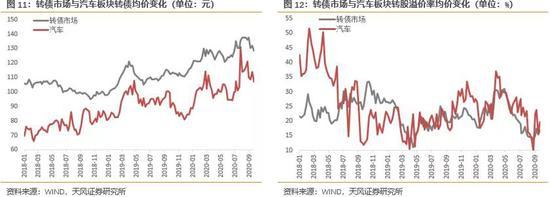

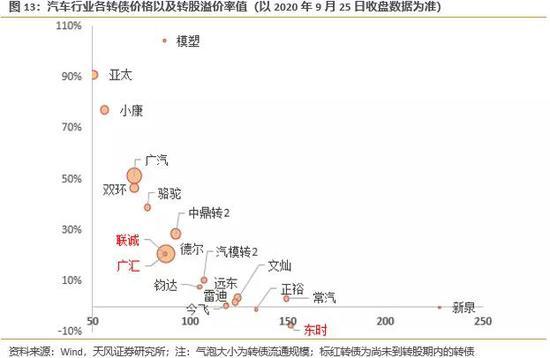

从汽车行业相关转债整体价格以及转股溢价率均值来看,汽车板块转债估值并不高。从价格上来看,汽车行业转债价格前期回落幅度高于转债市场,2020年9月25日汽车转债均值为106.9元,显著低于转债市场的128.24元;此外汽车行业转股溢价率为19.79%,仅比转债市场高出2.76个百分点,且目前汽车行业转股溢价率为2018年以来较低位置。

估值方面,汽车行业转债估值分化相对较大。截止到2020年9月25日,接近退市的新泉转债价格为227元,常熟转债为154元,转股溢价率和规模均处于低位;广汇转债、中鼎转2在120元以内,转股溢价率分别为20.8%、28.5%。尽管上文图中整体汽车行业转债数据估值并不算高,但由于部分转债规模、评级或正股市值较低,若投资机构对标的流动性要求较高的话,汽车转债的可选范围可能并不大。如果要求流通额在5亿以上、正股市值超过40亿的话,目前仅有远东、中鼎转2,广汇、双环、广汽、小康六个标的可选,且后双环与广汽转股溢价率已经超过50%。然而后续即将上市的部分汽车转债仍然值得关注。

细分领域方面,目前汽车转债发行人涉及领域主要以围绕底盘系统的零部件厂商为主。若考虑进去股东大会阶段之后的待发行转债,共有14个标的主要业务为底盘系统;5个标的为内外饰;车身系统、整车制造、汽车服务各有2个标的;1个锂电池相关标的。从关注度来看,多个汽车转债相关发行人在资本市场上的关注度依然较低。在流通与待上市的27个标的中,目前仅有13个标的有券商做出业绩预测(可粗略理解为覆盖相关标的的券商数目),其中中鼎股份(000887,诊股)、广汇汽车(600297,诊股)、银轮股份(股东大会通过)、广汽集团(601238,诊股)、星宇股份(证监会核准)券商业绩预测数目超过10家。汽车相关转债的券商覆盖面小与部分发行人市值较低具有一定关联。

整体而言,在限定估值指标和流通规模的情况下,汽车转债的可选范围并不大。在目前A股调整压力较大的背景下,我们并不建议过多关注低市值、规模较小、估值较高的相关汽车转债。建议关注基本面有望逐步向好的广汇转债,以及星宇股份、银轮股份的拟发行转债。

汽车行业相关转债推荐

基于行业整体景气度回升以及转债相关估值情况,汽车行业相关转债中我们建议关注广汇转债。截止到2020年9月25日,广汇转债(AA+)价格为106元,转股溢价率20.8%,到期收益率0.7%,且流通额为34亿,自愿转股起始日期为明年2月24日,整体来看估值弹性较好,且具有较好的流动性和安全边际。

广汇汽车是中国最大的乘用车、豪华乘用车经销与服务集团、汽车经销商中最大的乘用车融资租赁提供商、二手车交易代理服务实体集团。公司的整车销售业务占主要地位,2019年此项业务为1467.41亿元,占总营收比重为86.09%。近五年在中国汽车流通协会颁布的“中国汽车经销商集团百强排行榜”中高居榜首。公司主要从事乘用车经销、售后服务、衍生服务(代理保险、融资、延保、二手车、融资租赁等)覆盖汽车服务全生命周期的业务,目前逐渐由“重销售”向“重服务”转变,通过发展毛利率较高的乘用车售后及衍生业务,降低行业调整对公司的负面影响。

基于天风汽车组报告《广汇汽车覆盖报告:经营触底反转,二手车空间广阔》(2020-8-1)与《广汇汽车半年报点评:精细化运营+经营结构改善,业绩触底反转》,广汇汽车基本面有如下驱动因素:

行业驱动因素。中国汽车保有量已接近美国,而二手车交易量仅为美国 1/3,存在较大发展潜能。5 月起二手车增值税减按 0.5%征收,减税政策红利下,经销商也有动力把二手车业务纳入主营,营收规模较大提升,并带动二手车关联业务(维保、金融等)的渗透,参与环节增多,利润空间打开。

公司驱动因素。品牌结构方面,高单价豪华车占比逐渐提升。上半年升级改造门店26家,获得豪华车为主的新授权28个,豪华车销量提高至23.5%,带动新车销售单价提升10%,下半年随着门店升级落实,车型结构和盈利能力将持续改善。营收结构方面,公司二手车规划提速。通过二手车模式快速转换,上半年交易二手车12.04万台。公司在原有二手车布局上,在140个城市设立分支机构整合二手车团队,启动各地网点经销资质,构建全国二手车服务网络,有望在税改后扩展二手车金融、保险、延保、装饰等衍生业务,充分发挥渠道优势。

上半年业绩情况。今年二季度,公司后疫情复工进展迅速,整车产销及维修业务快速恢复,创新非车险业务增厚佣金,公司二季度营收环比上升58%,净利润突破18Q3以来新高,实现毛利率9.8%,同比上升0.24pct;净利率2.6%,同比上升0.5pct。同时经营现金流大幅转正,净流入69.6亿元,同比提升85%;存货周转天数从一季度65天下降至55天。

可转债市场点评

市场再次回到之前反弹底部区间,转债市场目前或由攻转守

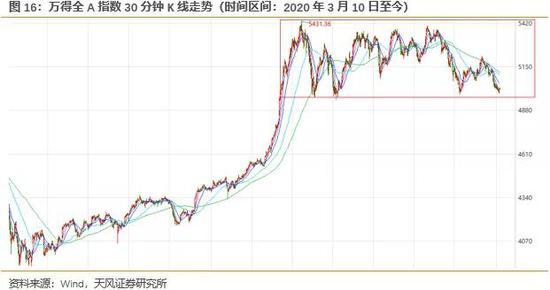

本周万得全A指数在连续下滑后再次来到4950到5000点前期支撑区间,并在周五尾盘形成小幅反弹。从交易量上来看,市场情绪出现明显降温。与7月底以及8月中旬的两次反弹不同,本周日均交易量在6月底以来首次跌破7000亿,环比下降11.04%至6496亿,而7月底行情反弹周日均交易量为11623亿,8月中旬仍然接近1万亿。此外本周北上资金净流出247亿,为今年3月底以来第二高。

与正股相比,近期转债市场体现出较好的韧性。首先,与2018年以来的7次下跌一样,转债市场在此轮调整中仍然优于正股市场,9月初以来,转债市场平价中位数下滑8.4%,而相关转债中位数下滑幅度为4.9%,转债市场整体溢价率有所提升。正如本月13日周报所述,如果此次正股市场出现调整,和2019年4月相比,目前转债市场在转股溢价率处于高位的情况下,其在下跌中所提供的保护或较低。其次,与正股交易量快速下滑相比,转债市场热度下滑速度较慢,本月第一周到第四周日均交易量分别为279亿、235亿、226亿、214亿。我们认为目前主要机构的转债仓位可能并未出现显著下降,但仓位调整的需求逐渐增加,规模大、基本面较优的低价标的可能成为调仓主要方向。

目前情况下仍然建议关注“双低”板块,同时注意近期热点产业链机会

在经历前期正股回调后,截止到2020年9月25日,转债市场加权均值为118.56元,下降约2.8元,转股溢价率重回20%以上,达到20.6%,我们认为目前转债市场对于正股大幅调整时所给予的保护程度可能较低,后续需要更加关注前期滞涨标的以及平价较低标的的结构性机会。

在后续市场方向方面,天风总量团队近期报告《策略·专题:下半年2个关键词:波动率放大&风格再平衡》(2020-8-9)中提出:历史经验来看,由日历效应引发的低估值板块的估值切换往往在四季度最明显。概率上,金融、稳定及部分早周期板块在四季度表现较佳,核心逻辑在于这些低估值板块对来年业绩稳健增长的预期。反之,如果对来年宏观经济形势较悲观,像2008年、2011年、2013年、2018年四季度,蓝筹估值切换的行情就不明显。今年我们判断,在四季度出现日历效应推动低估值蓝筹出现估值切换的概率很高。因为今年疫情的冲击,明年上半年经济同比高增速几乎是确定的(即使最终证伪也不影响四季度市场预期),同时疫苗出炉的预期也在临近,对经济活动确定性的担忧逐步消除。因此,这些因素都会在今年Q4提前反应,推动低估值蓝筹板块的估值切换。

对于转债投资而言,在多数存量转债价格处于高位以及正股市场整体处于震荡态势的背景下,基于存量转债的择债难度进一步提升。在剔除可交债与银行转债且以流动额加权的情况下均处较高位置,存量转债市场提供的安全边际依然有限。在目前股市下行风险加大的背景下,部分板块的调仓压力会进一步加大热门标的价格下行风险。部分前期估值与平价溢价率历史分位“双低”板块值得进一步关注。

对于后市研判,在目前前期高位板块估值调整压力加剧,叠加9月之后蓝筹板块存在估值切换可能的背景下,个券挑选上需要从前期“牛市思维”转向业绩驱动,传统蓝筹板块部分基本面较强的标的中所蕴含的估值提升机会。对于行业估值、平价溢价率估值处于历史高位的相关标的,若基本面没有较强支撑,建议适当规避,整体仓位建议从前期积极态度转为中性,同时注重对于“双低”板块标的的挖掘。

此外,部分潜在主题性标的依然可以关注,比如与逆周期调节后续加强预期相关的基建产业链、房建产业链标的的投资机会。上周公布的宏观数据显示8月单月基建投资增速延续下滑,后续房建投资在严监管下仍有一定回落风险。若后续逆周期调节有望加强,则逆周期调节相关标的有望进一步重视,其估值多数仍处于低位。

具体投资建议如下:

转股品种推荐:长集、苏试、瀚蓝、广汇;

低价品种推荐:欣旺、中天、交科、华阳、文科。