七日谈 ▎市场10月的不确定性依然较高

摘要 本周全球市场出现普遍上涨,长债利率多数上行,美元指数结束反弹重回弱势,原油价格大幅反弹,黄金价格小幅上涨。两党重启财政刺激谈判以及特朗普病情好转在一定程度上支撑着市场情绪。全球主要发达股指普涨,国内股指跟涨。美股方面,标普500指数、纳斯达克指数和道琼斯指数分别上涨3.84%、4.56%和3.27%

本周全球市场出现普遍上涨,长债利率多数上行,美元指数结束反弹重回弱势,原油价格大幅反弹,黄金价格小幅上涨。两党重启财政刺激谈判以及特朗普病情好转在一定程度上支撑着市场情绪。全球主要发达股指普涨,国内股指跟涨。美股方面,标普500指数、纳斯达克指数和道琼斯指数分别上涨3.84%、4.56%和3.27%。欧洲股指方面,德国DAX指数和英国富时指数分别上涨2.85%和1.94%。亚洲股指方面,恒生指数上涨2.81%,上证综指则上涨了1.68%。长端国债收益率多数上行。10年期中、美、英、日债收益率均小幅上行,10年期法、意、德国债收益率有所下行。美元指数结束反弹重回弱势。美元指数下跌0.85%至93.06,结束反弹重回弱势,非美货币普遍上涨。

01 基本面数据

部分指标回暖,美国就业数据持续疲软欧盟方面,9月综合PMI为50.4,前值51.9,预值50.1。服务业PMI为48.0,前值50.5,预值47.6。其中,德国服务业PMI为50.6,显著高于预值的49.1。欧洲企业生产经营活动有所复苏,但欧洲的服务业再度进入萎缩区间,表明在疫情得到控制之前,人员活动还是在一定程度上受到限制。美国方面,9月ISM非制造业PMI录得57.8,前值为56.9,表现好于预期。在就业市场,美国9月新增非农就业人数为66.1万,不及市场预期的85万,也是5个月来首次低于100万关口,体现出就业增长速度放缓。劳动参与率环比下降0.3%至61.4%,说明更多人正在退出劳动力市场。美国上一期刺激政策告一段落,而新的刺激政策尚未落地,因此我们预计未来经济活动将有所回落。中国方面,9月财 新服务业PMI录得54.8,较8月提高0.8%,已经连续五个月处于扩张区间。此前公布的财 新综合PMI为54.5,制造业PMI为53,表明中国经济处于持续扩张状态。总体上看,受疫情升温影响,欧元区服务业活动有所放缓;美国ISM非制造业PMI表现强劲,但9月就业数据远不及预期;中国方面,经济持续处于复苏状态。

02政策端观望

大选前通过财政刺激方案希望渺茫共和党目前主推的法案将经济刺激扩大至1.8万亿美元,较此前提高了2000亿,但仍低于民主党人提议的2.2万亿美元。参议院共和党领袖麦康奈尔表示,刺激方案在三周内不太可能通过。10月6日,美联储主席鲍威尔在美国全国商业经济协会年会上致辞时,再度敦促美国白宫与国会尽快通过新一轮财政刺激决策,否则可能造成潜在的“悲剧性经济后果”。鲍威尔明确指出,美国联邦政府的预算现状虽然不可持续,但在当前形势下,不应当优先担忧预算(赤字)问题,同时积极的财政和货币支持政策“做过头的风险反而较小”。

03情绪面调整

市场10月的不确定性仍大海外疫情持续加速。北半球步入秋冬季和前期各国的防控措施相继放松,是导致疫情二次爆发的主要原因。短期来看,疫情的进展取决于各国的防控措施恢复情况;中长期来看,疫苗可能是决定疫情走势的关键变量。这里有两个重要的时间点,分别是:1、 12月疫苗的批准。2、 2021年3月至4月疫苗的大规模投放。目前距离11月3日最终的美国大选投票仅剩3周,市场预期民主党“横扫”(同时掌控白宫、众议院、以及参议院)。这一预期使得全球经济和市场受到偏积极影响的概率上升。不过,考虑到上一轮大选的结果,尽管目前拜登民调数据领先,美国大选仍然充满变数。大类资产周度回报(10.09)

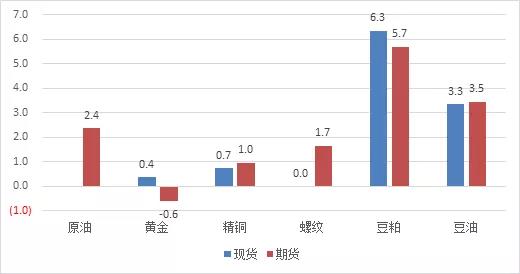

图例 1:境内主要商品现货与期货周度涨跌幅(%)

来源:彭 博、万得、凯丰投资

注:境内可交割原油缺乏准确的人民币现货价格,暂不计算

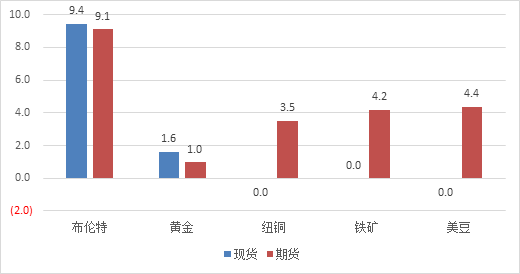

图例 2:境外主要商品现货与期货周度涨跌幅(%)

来源:彭 博、万得、凯丰投资

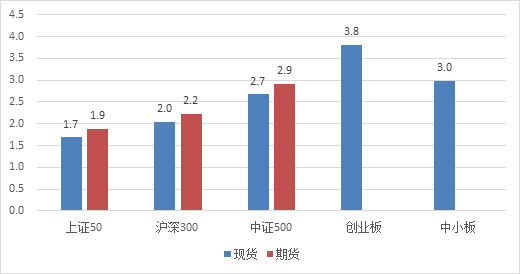

图例 3:境内主要股票现货与期货周度涨跌幅(%)

来源:彭 博、万得、凯丰投资

注:创业板与中小板没有期货

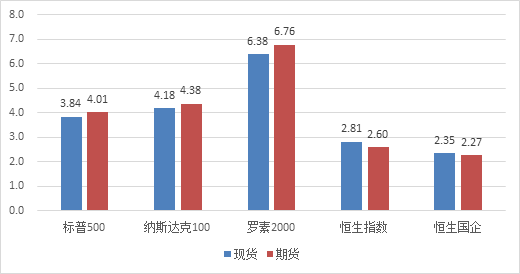

图例4:境内外主要股票现货与期货周度涨跌幅(%)

来源:彭 博、万得、凯丰投资

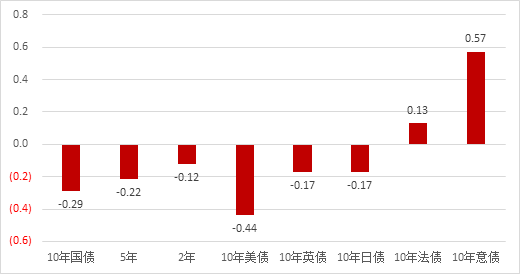

图例 5:境内外主要国债期货周度涨跌幅(%)

来源:彭 博、万得、凯丰投资

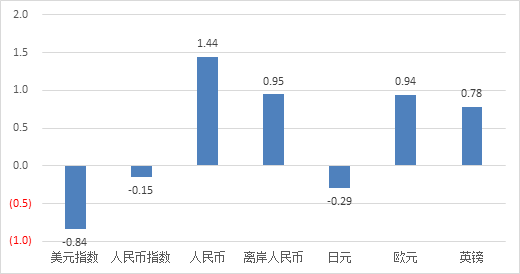

图例 6:主要外汇周度涨跌幅(%)