期现货震荡偏弱,基本面强势不改,债市难转暖

摘要 //债市综述//10月13日,优异的进出口数据暂时影响不大,现券期货窄幅波动。国债期货收盘涨跌不一,10年期主力合约跌0.09%。周二公布的进出口数据大幅超预期,多项外贸数据刷新历史纪录。9月单月进出口、进口值,三季度我国进出口总值、出口总值、进口总值均创下同期历史新高。我国进出口、出口、进口国际市

//债市综述 //

10月13日,优异的进出口数据暂时影响不大,现券期货窄幅波动。国债期货收盘涨跌不一,10年期主力合约跌0.09%。周二公布的进出口数据大幅超预期,多项外贸数据刷新历史纪录。9月单月进出口、进口值,三季度我国进出口总值、出口总值、进口总值均创下同期历史新高。我国进出口、出口、进口国际市场份额也均创历史新高。与此同时,前三季度我国进出口累计增速实现正增长。

A股方面,两市股指缩量整理,中小板表现突出。汽车、疫苗、猪肉股领涨。上证指数收盘报3359.75点,涨0.04%;创业板指收涨0.26%;创业板综指收涨0.64%;深证成指收涨0.66%;中小板指收涨1.28%;科创50收涨0.47%。

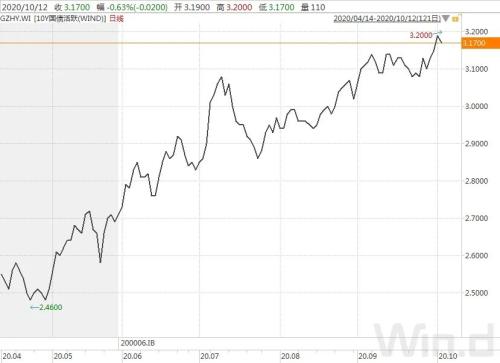

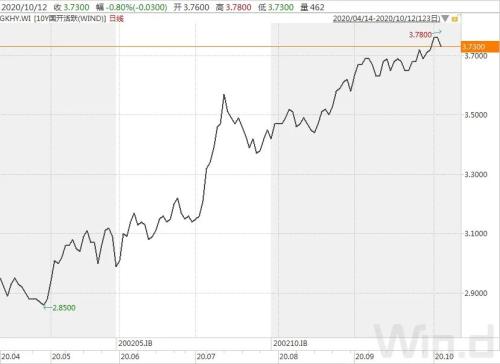

银行间主要利率债收益率波动不足1bp。10年期国开活跃券200210收益率下行0.25bp报3.74%,10年期国债活跃券200006收益率上行0.63bp报3.1875%。

交易员称,早盘受隔夜海外风险偏好回升及央行公开市场净回笼影响,利率小幅上行;随后A股低开,交易情绪有所修复,利率走低;盘中公布的外贸数据对市场影响有限,并未改变震荡格局。

央行公开市场连续四日暂停逆回购操作,不过公告中将流动性总量“较高”改为了“合理充裕”,银行间市场隔夜和七天资金利率有所上行,但整体资金面依然属于偏宽松态势;惟股份制银行一年期同业存单(CD)利率继续上行,长期限资金仍短缺,关注本周央行中期借贷便利(MLF)操作。

华东地区一银行交易员表示,短松长紧格局依然存在,同业存单利率上到了3.12%,市场还是缺长钱,现在不是逆回购能解决的了。目前市场都在等待本周MLF续做的规模如何,CD和MLF的利差越来越大,MLF报需估计不会少,但要看央行最后会给多少了。

对于债市后续走势,财信证券认为,债市的弱势格局还将持续,但利率上行的空间也有限,一是因为市场对基本面和政策面已有较为充分的预期,二是目前债券配置价值有所提高,高位的中美利差也加大了对外资的吸引。

江海证券称,参考9月的情况,9月大幅加量续作MLF后,一级存单发行利率应声回落10bp以上。这表明如果央行能够通过MLF加量续作甚至降准,投放足量的长期流动性,就能够明显缓和存单利率的上行压力,因此未来一段时间央行续作MLF的情况,以及央行是否会采取降准的操作来对冲10月基础货币缺口就显得尤为关键。

//债市要闻 //

1、中国进出口累计增速年内首次转正

据海关统计,前三季度,我国货物贸易进出口总值23.12万亿元,比去年同期增长0.7%;其中,出口12.71万亿元,增长1.8%;进口10.41万亿元,下降0.6%。前8个月累计出口实现正增长,前三季度累计进出口实现正增长。中国9月(以人民币计)出口同比增8.7%,前值增11.6%;进口同比增11.6%,前值降0.5%;贸易顺差2576.8亿元。9月(以美元计)出口同比增9.9%,预期增9%,前值增9.5%;进口同比增13.2%,预期增0.1%,前值降2.1%;贸易顺差370亿美元,前值589.3亿美元。

2、IMF预测:中国将是主要经济体中今年唯一正增长国家

IMF预测今年世界经济将萎缩4.4%,比6月时的预测数据上调0.8个百分点。发达经济体今年将衰退5.8%,其中美国经济将衰退4.3%,欧元区经济衰退8.3%。中国将是世界主要经济体中唯一保持正增长的国家,预计今年增速为1.9%,明年将达8.2%。

3、监管叫停非金融企业债务融资工具受托管理人制度

接近监管层人士透露,备受市场关注的银行间债券市场非金融企业债务融资工具受托管理人制度已被监管叫停。2019年12月27日,交易商协会发布了《银行间债券市场非金融企业债务融资工具受托管理人业务指引(试行)》,并于2020年7月1日开始施行,“在实施开始不久就被叫停了,协会内部通知说是因为疫情原因暂缓,但应该是与其他监管机构的的监管边界和沟通问题以及各方参与态度不积极有关”前述人士透露。

4、银行间市场达成首笔英镑回购交易

10月12日,银行间市场首笔以上海清算所托管的境内债券为抵押品的英镑回购交易由天津银行与顺德农商行通过交易中心外汇交易系统达成。外币回购业务有效解决双方授信额度不足的问题,帮助参与机构迅速响应企业客户实需,满足短期非美币种流动性管理需求。

5、外资连续22个月增持中国债券,后续配置趋势有望持续

受强汇率、高利差、国债纳入国际指数以及一系列债市对外开放举措等多因素影响,境外投资者配置中国债券的步伐愈迈愈大。市场人士认为,近期人民币持续升值,央行出手调整外汇风险准备金率这一举措有助于调整人民币升值的节奏和步伐,使人民币汇率保持基本稳定,更加有利于吸引境外机构配置资金。

//资金市场 //

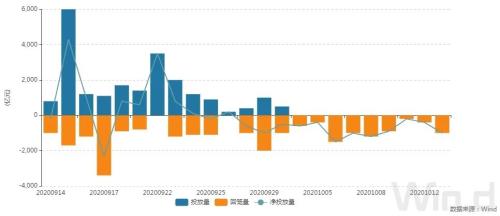

公开市场操作:

央行公告称,目前银行体系流动性总量处于合理充裕水平,10月13日不开展逆回购操作。Wind数据显示,当日1000亿元逆回购到期,因此净回笼1000亿元。

资金面(CP):

央行公开市场连续四日暂停逆回购操作,不过公告中将流动性总量“较高”改为了“合理充裕”,银行间市场隔夜和七天资金利率有所上行,但整体资金面依然属于偏宽松态势;惟股份制银行一年期同业存单(CD)利率继续上行,长期限资金仍短缺,关注本周央行中期借贷便利(MLF)操作。

//利率债市场 //

利率债成交走势(TBCN):

最活跃利率债成交统计(BBQ):

10年国债连续活跃行情(GZHY):

10年国开连续活跃行情(GKHY):

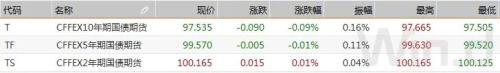

T2012日内走势(TF):

//信用债市场 //

信用债成交基准统计(CBCN):

信用债成交活跃统计(BBQ):

信用债成交偏离监控(BBQ):

//同业存单 //

同业存单发行(NCD):

同业存单成交(NCD):

同业存单成交偏离监控:

//债券发行 //

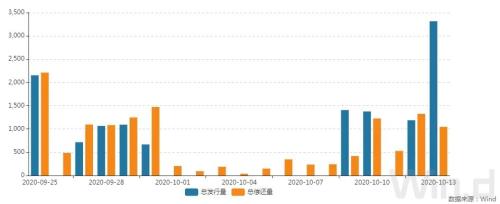

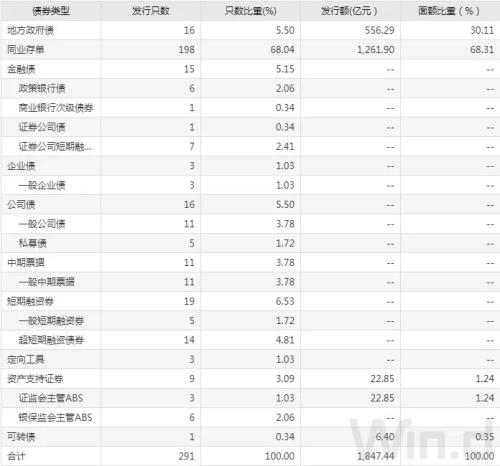

10月13日,债券市场共发行291只债券,总发行量3315.82亿元,100只债券到期,11只债券提前兑付,无债券回售,无债券赎回,总偿还量1046.76亿元,当日净融资额为2269.06亿元。

从发债类型看,10月13日,债券市场共发行地方政府债16只,同业存单198只,金融债15只,企业债3只,公司债3只,中期票据11只,短期融资券19只,定向工具3只,资产支持证券9只,可转债1只。

建行-万得银行间债券发行指数(CCBM):

//招标情况 //

1、农发行2年、7年期上清所托管固息增发债中标收益率分别为3.1551%、3.6910%,投标倍数分别为6.34、4.65。

2、国开行3年、5年、7年、20年期固息增发债中标收益率分别为3.2375%、3.4629%、3.6450%、3.9783%,投标倍数分别为4.38、3.94、5.47、7.77。

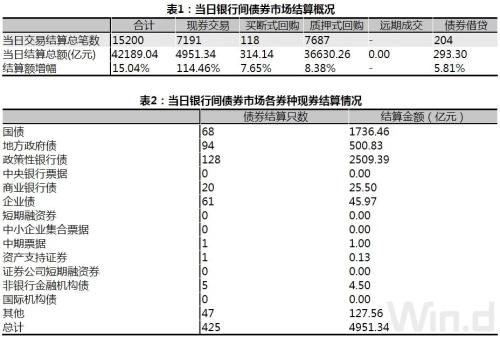

//银行间债券市场交易结算日报 //

10月13日,全国银行间债券市场结算总量为42742.71亿元,较上日增长15.04%,交易结算总笔数为15200笔。其中,质押式回购36630.26亿元,买断式回购314.14亿元,现券交易4951.34亿元,债券借贷293.30亿元。银行间债券市场回购利率以上行为主,其中,2天回购利率上行22.8bp至1.947%。

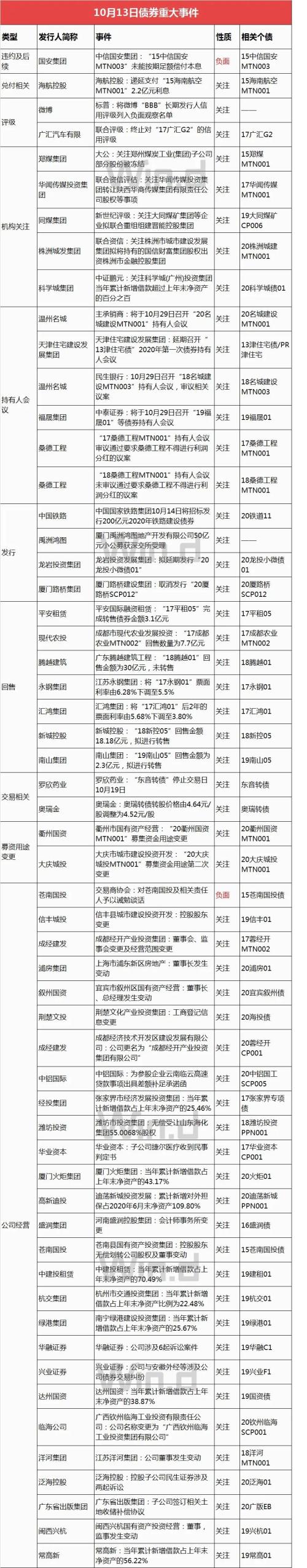

// 债券重大事件 //