地产信托发行规模回落 ——2020年9月资管产品月报

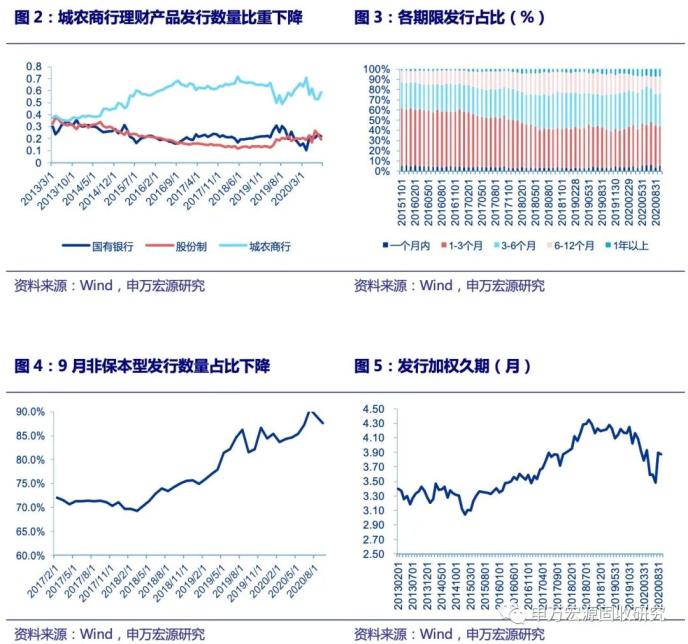

摘要 9月份银行理财产品发行数量环比有所下降,非保本理财发行占比小幅下降,整体延续打破刚兑趋势,预计非保本理财发行占比未来仍将保持高位。从发行机构分类来看,9月份国有银行发行数量占比均下降,股份制银行发行数量占比均下降,城农商行发行数量占比均上升。整体来看,9月份全市场1个月内理财产品预期收益率下行5.3

9月份银行理财产品发行数量环比有所下降,非保本理财发行占比小幅下降,整体延续打破刚兑趋势,预计非保本理财发行占比未来仍将保持高位。从发行机构分类来看,9月份国有银行发行数量占比均下降,股份制银行发行数量占比均下降,城农商行发行数量占比均上升。整体来看,9月份全市场1个月内理财产品预期收益率下行5.32bp,3个月理财产品预期收益率下行1.81bp,1年理财产品预期收益率上行25.11bp。

信托:净融资额整体来看,20年9月份信托负净融资额转正, 主因9月份到期规模有所下降。9月份地产信托发行规模有所回落,此前在8月份,在新规落地之前,房企集中发行信托产品带来发行规模明显增长。预计在房企信托严监管背景下,后续地产类信托发行仍将维持较低水平。9月份房地产类信托负净融资额转正至14亿元,主因到期规模有所回落。工商企业类净融资额由-15亿元小幅走扩至-16亿元。基建类净融资额由负转正,由-38亿元转正至19亿元,主因9月份基建类信托发行有所规模上升所致。

从发行数量来看,9月份投资基础产业类、房地产类、工商企业类、金融类信托产品发行数量均有所回落。从发行规模上来看,9月份基础产业类、房地产类、工商企业类、金融类信托产品发行规模均有所下降。从发行占比来看,基础产业类、金融类发行规模占比有所上升,房地产类、工商企业类发行规模占比有所下降。

社融:对应到9月社融上看,政府债券融资力度仍较大,新增贷款规模超预期,9月社融增速继续上行。具体来看: 贷款增速继续走强,实体企业信贷需求放量。数据上看,银监口径下9月新增贷款为19000亿,同比多增2100亿。非标融资在8月集中释放后有所缩量,主因发行规模有所下降所致,地产信托8月份监管收紧执行前放量后,9月份发行明显。其中,委托贷款、信托贷款和未贴现承兑汇票单月净融资分别为-317亿元、-1159亿元和1502亿元,分别同比变化-295、-487、+1933亿元。债券方面,政府债券维持多增,单月净融资10103亿元,同比多增6326亿元。企业债净融资1422亿元,较8月有所回落,较去年同比少增1009亿元;9月政府债券继续放量仍然是推升社融的重要因素,四季度预计边际弱化。

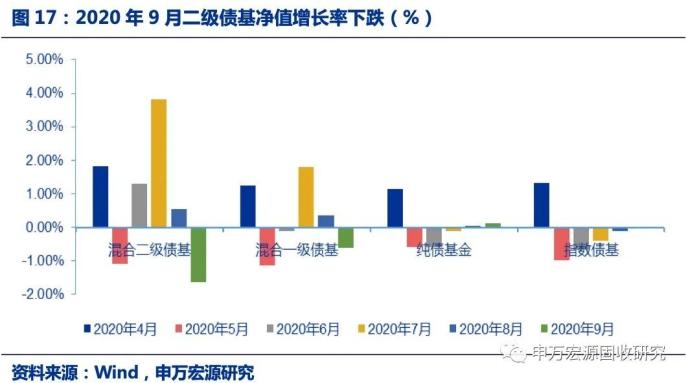

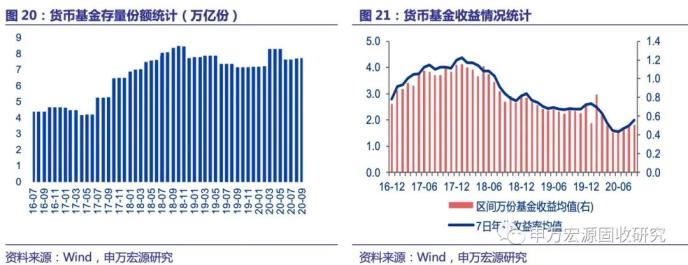

新发行基金:债基成立规模回落。9月份新债券型基金成立规模回落,共计903.42亿,较8月份环比下降近五成。其中,新成立中长期纯债型基金37只,混合二级债基13只,被动指数型债券基金20只。9月份债券收益率上行,二级债基净值增长率下跌,以复权后单位净值增长率作为业绩指标来评价各类债券型基金业绩表现。2020年9月份纯债型基金平均单位净值增长率为0.13%。混合型债基9月份混合一级债基平均单位净值增长率为-0.61%,9月权益市场表现一般,混合二级债基业绩表现也一般,平均单位净值增长率为-1.63%。指数型债基平均单位净值增长率为0.02%。货基:9月货基总份额小幅上升,存量货基9月期间平均7天年化收益率小幅上升。9月货基7天年化收益率均值2.00%,较8月小幅上升22.85bp;货基区间万份基金收益均值为0.5544,较8月有小幅上升。

券商资管产品:资管产品新发份额有所上升。资产净值有所上升。截至2020年9月30日,现存券商集合理财产品数量6052只,资产净值合计约为1.74万亿元,净值和上月相比略有上升。9月份,在债券型产品中,短期纯债基金和混合债券型二级基金的净值比重与上期相比有所上升,分别为12.39%和13.18%;中长期纯债型基金和混合债券型一级基金净值比重均小幅下降,分别为61.27%、13.16%。

正文

1. 银行理财产品:整体收益率表现分化

9月份银行理财产品发行数量环比有所下降,非保本理财发行占比小幅下降,整体延续打破刚兑趋势,预计非保本理财发行占比未来仍将保持高位。从发行机构分类来看,9月份国有银行发行数量占比均下降,股份制银行发行数量占比均下降,城农商行发行数量占比均上升。整体来看,9月份全市场1个月内理财产品预期收益率下行5.32bp,3个月理财产品预期收益率下行1.81bp,1年理财产品预期收益率上行25.11bp。

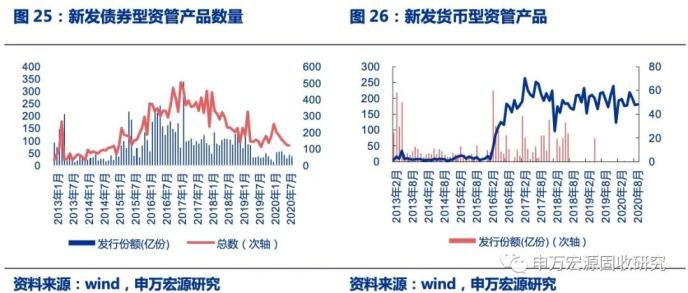

1.1发行到期量:银行理财产品发行数量有所上升

截至9月30日,2020年9月银行理财产品累计发行2165只,到期6056只。发行只数较上个月有所上升,到期数量较上个月有所下降。分结构看,国有银行发行数量占比均有所下降,股份制银行发行数量占比均有所下降,城农商行发行数量占比均有所上升,分别由472只、478只、1064只到475只、416只、1274只。发行期限方面,9月份发行期限变化不大,由3.90个月下降为3.87个月。

9月份非保本理财发行数量占比小幅下降。从18年3月份以来,非保本理财发行占比总体保持上升趋势,9月份由89.1%下降至87.6%。总体来看,资管新规以来非保本型理财发行数量占比是趋势性上升,反映了打破刚兑,理财产品向净值化发展的趋势。

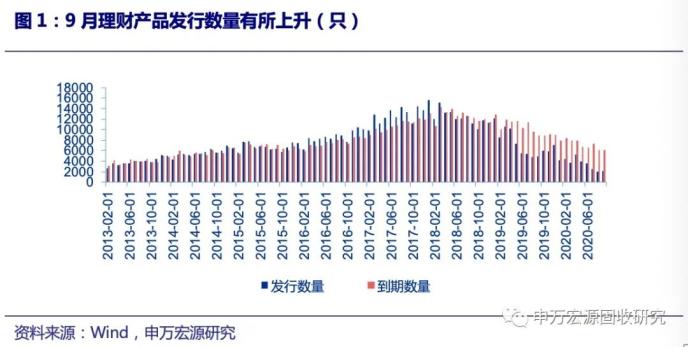

从发行机构分类来看,9月份国有银行发行数量占比均有所下降,股份制银行发行数量占比均下降,城农商行发行数量占比均上升。

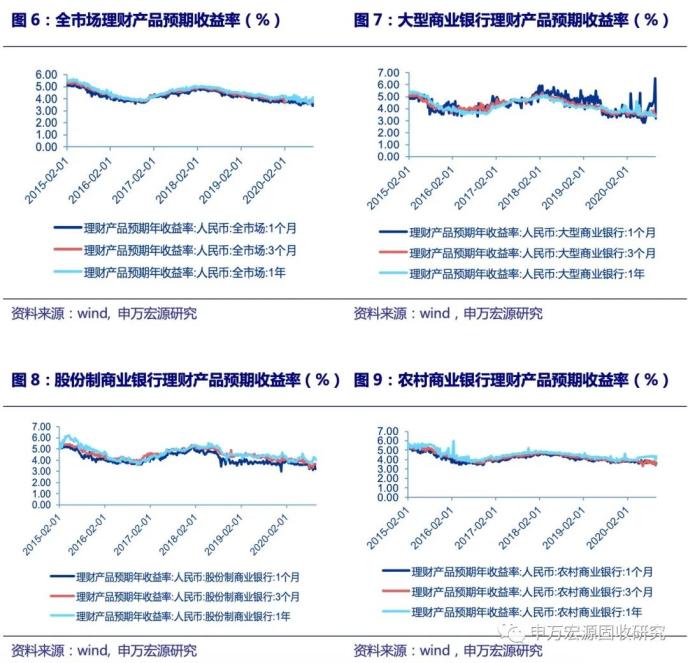

1.2收益率:银行理财产品预期收益率表现分化

整体来看,9月份全市场1个月内理财产品预期收益率下行5.32bp,3个月理财产品预期收益率下行1.81bp,1年理财产品预期收益率上行25.11bp。

2. 信托产品:发行规模有所下降

净融资额整体来看,20年9月份信托负净融资额转正, 主因9月份到期规模有所下降。9月份地产信托发行规模有所回落,此前在8月份,在新规落地之前,房企集中发行信托产品带来发行规模明显增长。预计在房企信托严监管背景下,后续地产类信托发行仍将维持较低水平。9月份房地产类信托负净融资额转正至14亿元,主因到期规模有所回落。工商企业类净融资额由-15亿元小幅走扩至-16亿元。基建类净融资额由负转正,由-38亿元转正至19亿元,主因9月份基建类信托发行有所规模上升所致。

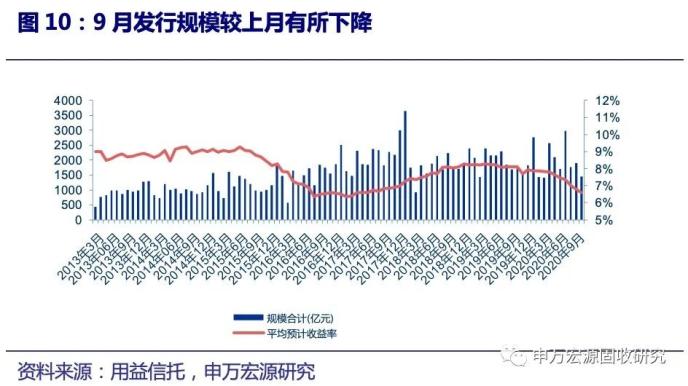

2.1信托产品发行规模有所下降

截至2020年9月30日,9月份信托发行总规模为1455亿元,较上月同一统计时点环比下降23.56%。共有56家信托公司发行了1163款集合信托产品,预计发行总规模1455亿元,发行产品数量较上月同一统计时点有所下降。

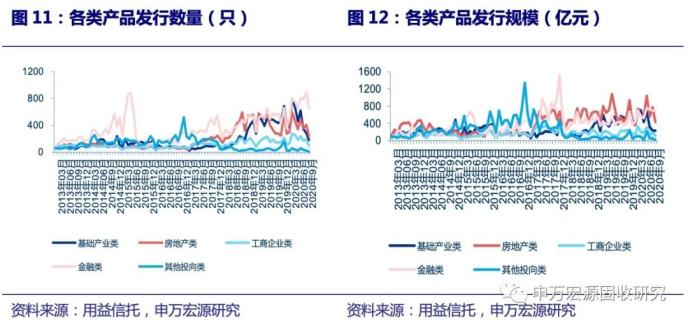

从发行数量来看,9月份投资基础产业类、房地产类、工商企业类、金融类信托产品发行数量均有所回落。投资在基础产业类信托产品数量由284只下降至177只,投资在房地产类信托产品数量由407只下降至239只,工商企业类信托产品数量由183只下降至89只,金融类信托产品数量由886只下降至652只。

从发行规模上来看,9月份基础产业类、房地产类、工商企业类、金融类信托产品发行规模均有所下降。其中,基础产业类信托规模由上月的221亿元下降至220亿元,环比下降0.48%;房地产类信托规模由上月的770亿元下降至425亿元,环比下降45%;工商企业类信托规模由上月的171亿元下降至116亿元,环比下降32%;金融类信托规模由上月的695亿元下降至682亿元,环比下降2%。

从发行占比来看,基础产业类、金融类发行规模占比有所上升,房地产类、工商企业类发行规模占比有所下降。其中,基础产业类由11.63%上升至15.14%,金融类由36.53%上升至46.84%,房地产类由40.44%下降至29.18%,工商企业类由8.97%下降至7.96%。

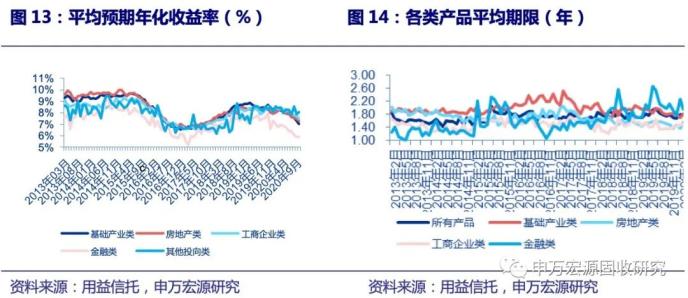

2.2新发信托产品平均预期收益率小幅下降

9月新发信托产品平均预期收益率和上月相比小幅下降,为6.61%,与8月同时点数据相比,多数种类信托产品预期收益率均有所下降,基础产业类由7.29%下降至7.01%,房地产类由7.47%下降至7.29%,工商企业类由7.76%下降至7.49%,金融类由5.92%下降至5.91%。

从平均期限来看,9月份新发信托产品的平均期限比上月略有上升,为2.22年。具体来看,基础产业类、房地产类、金融类信托产品的平均期限分别上升至1.67年、1.61年、2.7年,工商企业类信托产品的平均期限下降至1.34年。

2.3 9月地产信托发行额有所回落

净融资额整体来看,20年9月份信托负净融资额转正, 主因9月份到期规模有所下降。9月份地产信托发行规模有所回落,此前在8月份,在新规落地之前,房企集中发行信托产品带来发行规模明显增长。预计在房企信托严监管背景下,后续地产类信托发行仍将维持较低水平。9月份房地产类信托负净融资额转正至14亿元,主因到期规模有所回落。工商企业类净融资额由-15亿元小幅走扩至-16亿元。基建类净融资额由负转正,由-38亿元转正至19亿元,主因9月份基建类信托发行有所规模上升所致。

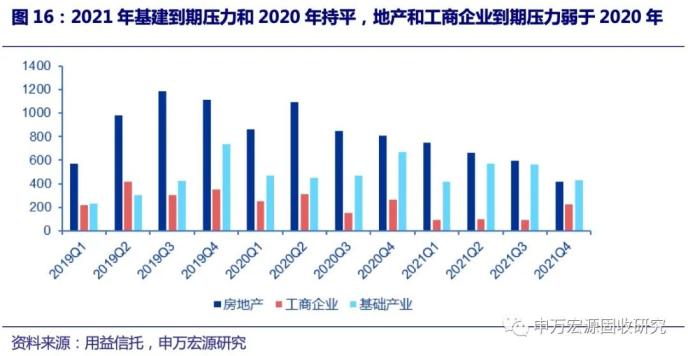

2.4 2021年基建到期压力和2020年持平,地产和工商企业到期压力弱于2020年

整体来看,2021年集合信托到期规模小于2020年。2021年基建非标信托到期规模和2020年基本持平,地产和工商企业到期规模明显低于2020年。到期节奏上,地产到期量逐季减少。基建到期量二三季度规模较高,工商企业四季度到期规模较高。(考虑到会有新发一年内到期情况,实际到期情况会更高)

2.5 社融:9月社融增速继续上行

对应到9月社融上看,政府债券融资力度仍较大,新增贷款规模超预期,9月社融增速继续上行。具体来看: 贷款增速继续走强,实体企业信贷需求放量。数据上看,银监口径下9月新增贷款为19000亿,同比多增2100亿。非标融资在8月集中释放后有所缩量,主因发行规模有所下降所致,地产信托8月份监管收紧执行前放量后,9月份发行明显。其中,委托贷款、信托贷款和未贴现承兑汇票单月净融资分别为-317亿元、-1159亿元和1502亿元,分别同比变化-295、-487、+1933亿元。债券方面,政府债券维持多增,单月净融资10103亿元,同比多增6326亿元。企业债净融资1422亿元,较8月有所回落,较去年同比少增1009亿元;9月政府债券继续放量仍然是推升社融的重要因素,四季度预计边际弱化。

3. 公募固收产品:债券型基金成立规模环比回落

3.1新发行基金:债基成立规模回落

9月份新债券型基金成立规模回落,共计903.42亿,较8月份环比下降近五成。其中,新成立中长期纯债型基金37只,混合二级债基13只,被动指数型债券基金20只。

3.2 9月份债券收益率上行,二级债基净值增长率下跌

以复权后单位净值增长率作为业绩指标来评价各类债券型基金业绩表现。2020年9月份纯债型基金平均单位净值增长率为0.13%。混合型债基9月份混合一级债基平均单位净值增长率为-0.61%,9月权益市场表现一般,混合二级债基业绩表现也一般,平均单位净值增长率为-1.63%。指数型债基平均单位净值增长率为0.02%。

10年期国债收益率上行13.05bp,信用债方面,9月3年期AAA信用利差下行2.63bp,AA+信用利差下行0.65bp,AA信用利差上行1.35bp。9月份风险资产中沪深300指数下跌228.82点,创业板指下跌153.56点,上证转债下跌8.18点。

3.3货基收益率小幅上升

9月货基总份额小幅上升,存量货基9月期间平均7天年化收益率小幅上升。

9月份利率债供给压力较大,结构性存款规模持续压降,银行负债端压力有所增加,同业存单利率上行,资金利率中枢小幅上行,但上行幅度有所放缓。9月期间R007中枢上行2bp至2.39,同存收益率上行6bp至2.61,9月货基7天年化收益率均值2.00%,较8月小幅上升22.85bp;货基区间万份基金收益均值为0.5544,较8月有小幅上升。

4. 银行理财子公司:16家已成立,另有5家获批还未成立

截至2020年9月30日,共有16家银行理财子公司成立,包括6家国有商业银行、5家股份制商业银行、4家城市商业银行和1家农商行,分别是建信理财、工银理财、交银理财、中银理财、农银理财、中邮理财、光大理财、招银理财、兴银理财、信银理财、杭银理财、宁银理财、徽银理财、苏银理财、平安理财和渝农商理财。另外还有5家已获批但是尚未成立的银行理财子公司,分别是南银理财、汇华理财、青银理财、华夏理财和广银理财。

5. 券商资管产品:资管产品新发份额有所上升

5.1资产净值有所上升

截至2020年9月30日,现存券商集合理财产品数量6052只,资产净值合计约为1.74万亿元,净值和上月相比略有上升。长期来看,在17年去杠杆强监管以来,券商资管产品对标准类资产,债券和股票的配置占比有所提升尤其是债券,对非标投资占比有所下降。目前券商集合计划对债券投资维持在60%左右,在收益率下行幅度较大的时期对债券类资产配置占比更高。2020年中报显示,券商集合计划对债券配置比例64%,股票配置占比在10.7%,非标资产配置占比仅为16.9%。

9月份,在债券型产品中,短期纯债基金和混合债券型二级基金的净值比重与上期相比有所上升,分别为12.39%和13.18%;中长期纯债型基金和混合债券型一级基金净值比重均小幅下降,分别为61.27%、13.16%。

5.2资管产品新发份额有所上升

据WIND不完全统计,截至2020年9月30日,9月券商资管产品新发483只,发行总份额76亿份,新发份额较上月有所上升。

9月,新成立债券型资管产品数量为123只,较上月统计时点数据有所下降,货币型券商资管产品数量为180只,和上月比小幅上升。