基金经理老鼠仓,说好保本变巨亏,买基金被坑请到【基金曝光台】!信用卡无故遭盗刷,银行存款变保险,理财被骗请猛戳【金融曝光台】!

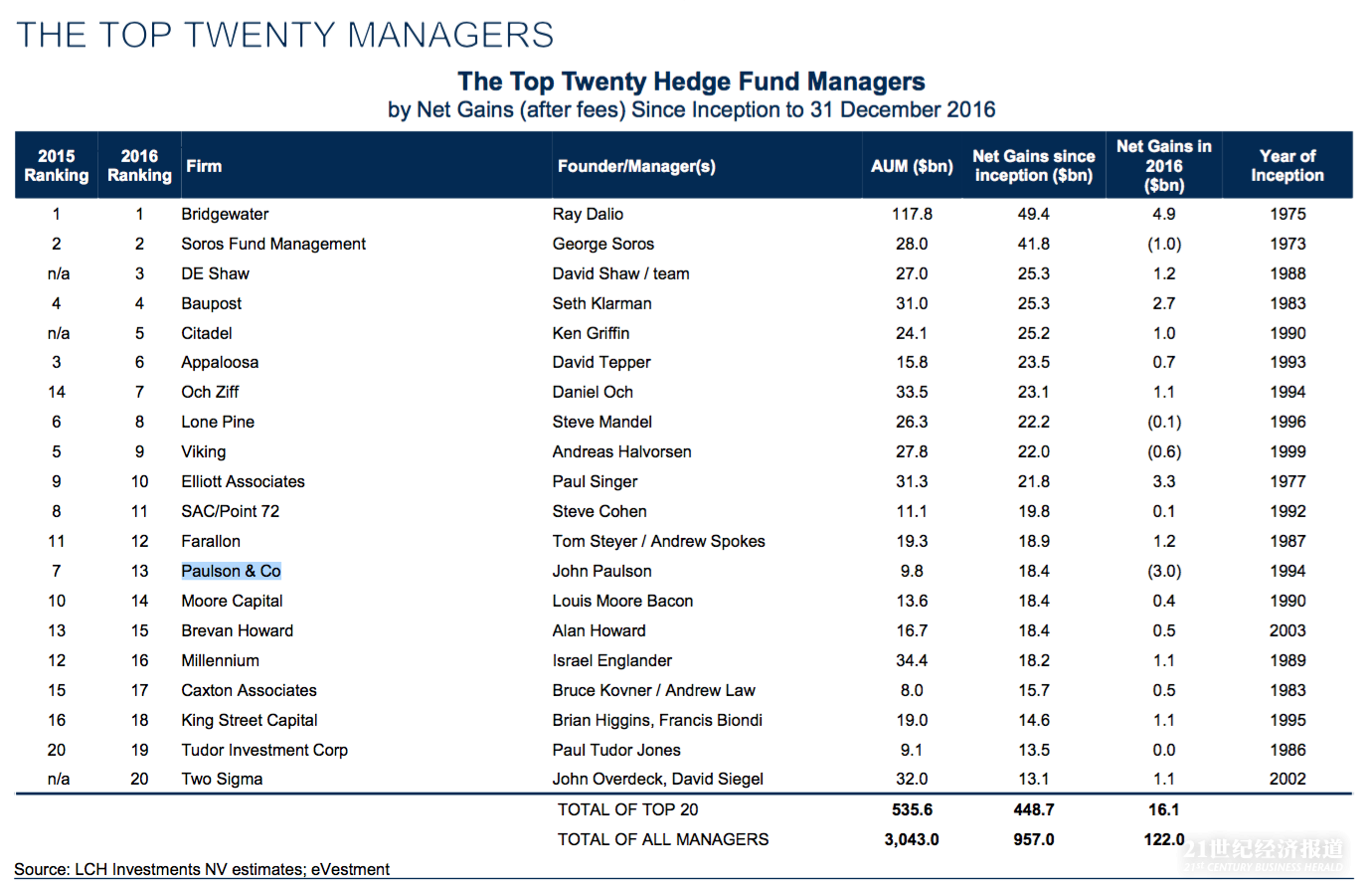

根据LCH Investments NV最新发布的对冲基金行业报告,全球最大对冲基金桥水(Bridgewater Associates)2016年录得49亿美元的收益,在全球前二十大对冲基金中表现最佳。

21世纪经济报道记者获悉,桥水创始人Ray Dalio2月3日对此发表评论称,“我们独一无二的成绩源自于我们独一无二的公司文化——我们追求智慧、共同独立思考、鼓励深思熟虑的分歧并且确保以观点至上的原则来做出每一个决定。”

就历史表现来看,自桥水成立以来(1975年),更是录得接近500亿美元的收益,也是位列二十大对冲基金榜首。

相比之下,其他赫赫有名的对冲基金大佬2016年的表现就有些差强人意。索罗斯基金(Soros Fund Management )亏损10亿美元,保尔森基金(Paulson & Co )亏损则高达30亿美元。

桥水是全球最大的对冲基金,为350家全球最大型和最复杂的机构客户管理超过1,600亿美元资产。根据公开资料和媒体报道,桥水早前在中国成立了首家外资完全持股投资管理公司,并获批进入中国银行间债市。

长期货币宽松环境冲击全球对冲基金业

对于以对冲基金行业为代表的主动管理基金业来说,过去五年是比较艰难的。究其原因在于全球长期的货币宽松,导致收益率乏善可陈,对于追求绝对收益、收取高昂管理费的对冲基金来说,是相当艰难的投资环境。

据摩根大通相关报告指出,对主动型基金经理而言,2016年是最具挑战的一年,全年仅有32%家主动基金表现跑赢大盘。2016年美股市场年度涨幅逾9%,美国股票基金当年却出现500亿美元的净流出,投资者累计从主动型美国股票基金中赎回约2000亿美元资金。相比之下,包括指数基金在内的被动型美国股票基金收获1500亿美元资金流入,因手续费更低。这是主动型基金历年来遭遇的规模最大的一次年度资金流动逆转。

“2015和2016年对对冲基金是很大的挑战,比如传奇性的Tudor对冲基金今年面临了巨大的赎回压力,裁员几百号,还下调了管理费来支持前台成本。”交银国际首席策略师洪灏此前在接受21世纪经济报道采访时表示。

“即便是那些拥有最佳历史收益的基金经理,去年的表现也并不比平均水平高。这些全球最棒的资金管理者的不佳表现,也正反映了主动管理基金在2016年遭遇到的普遍困境。”LCH Investments NV董事长Rick Sopher在前述提及的报告中指出。

“过去五年是比较特殊的时期,货币政策主导了市场的表现,全球货币宽松政策就像浪潮一样推高了所有资产价格,水涨船高,主动投资管理带来的额外收益被压缩。”贝莱德董事总经理、贝莱德智库多元化资产首席策略师Isabelle Mateos y Lago在近日接受21世纪经济报道记者独家专访时表示。

对冲基金表现有望在2017年开始好转

不过,全球收益环境有望在2017年开始好转,主要是特朗普承诺的财政刺激带来的通胀预期以及美国加息周期。

前述提及的摩根大通报告指出,现有的数据显示,主动管理基金的表现开始好转,五成左右的美国主动型基金自2017年一季度以来,跑赢了市场。基金行业里的资金流动在美国总统大选后出现了逆转,股票基金出现520亿美元流入资金,而债券基金则出现100亿美元规模的资金流出。其中,医疗保健和消费类板块经历了最大规模的资金外流,而通货再膨胀板块出现最大规模资金流入。

不过,也有机构看淡主动管理基金的长期前景。国际评级机构穆迪最新的预测称,就美国市场而言,被动管理基金规模将在2024年超越主动管理基金,其中指数追踪型的基金或将在2021年前成为美国市场主流产品。“2016年在美国,主动管理产品流出了3400亿美元,与此同时,5040亿美元流入了被动产品中。” 该机构还指出,以贝莱德、领航和道富等为代表的被动管理为主的公司,将从这个行业趋势中获益。

(编辑:赵海建)

进入【新浪财经股吧】讨论