-

浦发转债发行完成 可转债“打新”备受追捧

截至10月30日,随着国内市场最大规模可转债——浦发转债完成发行,年内已发行109只可转债,规模超2000亿元。从中签率来看,今年可转债“打新”备受市场追捧。分析人士指出,“资产荒”和权益市场上涨,分别对可转债形成了推力和拉力。最大规模转债发行完成史上最大规模可转债浦发转债已经完成发行。发行结果公告中国证券报 2019-10-31 15:45:59

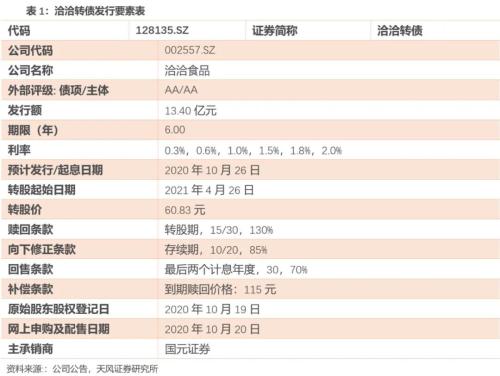

洽洽转债:瓜子行业龙头蓄力开拓坚果市场

转债基本情况分析洽洽转债发行规模13.40亿元,债项与主体评级为AA/AA级;债券转股价格60.83元,转股价值104.60元(截至2020年10月16日);票息为年化利率1.20%,到期补偿利率15%,属于新发行转债中等水平,按6年期AA中债企业债到期收益率4.77%的贴现率计算,债底为91.30固收彬法 2020-10-20 15:03:28

转债发行节奏放缓 四季度料迎大盘债

9月以来,截至10日,沪深两市仅发行3只共计22亿元的可转债(仅含公募转债,下同),发行速度较此前放缓,但四季度有望迎来百亿元级别的大盘转债。此外,分析人士认为,未来创业板、科创板公司的转债供给有望明显增加。中国证券报 2020-09-11 08:35:00-

转债市场迎来丰年 后市择券难度加大

2019年是可转债市场的丰收之年。今年以来中证转债指数上涨18.57%,创下近5年新高。从转债市场规模来看,今年前十个月的转债新券发行规模和数量已经创下历史新高。对于可转债接下来的投资机会,多位业内人士表示,择券难度在加大,看好低估值安全边际高的券种。可转债今年收益颇丰表现突出的可转债是今年前三季度上海证券报 2019-11-19 15:45:54

基金:部分转债上涨异常 后续或有大跌风险

近日,可转债市场的火热表现吸引市场各方关注。无论是百倍换手率,还是单日翻倍的价格,转债市场的热度都让市场各方颇为震撼。针对炙手可热的可转债市场,多位基金公司投资人士表示,近期转债市场异常上涨主要由资金驱动的行情,后续或有大幅回落风险。不过,从长远看,转债市场受益于规模扩张和股市上涨红利,发展空间仍然很大。证券时报网 2020-10-23 11:08:00

新泉股份控股股东减持32万张新泉转债

全景网11月19日讯新泉股份(603179)周一晚间公告,11月15日至11月19日期间,控股股东新泉投资出售其所持有的新泉转债合计32.08万张,占发行总量的7.13%。本次减持后,新泉投资不再持有新泉转债。(全景网)全景网 2018-11-19 19:48:43

熔断频现 转债新券火爆难掩分化

新券开盘就因大涨触发“熔断”的一幕最近在转债市场上频频上演。仅在过去三日上市的8只转债中,就有6只出现这种情况。不过,分析人士表示,近期部分优质新券估值享受较高溢价,其他标的表现不一,新券火爆表现之下隐现分化。老券炒作有所降温,平均换手率明显下降,高换手率个券也在减少。中国证券报 2020-08-20 05:41:00-

可转债发行全面提速 银行转债将再度登场

可转债一级市场近期快速启动,不到一个月,实施年度利润分配后发行可转债的上市公司已达27家,累计融资318亿元。不仅时间上早于往年,而且发行数量也创出阶段性纪录。数据显示,本轮可转债一级市场发行始于5月27日,较往年提前近一周时间。一般而言,可转债发行需要等待年度利润分配方案实施后才可以启动。“这是根上海证券报 2020-06-28 17:05:02 -

400亿元“中信转债”明起可转换为股票

【记者冯娜娜】中信银行9月8日发布公告称,自9月11日起,该行发行的400亿元A股可转换公司债券“中信转债”可转换为该行A股普通股股票。转股价格为7.22元/股。今年3月4日,中信银行完成A股可转债发行工作,募集资金400亿元,发行数量4000万手,期限6年,扣除发行费用后募集资金净额约399.16中国保险报网 2019-09-10 07:56:45 -

曹春林接替张荣 出任创金合信转债精选债基金经理

11月21日,创金合信转债精选债券型证券投资基金(下称“创金合信转债精选债”)发布公告称,该基金的原基金经理张荣离任,同时增聘曹春林为新任基金经理。公告显示,曹春林于2014年8月加入创金合基金中国证券报·中证网 2019-11-21 11:13:00

热门资讯

海量金融产品+大数据监控预警

立即下载财查到APP

高净值人群专属金融产品鉴别APP

推荐阅读