在漫漫“熊途”的股市中,如何抓住债券牛市的下半场?

摘要 刚刚过去的2018年,对于全球投资者而言都是比较惨淡的一年,A股暴跌、P2P爆雷,市场上实现正收益的产品可谓是寥寥可数,很多投资者都损失惨重。整个资本市场跌宕起伏,内有金融去杠杆、质押平仓、债务危机、资管新规等一系列事件,外有阿根廷、土耳其等新兴国家的汇率大幅波动。无论是曾经在金融市场上长袖善舞的神

刚刚过去的2018年,对于全球投资者而言都是比较惨淡的一年,A股暴跌、P2P爆雷,市场上实现正收益的产品可谓是寥寥可数,很多投资者都损失惨重。

整个资本市场跌宕起伏,内有金融去杠杆、质押平仓、债务危机、资管新规等一系列事件,外有阿根廷、土耳其等新兴国家的汇率大幅波动。无论是曾经在金融市场上长袖善舞的神级人物,还是曾经叱咤风云的企业家,都在2018年里感到深深的寒意。

股市慢慢熊途不可期

在2018年的市场中,最悲惨的莫过于股市,A股从年初一路跌到了年尾,一次又一次用创新低的纪录冲击着股民们的心理防线。

回看整个2018年,上证综指从一月份最高的3578到十月份最低的2449,振幅逾千点,全年上证指数下跌逾25%,历史上仅次于2008年。恒生指数跌20%,各大板块平均跌幅超过40%,可见行情之惨烈。

在个股方面,仅仅只有305只股票实现上涨,不足总数的十分之一,涨幅超过30%的个股仅有109只。在下跌的个股上,2018年被腰斩的个股高达507只,跌幅超过30%的高达2091只。总之,2018年股市只有一个字:惨。

虽然2019年刚刚拉开大幕,但是上证指数又创出了新纪录,跌出了四年来的新低2440.91点,即使后面很快就回弹,但是A股再一次向在寒冬中坚守的股民们证明了:自己可以随时突破底线。

2019年的A股市场会如何走?很多券商在年度策略报告上也保持着谨慎态度。申万宏源A股策略首席分析师王胜团队认为,2019年仍为市场的磨底年,投资者要对这次经济底部运行的长期性要有充分预期及准备。

西南证券在报告中称,2019年宏观经济上半年持续下行,下半年有望筑底。同时,部分券商也剖析了元月市场行情,券商们的展望意见步调一致,提醒投资者在短期投资上应保持谨慎。

债市仍有下半场待开启

2018年是资本寒冬之年,这一点已成全球共识。通过市场回顾可以看到,一整年的投资环境都很恶劣,但即使在这样的寒冬环境下,也有资产迎来了牛市,在股市一边哀嚎之际,债市却迎来了罕见的牛市,很多买债券基金的投资者都躲过了这一轮暴跌,取得不错的收益。

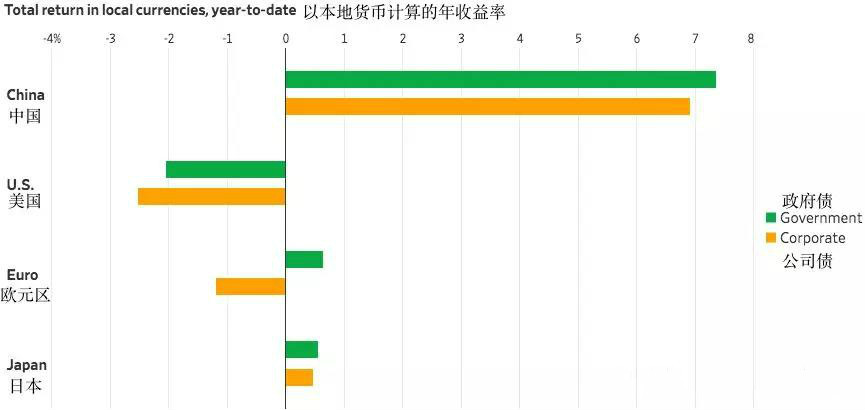

虽然众多投资者都对中国高速增长的债务保持着高度担忧,但过去一年的债券市场依然提供了相对比较客观的回报。美林证券(MerrillLynch)的中国政府债和公司债指数在2018年的收益分别为7.6%和6.9%,国家开发银行发行的债券收益更是达到了9.9%。相比于其他市场而言处于较高水平,美国、日本、英国和欧元区国家的政府债和公司债2018年的收益率都徘徊在0%和负收益之间。

2018年,股票型基金悉数亏损,而债券型基金收益却异军突起,因为去杠杆带来的利好,各类机构总发行债券43.7万亿,同比增长7%。回顾2018年的债市行情,市场的熊牛转换在2018年春节前后完成,可大致划分为两个阶段,即1-4月的“闪电牛”和5-12月的“震荡牛”。

进入2019 年之后,债券市场能否持续强势?成为市场投资人士普遍关心的焦点。展望新的一年,多位业内人士认为,在当前的宏观经济背景下,支持债券牛市的基础仍在,债市行情有望继续演绎,债券牛市的下半场仍可期。

债券继续走牛的新利好

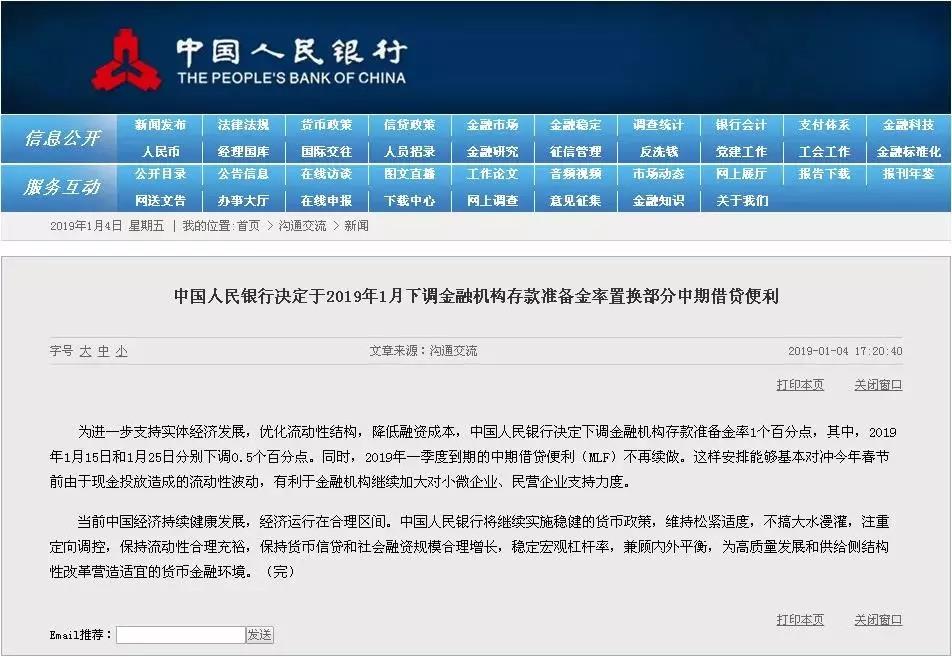

通常情况下,债券牛市是在降息周期中持有债券获取超额资本利得。上周,央行宣布降低存款准备金率1个百分点,货币政策中性偏松得到确认。

未来伴随着通胀回落,伴随着货币政策的持续宽松,资金宽裕,几大债券走牛的利好消息也逐渐浮出水面,这或许就是债券牛市下半场的开始。

第一,美联储态度缓和

近期,美联储主席鲍威尔发表“鸽派”言论,除了重申政策路径不是预定的之外,还特意强调了美联储正在倾听市场担忧,会根据扰动市场的主因来调整缩表计划。这相比于一个月前的强硬态度,可以看到本次发言已经明显呈现出软化信号,紧缩进程有所放缓,在紧缩力度上也有所减弱。

第二,我国货币政策空间扩大

在2018年美联储四次加息开启了缩表,导致了部分新兴市场出现大幅贬值,美元兑人民币也逼近“7”整数关口,限制了央行货币政策空间。随着美联储加息态度的软化,人民币贬值压力将会相对减小,这也在一定程度上意味着,央行货币政策的空间将可以逐步打开。

第三,货币宽松信号显现

今年年初,中国人民银行决定下调金融机构存款准备金率1个百分点。其中,2019年1月15日和1月25日分别下调0.5个百分点,此次降准将释放资金约1.5万亿元。从政策选项上看,目前我国的存款准备金吕仍然相对较高,还存在着较大的下调空间。而另一方面,在人民币贬值压力得到释放之后,如果国内经济下行压力仍在增大,那么也有可能出现降息。

美国的Vanguard指数基金,管理着5万亿美元的资金,其创始人Jack Bogle最近也向投资者发出建议,2019年要适当增加固定收益的仓位。并称如果之前对70%的股市和30%的债市配比很满意,则现在可以考虑换成60%的股市和40%的债市。

整体来看,根据目前的市场情况,2018年债市所具备的有利条件将可以有效延续,随着降准降息等货币政策空间的扩大,2019年债券继续走牛值得期待。

第一创业,教你上车债市的正确姿势

在市场对债市充满了乐观与期待的环境下,作为投资者应该如何顺利上车债市,把握震荡行情获取超额收益呢?

第一创业向市场给出了答案,推出了小集合产品汇金稳健收益1期,该产品的投资目标是通过对宏观经济运行、宏观经济政策及债券市场走势的前瞻性研究,精选债券品种,重点投资于短期融资券、公司债等固定收益类品种,不能从二级市场上主动买入股票和权证,严格管理计划投资风险。同时,该产品采用持有到期策略为主,封闭运作,追求计划的持续稳健收益。

权益市场持续熊市,固定收益成为当前回报最为稳健的投资。汇金稳健收益1期属于中低风险等级的产品,风险收益比突出,适合风险偏好较低,收益要求适中,风险承受能力为C2(谨慎型)及以上的合格投资者。其长期平均预期风险和预期收益率低于权益型产品,高于现金管理类集合产品,与债券型基金相当。

由于市场的部分有效,总是存在错误定价的信用债,具备专业深入的信用分析能力便具有在市场上淘金的优势。考虑到产品3个月期锁定期限和高收益信用债流动性偏弱的特点,一创对此类债券的投资久期进行一定调整,主要投资于短融、中票以及剩余期限较短的信用债。

当然,投资也要看背景,管理人的投研究实力如何也是做投资决策时需要关注的问题。经过24年的发展,第一创业已经成长为具有特色的全国性证券公司,并在2016年5月于深交所挂牌上市,开启崭新征程。

第一创业证券资产管理部由 2014 年底重组,经过 3 年多的发展,资产管理部委外客户数量、规模爆发式增长。截止 2017 年底,委外投资客户数量 88 个,委外产品规模 420 亿。截至 2017 年 12 月 31 日,公司管理的资管产品 383 只,资产管理业务受托管理资产规模为2,180.73亿元,其中专项产品规模较2016年末增加58.5亿元,增幅达 488.54%。

有意向了解汇金稳健收益1期产品的投资者,可详询私募排排网,或拨打400-680-3928,获取更多产品信息。