私募专题:寒冬下私募众生相

摘要 •编者按•截止11月底,国内私募证券基金管理规模为2.26万亿元,较上月减少151.07亿元。至此,私募基金管理规模已连续缩水11个月。私募基金管理规模缩水意味着基金产品清盘数量在增加或者出资人赎回情况在增多,无论是哪种情况,都代表着私募圈正在经历一场“寒冬”。入冬以来,北方地区大面积降温,依然能够

•编者按•

截止11月底,国内私募证券基金管理规模为2.26万亿元,较上月减少151.07亿元。至此,私募基金管理规模已连续缩水11个月。私募基金管理规模缩水意味着基金产品清盘数量在增加或者出资人赎回情况在增多,无论是哪种情况,都代表着私募圈正在经历一场“寒冬”。

入冬以来,北方地区大面积降温,依然能够维持在0℃以上的上海也略微有些阴冷。早晨8点半,邓宸(化名)准时从家中出发,搭乘地铁9号线前往位于浦东新区的民生路上班。作为在上海生活了两年多的北方人,邓宸对于沪上冬天的湿冷没有太多的不适。相比之下,其所在的私募行业当前所面临的“寒冬”更能让他感到凉意刺骨。

民生路在几年前有一个别名更为人熟知——上海私募一条街。景林资产、从容投资、尚雅投资等老牌私募此前均聚集于此,汇利资产至今仍坚守在毗邻世纪公园的民生路一端,不少中小私募更是散落其中。邓宸所在公司就是这些中小私募群体中的一员,于今年才成立。

这是他第一份工作。即便拥有国内顶尖985院校经济学相关专业的硕士学历,邓宸的求职过程也实在不能用“一帆风顺”来形容:在一家大中型私募实习半年后,邓宸未能如愿转正,这大大出乎了他的意料,几经辗转,最终还是跌跌撞撞地挤进了私募证券投资行业的大门。接受《红周刊》采访时,邓宸将这段经历归结为“运气”。“毕竟我们学校的这届毕业生当中,能找到二级市场投资和研究工作的,占比可能还不足1/3。

行业洗牌将至 小私募遭募资难题

私募行业就像是一座巨大的“围城”,财富光环的笼罩下,吸引着越来越多的“城外人”急于涌进城中。这些人不仅包括了像邓宸这样怀揣梦想的高校毕业生,还包括了诸多公募基金的从业者——今年以来,银华基金前副总经理封树标、兴全基金前总经理杨东、南方基金前董事总经理蒋峰等大佬先后将职业生涯的下一站划定为私募行业,并在业内掀起了一轮“奔私潮”。

“‘奔私’的明星基金经理毕竟还是少数,有的私募管理人原来只是证券公司的经纪人或客户经理,手中握有几十个高端客户,经不住诱惑进入私募行业,但实际操作能力却差得太多。”北京一位小型私募的合伙人赵岑(化名)对《红周刊》记者表示。

但一场“大洗牌”已经到来。“我经常开玩笑说,做私募和说相声一样,门槛很低,但想要做好却非常难。”北京一家中等规模私募的副总经理朱俊哲(化名)对《红周刊》记者坦言,自己对于目前很多私募所面临的窘境一点都不感到意外。“一直以来,整个私募行业都是鱼龙混杂、野蛮生长,有些私募管理人甚至只是个20多岁的小孩儿,这些私募大概率将在本轮的‘洗牌’中被淘汰出局。”

中国证券投资基金业协会(以下称“中基协”)近日公布了2018年11月份私募基金备案数据。截至11月底,国内私募证券基金管理规模为2.26万亿元,较上月减少151.07亿元,规模已经连续缩水11个月。

根据格上研究中心数据,2014-2017年,整个市场私募产品清盘数量分别为782只、1824只、2288只、3572只,而在2018年前三季度(截至9月28日),私募行业已清盘产品数量就已经达到了4045只,为最近5年清盘量最高。虽然2018年四季度清盘数据目前暂未披露,但另有数据显示,截至2018年9月28日,市场上净值在0.7以下的产品数量高达1116只,这些产品净值已经跌穿了公认的清盘线,四季度随时可能面临清盘(见表1)。

赵岑对记者表示,北京地区4000多家私募机构,80%都是小私募,生存状况普遍不乐观。“大家都挣扎在生存线上,资金规模也是缩水严重。今年很多私募在券商系统内发产品都很困难,一只私募产品就算全网营销可能也卖不到1000万元。”

恰如赵岑所言,私募基金整体规模的缩水,除了大量私募证券基金清盘和客户赎回,也因为整个行业募资难的窘境已经持续了很长时间。邓宸所在的私募公司刚成立不久,目前还有产品正在发行。据邓宸透露,他们公司现在一共有3只产品,资金规模2亿元。“当然,因为我们的第3只产品正在发行,两个亿也只是我们的期望规模而已,资金的来源,基本上也都是老板的朋友。”邓宸进一步补充说。

“逢八之年,收成减半。”对于一家新创立的小私募而言,能够在这样的市场环境中成功募资已实属不易,更多小私募已经很难向客户募集资金。山东地区一家小型私募的基金经理刘超(化名)就向《红周刊》记者表示,他们今年新成立的产品,主要是股东的自有资金,客户的资金非常少。当然,“断粮”的情况似乎只出现在中小私募身上,一家上海地区百亿级大私募的负责人陈思平(化名)告诉记者,今年以来,他们公司的资金依然呈现净流入状态,新发行的产品也募集到了预期的规模。

五亿是分水岭 一亿是生死线

陈思平对《红周刊》记者表示,由于今年以来市场不确定因素较多,从业人员肯定存在一定压力。“不过,总的来说我们心态还是比较稳的,这主要是因为我们的风控做得还不错,今年业绩比较平稳,回撤幅度也比较小。”面对今年A股市场的“漫漫熊途”,北京地区某百亿级私募负责人王斌(化名)最直观的感受就是“失望中存在着希望”。王斌对《红周刊》记者表示,虽然市场跌了很多,大家普遍都面临压力,但是一方面市场是有周期的,如果对未来国运有信心,现在就是黎明前的黑暗。“另一方面,对于我们这种注重研究的私募来说,当下正是进一步扎实研究、扎实选股的时间窗口,现在应该为下一阶段的机会做好准备。”

陈思平和王斌的感受在当前一部分大私募群体中具有一定的代表性,同时也从侧面凸显出目前私募行业的现状——中小私募为了生计而四处奔走,大私募却稍显“气定神闲”;寒冬之下,两极分化在私募行业愈发割裂。

“如果规模达不到一定级别,新私募很难存活。”《红周刊》记者曾在半年前的一次聊天过程中问朱俊哲以后是否有出来“单干”的打算,他表示对这个问题会很慎重。“一家私募哪怕再小,每年最少也要100-200万元的支出。如果收入无法覆盖成本,就很难了。”朱俊哲给记者算了一笔账:“100-200万元基本上涵盖了销售、研究、场地等各种各样的费用,200万元其实是个很保守的估计。所以说,5亿规模是私募的分水岭,1亿规模是生死线。如果资金规模无法达到1亿元,生存压力就会特别大。”此外,朱俊哲向记者指出,股票多头团队的综合支出还不是最高的,量化团队的研发和设备费用支出才是最庞大的。“量化团队的投入要以千万计。”

中基协数据显示,截至2018年11月底,整个市场资金规模超过5000万元的私募基金管理人共有9755家,其中资金规模在5亿元“分水岭”以下的共有6626家,占总家数的67.92%;资金规模在1亿元“生死线”以下共有2306家,占总家数的23.63%——换言之,目前整个市场有将近1/4的私募基金管理人面临着生死考验。

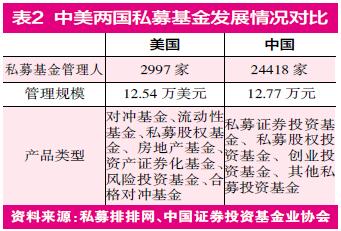

另据私募排排网关于私募基金管理人(包括私募证券基金、私募股权基金等)的统计数据,截至2017年四季度,美国私募基金管理人共计2997家,截至2018年11月,中国私募基金管理人为24418家;与此同时,美国私募基金管理规模为12.54万亿美元(约为87.23万亿元人民币),中国私募基金管理规模为12.77万亿元——虽然中美两国私募数据时差近1年,但在中国私募基金管理规模仅为美国1/7的情况下,私募基金管理人家数却为美国的8倍(见表2)。

“二八分化”将在中国私募行业逐渐上演,“良币”将在业绩为王的主导下将“劣币”逐出市场。这个过程中,部分大私募的规模优势也将得以显现。“如果一家小型私募在二级市场募资5亿元,以1.5%的管理费计算,管理费只能提取750万元,对于我们这种规模的私募来说,每年和渠道分成后的固定管理费能够达到5000万元以上。即便今年没有业绩报酬,管理费也能够让我们生存下来。”北京地区一家大中型私募的投资总监钱进(化名)对《红周刊》记者说。

裁员、降薪、渠道拓展

私募的“寒冬”求生法则

当然,对于那些挣扎在生死线上的小私募来说,他们并不缺乏退出的渠道。据了解,北京地区目前对于私募注册的审核愈发严格,对注册资本和公司人员规模的要求更高,同时还要求公司相关管理人有5年以上的从业经验。这意味“民间派”新私募很难通过“注册”的方式置身A股市场。也正是在监管趋严的背景下,让很多生存不下去的小私募通过“卖壳”拥有更多的退出渠道。

“买一家拥有备案资格的私募公司,大概需要70万-100万元不等。”朱俊哲对《红周刊》记者表示:“在2017年以前,市场监管还没有这么严格,随便找几个人折腾一下就能成立一家私募基金,那时候注册公司成本基本是0,现在转手100万就能卖出去。”不过,相对于“自我放逐”,很多小私募更愿意通过各种方式坚持“活下去”——裁员和降薪是他们最常采用的“自救”方式。

一家曾经年度业绩排名行业前三的私募公司的副总经理刘丹丹(化名)告诉记者,投资总监已经停薪留职。

“我们倒没有裁员,但是也降薪了。其实很多私募都在利用降薪的方式变相地裁员。裁员还要给一些补偿,采用大幅降薪的方式,有些员工接受不了选择自动离职,这样公司就可以少掏很多补偿费。”赵岑表示,很多私募的工资降幅基本上达到50%以上,在很多合伙制公司,合伙人基本上也都不拿工资。

“我们的基本工资倒是没变,也会按照正常的薪酬制度根据工作年限进行一定比例的提升,但是奖金确实有所下降,”钱进表示,他2015年的奖金在几百万元,2017年奖金税后也在100多万元,今年只有不到20万元。“我跟公司主动表示放弃今年的奖金,把奖金分给团队的其他同事。说实话,心理落差是有的,但毕竟股票市场也有周期,牛熊交替,不是今年赚得少,而是往年赚得多。”

不管是裁员还是降薪,大多只是“治标不治本”,在业内人士看来,私募想要扩大资金规模,银行渠道是最快的途径。朱俊哲就对《红周刊》记者表示,直销真的不好做,找客户很难,渠道的作用就是化整为零。“如果私募能进入招商银行、中信证券这种大渠道的白名单,规模分分钟就能提上去。”

刘丹丹所在的私募公司就因为曾经拿过行业年度前三名,进入过招商银行的白名单,后来因为业绩不佳,与招商银行的合作也就终止了。刘丹丹对《红周刊》表示,其所在私募业绩已经连续两年比较平稳,如果2019年表现依旧稳定,就能再次进入招行的白名单。“之前进入过白名单的私募再次入选的概率会高一些,但是对于白名单,每个渠道都有自己的标准。”朱俊哲介绍说,基本上渠道会要求私募基金的规模达到一定程度,过去连续3-5年业绩达到一定要求,一般渠道更加看重业绩的稳定性,同时要求业绩排名进入行业前1/3。

虽然如朱俊哲所言,与渠道建立合作能够“分分钟”让资金规模上一个台阶,但银行对管理费的分成占比也非常高。“某家私募通过银行渠道很容易地募集到了数亿元的资金,但银行可能会要求私募管理人1-3年的大部分管理费都给银行,这时候私募管理人其实是比较被动的,但为了渠道资金也只能同意。”钱进对《红周刊》记者表示,渠道的高分成导致很多私募对外规模很大,但实际收入缩水严重。“这也是我一直在强调,要把渠道客户变成直销客户的重要性,如果客户跳过渠道直接找到私募机构购买产品,管理费就可以不与渠道分成。通常来说,渠道销售50亿元,分成后剩下的管理费可能也就与直销5亿元产生的管理费相当。”在钱进看来,在今年的市场环境下,业绩报酬很难获得,管理费规模的大小就成为私募生存状态的直接影响因素。如何将渠道客户有效转化为直销客户,是个长期的攻坚战。

转变策略

临近年末,在机构圈最常能到的一句互相打趣的:“如果今年年初就空仓,那在同业收益率排行榜就能位居第一了。”但谁也没有先知的能力,面对净值产品的不断缩水,刘超和钱进不约而同地选择了清仓或轻仓操作。

“基本上产品合同没有明确持股规定的产品,我们从今年4月贸易战开始减仓,6月底7月初,基本上能清仓的产品就都清了,实在没办法,那就按照合同最低要求最低比例持股。”钱进表示,采取谨慎策略虽然错过了下半年创投、海南等板块的主题投资机会,但相较于市场继续下挫,部分处于清盘线边缘的产品触发清盘所带来的损失,显然清仓更为明智。钱进正在等待市场负面出清的信号,伺机而动。

“从以往经验来看,从政策底开始出现,到最终市场底筑好开始反弹,期间要经历很长时间的反复磨底的过程。我们通常会观察个股指标是否出现拐点征兆,来判断市场见底与否,如企业盈利增速是否见底,市场资金何时开始大规模进场等。目前这些信号还没有出现,我们判断,离反弹行情还是比较远,还需再等等。”钱进谈起2019年的市场颇为淡定地表示。

刘超当前的股票仓位也仅有两成,与钱进不同的是,刘超现在已将投资重心从股票市场,逐步分散到相对稳定的可转债和相对保守的对冲策略,跨市场套利,“经济低迷的背景下,股票、商品和债券的大方向都是做空,股票现在做空机制并不完善,商品空头是当前赚钱收益相对比较好的策略。”《红周刊》记者了解到,部分私募为度过“寒冬”,不仅跨市场,甚至跨行业开展新业务,如私募直接与上市公司合作,利用自己积累的资源和人脉帮助上市公司运作一些实体项目。

不过,刘超对于明年的市场则相对乐观,“我们判断明年上半年会市场将迎来阶段性底部,我们会积极做好准备迎接市场带来的新的机会,但是在市场行情不明确之前,仓位仍以轻仓为主。”

在《红周刊》记者采访过程中,也有部分私募当前仓位在六七成,部分老产品甚至八成仓。陈思平所在私募就是高仓运行的代表,陈思平对《红周刊》记者坦言,面对市场调整,他们还是挺淡定的,“我们对持仓的股票还是很有信心的,下跌就是捡便宜的好时机”。陈思平说,“虽然现在还不敢说明年A股有系统性的投资机会,但应该比2018年要好,存在超预期的可能。”

私募“心声”

在私募市场的“寒冬”中,底层小私募要求取消资本利得税和印花税的呼声再起,对基金协会收费却不服务的作为也颇有微词。从本周《红周刊》记者采访的多位私募人士态度来看,取消资本利得税和印花税的呼声,多数私募人士并不太在意,毕竟“买卖好坏不在税上。”刘超直言,“如果市场行情好,让我多交点税我都愿意,资本利得税和印花税在私募营收中占比其实并不特别明显,只是今年市场不好,大家才开始吐槽。”

钱进则认为,相较于减税,更应呼吁基金业协会给会员提供更多服务,如连接出资人和管理人、组织会员活动增强私募之间的联络等。“这对于中大型私募而言,其实影响并不大,但对于小型私募而言,协会的辅助还是有必要的”。记者了解到,中基协很早就推行会员制,私募成为会员要面临很多严格的审核,如公司的基本资质、公司管理规模、投研能力等。

不过,多位业内人士告诉《红周刊》记者,在加入会员后,除了增信背书作用外(不备案无法进入渠道做产品销售),协会并没有给予公司在宣传、渠道、销售、投研等方面任何实质性的帮助,这部分多数是交给各个券商和银行去操作。而券商和银行作为企业,组织活动会带有很强的功利性和目的性,所以最后很多活动都变成推销性质的会议了。

此外,在钱进看来,今年券商新财富评选都已经取消了,私募还在被各方进行排名,这与监管层提倡的价值投资是相悖的。“私募如果有券商渠道,在xx证券或xx银行代销产品,该券商或银行每天都会给私募的净值做排名,然后每周私募排排网、格上理财网等第三方网站也会给我们做排名,让我们买方压力很大。为了保持净值能够维持高位,我们必须去追热点做主题投资炒作,否则如果产品净值增长连续三周在渠道里排名后10%,那渠道就可能直接就把我们产品的销售资格取消了。”钱进建议监管层重新调整私募的评价模式和评估流程,给私募产品尤其是想做长期价值投资的私募产品一定的时间宽容度。

这样普遍的“声音”,是否能得到管理层的回应呢?