背靠10亿用户,以大数据为武器,微众银行到底有多能打?

摘要 微信已经成为我们日常的通讯工具,连接着亲人、朋友、同事等关系。然而微信又不只是一个通讯工具,上面还有各种生活应用,比如城市服务、滴滴打车、大众点评等等。用微信的广告语来说:微信,是一个生活方式。微信诸多功能里边,除了朋友圈和聊天之外我们用得最多的,大概就是微信钱包了。为什么呢?因为此“钱包”非彼“钱

微信已经成为我们日常的通讯工具,连接着亲人、朋友、同事等关系。然而微信又不只是一个通讯工具,上面还有各种生活应用,比如城市服务、滴滴打车、大众点评等等。用微信的广告语来说:微信,是一个生活方式。

微信诸多功能里边,除了朋友圈和聊天之外我们用得最多的,大概就是微信钱包了。为什么呢?因为此“钱包”非彼“钱包”,好玩又好用:平时各种零花钱存取啊,日常花销收付款啊……甚至这几年春节里的乐趣之一—微信抢红包大战的战利品也是存进了这个钱包,甚至说到钱包,咱们广大80后90后月光族们是不是每到月底就会看着干瘪的钱包犯愁?不担心,咱现在有微信钱包神器,不可同日而语了。您可能要怼小编:马化腾马爸爸还能给你钱花吗?小编告诉您,还真的是这样。请掏出您的手机,依次点击:微信-钱包-微粒贷,便惊喜发现,马爸爸给咱准备了500元到30万元不等的现金额度,随取随还,按天给他点利息就好,似乎月底那艰难的几天又好过很多!而这微粒贷,正是近几年声名鹊起的金融新贵——微众银行的主打产品。

绝对的行业龙头

微众银行是国内首家开业的互联网银行,发起设立于2014年12月,股东除了我们熟知的腾讯,还有百业源、立业、中信产业基金和鼎辉基金等多家知名企业和机构,注册资本高达42亿元人民币。从创始之初,微众银行就致力于为普罗大众、微小企业提供差异化、有特色、优质便捷的金融服务。微众的第一个产品便是微粒贷,后面又逐渐发展了微车贷、装修贷、微商贷和财富管理等与我们普通老百姓日常生活息息相关的业务。

某种程度上可以说,微众银行是腾讯继微信之后,又一颠覆传统行业的杰作。如果说微信颠覆了PC互联网时代的社交方式,那微众银行就是引领移动互联网时代金融业变革的那条“鲢鱼”,同时也是传统机构和普通老百姓之间的超级联系人。连李总理2015年初考察微众银行时也说“微众银行一小步,金融改革一大步”,然后他亲自按下了Enter键,发放了微众银行的第一笔微粒贷小额贷款。

正因为方便快捷,且不嫌贫爱富,微众银行的产品深受广大年轻人的喜爱,公司成立短短两三年,各项业务发展势头真的是很猛,一发不可收拾。

以微粒贷为例,2015年5月在手机QQ上线,9月在微信上线,具有随借随还、按日计息、100%线上,一分钟到账等特点。特别是,微粒贷目前是用户邀请制,也就是说微众银行经过大数据分析认为咱们信用靠谱,能按时还钱,不会赖账,就会给咱提供这个服务,给我们放款,而不会像传统银行那样去扒咱的房产、车子这些个家底,那么“现实”、死板。此外,微粒贷的入口很多,咱可以在QQ钱包和微信钱包看到微粒贷的入口,也能下载微众银行APP,申请额度全过程只需要几分钟,特别方便。

以上种种,催生的一个结果就是微众银行的贷款规模,像吹气球一样快速膨胀,远超其他同行。据统计,2017年微众银行累计向近1200万人在线发放贷款8700亿元,同比分别增长1.70倍和3.27倍,日贷款规模超过10亿,日均贷款余额500亿,利率最高为0.05%。授信额度方面,微粒贷给用户的额度在500元-30万元之间,单笔借款可借500元-4万元。具体额度依据个人情况来定,简单来说,越“靠谱”的人,信用分数高的人,可以借到越多的钱。我们平时的消费、支付、社交习惯和社交圈子、活动范围等等行为轨迹、一举一动,都看在微信和QQ眼里,微众银行深知谁比较靠谱。

而要真正判断哪个家伙靠谱,硬是要评个半斤八两,给出一个定量的数字还需要微众银行强悍的科技力量出马。微众银行定位于“科技、普惠、连接”,将金融科技摆在战略高位,推行ABCD战略,分别是AI人工智能、Block chain区块链、Cloud Computing云计算、Big Data大数据,该战略不仅能降本增效,识别客户风险值,为微众每一笔放款保驾护航,更能进行商业输出,帮助传统金融机构完善风控体系和交易结算方式,带来技术服务收入,显示出“未来银行”的风范和领头羊角色。

生意做好了,银子自然哗啦啦地来了。这不,当工农中建交们苦不堪言看着年终报表个位数的增长数据时,微众银行的日子却很滋润。据悉,微众银行2017年总资产817亿元,同比增长57%,全年营收67.5亿元,同比增长175%,净利润14.48亿元,比2016年翻了3倍多。预期2018年营收113亿,盈利35亿,利润比2017年再翻1倍多。然而,在赚得盆满钵满的同时,微众整体不良率才0.64%,仅为传统银行整体坏账水平的1/3。

未来成长空间巨大

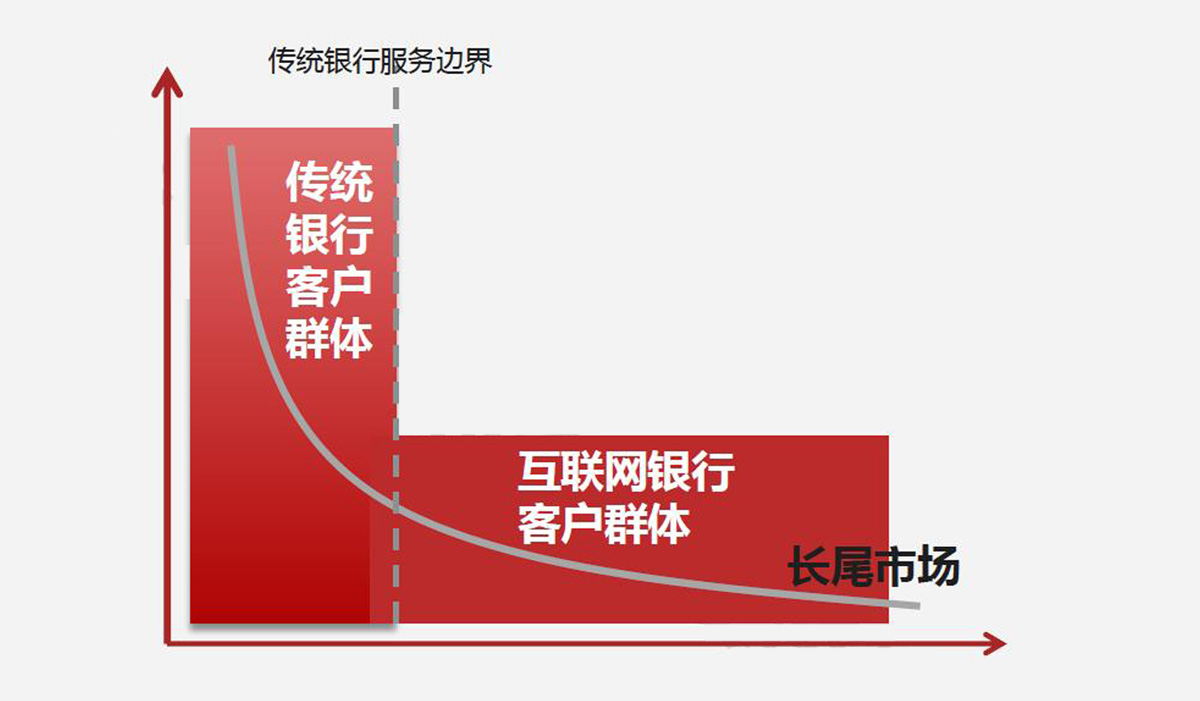

从客户定位看,传统银行的客户主要是大中型企业和高净值个人,而互联网银行的客户除了高净值个人以外,更多的是长尾部分的中小微企业和普通个人(见下图)。可以说,传统银行是“嫌贫爱富”的,而互联网银行则比较“爱贫”。于是,互联网银行可以结合自身金融科技ABCD战略的技术优势和股东的获客资源优势,与传统银行展开错位竞争。

目前,互联网银行的规模仍然较小,从行业数据来看,互联网理财、消费金融渗透率还很低。互联网金融在中国市场处于起步阶段,未来一两年将会进入快速增长期。

互联网理财方面,市场规模空间很大。传统金融机构通过与大流量的互联网平台入口合作,能够降低销售服务费,扩大理财产品销量。以典型的余额宝为例,目前规模较2013年刚推出时增长近188倍,增幅巨大。据统计,2013年-2016年的三年间,我国互联网理财规模由3853亿元增长至2.6万亿元,预计到2020年将达到16.74万亿元。

消费信贷的市场空间也非常大。根据央行公布的数据,个人消费贷款增长强劲,截至2017年末,全国人均个人消费贷款余额为22660.57元,同比增长25.03%。随着居民收入增加,消费观念转变,超前消费观念逐渐提高,以及相关金融产品和服务创新,国内的消费信贷市场存在很大的提升空间。

微观上,可以感受到大众已经越来越接受互联网银行了。根据麦肯锡的调查,超过70%的人表示将考虑在纯互联网银行开户,而近70%的受访者甚至考虑把纯互联网银行当做自己的主要银行。受到社交媒体的口碑传播、监管层对创新的鼓励、阿里腾讯等新进入者三股力量的共同推动,互联网金融服务平台正在成为年轻人的主流选择。

具体看微众银行的用户,在结构方面是一大优势,从微信用户年龄结构图中可以看出,80后和90后占据了绝大部分比例,而80后目前处于工资大踏步增长的时期,90后已经踏入职场,并且自主创业人数连年增长,这部分人群是移动互联网时代的主力人群,微众银行可以将他们迅速转化为客户。

另外,和传统银行不同,微众银行的盈利模式渐渐不再是靠存贷利差。对微众银行而言,目前资本金为50亿元,按照8.5%的资本充足率,假设全部发放贷款最多也只能够自行发放600亿左右的贷款。这个贷款数额,和腾讯超过10亿的用户数量比起来,完全是杯水车薪。因此,微众银行目前主要采用联合贷款的模式为有信贷需求的小微客户以及传统银行进行牵线,收取中间业务费用。

资本助力再腾飞

微众银行有如此强大的实力,还有未来美好的前景,在估值上又是如何的呢?

根据今年相关估值报告,微众银行估值1500亿,类比行业兄弟,京东金融1300亿,陆金所2600亿,蚂蚁金融作为老大,估值高达10000亿左右。单独横向简单对比来看,微众的估值是相对较低的,可以说是低估。

微众银行在2016年进行A轮定增融资,发行12亿股,融资38.3亿元,估值63亿美元,大股东腾讯每股1元跟进投资,股权比例保持不变。

据市场观察人士分析,微众银行很可能在2019年再一次融资,届时估值将更上一个台阶。IPO方面,微众计划2019年,最晚2020年上市。预期IPO之后,估值能达到4000-6000亿,相对目前估值涨幅有望达三到五倍。

普通人能分享这块蛋糕吗?

其实,我们都应该感谢微信,让人与人之间的联系变得前所未有的便利,而微众银行的服务,也让普通人能够不受传统银行的白眼,以自己的好信用就能获得应有的金融服务,让生活更加舒适。这么一家不走寻常路、有逼格却亲民的新锐银行,除了享受它提供的服务和便利,你想不想干脆投资入股呢,在它冉冉升起,势头正劲的时候,跟它一起享受互联网金融这块大蛋糕?

有兴趣进一步了解的,欢迎咨询私募排排网。

点击“阅读原文”或者拨打400-680-3928,获取更多产品信息。

https://www.simuwang.com/simulist/equityDetail.html?product=HF000057N5