弄玉投资 :PEG投资陷阱

摘要 在资本市场中,有一种估值方法被称为peg估值法,它比较了企业的市盈率pe和企业净利润增长速度g。首先提出这种估值方法的是美国著名的基金经理彼得林奇,在彼得林奇所著的《彼得林奇的成功投资》中,林奇把peg的比值去衡量股票估值高低。在书中他引述道:“如果公司收益增长率除以市盈率的结果小于1,那么这只股票

在资本市场中,有一种估值方法被称为peg估值法,它比较了企业的市盈率pe和企业净利润增长速度g。

首先提出这种估值方法的是美国著名的基金经理彼得林奇,在彼得林奇所著的《彼得林奇的成功投资》中,林奇把peg的比值去衡量股票估值高低。

在书中他引述道:

“如果公司收益增长率除以市盈率的结果小于1,那么这只股票就比较差,如果结果是1.5,那么这只股票还不错,但是你真正要找的是公司收益增长率相当于市盈率的2倍或者更高的股票。”

△ 《彼得林奇的成功投资》作者 彼得林奇

林奇在他从业期间,挖掘了多支大牛股,在A股牛市期间,依靠peg方法挖掘到牛股的投资人也不在少数。在2014~2015年的牛市中,一些高增长的企业不少走出了十倍以上的上涨行情。

不过,最近几年这种比较市盈率和增长率的方式却使投资人频频踩雷。究其原因,peg估值法存在着一定的逻辑缺陷,很多投资人错误的理解了这种估值方法。

首先,peg只考虑了企业当下的增长率,也只考虑了企业当下的市盈率水平,而任何企业的增长并不是一个恒定不变的数值。

由于企业所处的行业不同,商业模式不同,竞争格局不同以及宏观经济周期不同都会影响着企业当下的增长率。

试想一家企业第一年的增长率为10%,第二年为30%,第三年为20%,那么按照peg公式,公司的估值水平是否第一年为10倍,第二年为30倍,第三年为20倍才合理呢?然而在实际情况中,企业虽然在增长率上有不同,但企业的基本面情况却变化不那么大。

甚至,估值在极端情况下,若企业当期发生亏损,peg会是一个负数,也就失去了衡量股票估值的意义。

早在上世纪50年代,格雷厄姆就曾提出过对于华尔街普遍运用这种方法的质疑,格雷厄姆比喻这种估值方式如同爱丽丝梦游仙境一般不靠谱,企业的真实变化并不像华尔街对企业估值评定那般飘忽不定。

作为保守投资人,格雷厄姆意识到企业的经营状况会受到不同经济周期的影响,仅仅用某一年的增长率来给企业估值并不科学,也不够严谨,这在本质上是一种投机行为而并不是一种投资行为。

他提出的替代方案是考虑企业7~10年的预期增长率,虽然在当时的投资环境中并没有peg这种估值的明确说法,但格雷厄姆意识到应该考虑企业在不同投资周期中的增长情况,而不是以某个单一的年份作为参照。

在《聪明的投资者》书中,格雷厄姆这样描述到:

“投资者应将其买入股票的价格限制在一定的市盈率范围,其参照的每股收益,应取过去7年的平均数。我们认为,针对这一平均数,其市盈率应控制在25倍以内;如果以过去12个月的利润为参照,应控制在20倍以内。”

△《聪明的投资者》作者 格雷厄姆

格雷厄姆以德州仪器作进一步举例:

该股在6年间,从5美元涨到256美元,期间没有支付过一次股息,而其每股收益从40美分上升到3.91美元,每股收益复合增长率为46%(其股价上涨幅度,相当于利润上升幅度的5倍;这是此类热门股的一般特征。)但两年以后,其利润下降了近50%,股价则下降了五分之四,跌至49美元。

若按照peg估值法,投资人对德州仪器的估价为46倍市盈率,在其后的两年间利润下滑50%,则面临着每股收益和估值的双杀,进而造成股价大幅下跌。

进一步来讲,如果投资人以过去12个月的利润增长为参考,给予相应的市盈率水平,有些公司则可能因为正好处于行业景气周期而被错误的高估了股价。然而,在真实的商业世界中,我们发现长期能保持连续增长的企业并不多,长期高于20%增长的企业更是屈指可数。

以美国为例:

新闻工作者卡罗尔•米卢斯发现,从1960年到1999年,《财富》500强所列出的头150家公司发现,只有8家公司做到了在20年内使自己的年均利润至少增长为15%。

查看50年的数据后,Sanford C. Bernstein 这家研究企业发现:美国的大公司中,只有10%的公司能在连续5年内,使自己的利润年增长达到20%;3%的公司能在连续10年内,使自己的利润年增长达到20%;没有哪一家公司,能在连续15年内做到这一点。

针对1951~1998年美国几千种股票进行的学术研究表明,在每一个10年期内,平均每年的净利润增长率只有9.7%。但是,就占总数20%的大公司而言,其年均利润增长只有9.3%。

查看A股上市公司数据,我们发现在过往的5年中(2013~2017),只有191家公司能实现连续的每年10%的净利润增长,占全部A股上市公司的6%;在过往的10年中,只有18家公司能连续的每年净利润增长10%,占比仅为全部A股上市公司的0.5%;而没有任何上市公司能实现连续15年每年净利润增长10%。

若我们将选股标准提高到连续每年净利润增长20%,只有70家公司能实现连续的每年20%的净利润增长,占比为全部A股上市公司的2%;在过往的10年中,只有4家公司能连续的每年净利润增长20%;而没有任何上市公司能实现连续15年每年净利润增长20%。

在A股中,我们不缺乏像茅台、格力、万科、伊利这种长期年复合净利润增长率超过15%的上市公司,但如果投资人按照peg构想,试图寻找出连续多年净利润增长超过10%的上市公司犹如大海捞针。

在这点上,其实美国市场的经验同样适用于中国市场,因为从商业的本质上看,要求一家公司连续十几年以上的高增长可能就像脱离了地心引力一样,是不切实际的。

其次,peg估值法的另一个缺陷是在投资中忽视了资产质量分析。

对资产负债表的分析,目的是判断公司的资产质量和财务状况,这是支持公司业绩扩张和业绩可信度的基础,也是对于企业是否拥有长期盈利能力的辨别。

不同企业的资产质量都会影响着企业的长期盈利能力,在A股中不乏以高负债经营的上市公司。在信贷扩张时期,企业以利润最大化为目标,强调营收和净利润增速,运用了较为激进的财务杠杆,而在信贷收缩时期,企业为了降低财务杠杆,可能无法实现在信贷扩张时期的盈利增速,这对确定企业估值的时候,会显著的影响peg的估值方法。

另一个在peg估值法中被忽略的就是企业现金流状况。

在2018年的去杠杆大环境下,我们发现原本市场上的一些高成长个股突然就面临着企业流动性危机。

其实,企业现金流的问题可能早就埋下了地雷,如果一家公司过去的盈利增速都不错,但应收账款过多,收益质量不高,现金流状况紧张,投资人盲目的给予企业高估值并不严谨,也没有留下足够的安全边际。

现金流的状况对于企业分析而言至关重要,有些企业所处的行业及商业模式难以创造出良好的现金流,即使是净利润高增长,投资人也应当小心谨慎;有些企业必须要在未来增加较大的资本开支以维持必要的经营能力,这都会影响到企业的现金流状况。

芒格曾说:

“世界上有两种生意,第一种可以每年赚12%的收益,然后年末你可以拿走所有利润;第二种也可以每年赚12%,但是你不得不把赚来的钱重新投资,然后你指着所有的厂房设备对股东们说:这就是你们的利润。我恨第二种生意。”

很明显,peg估值法由于不涉及到企业现金流分析,也无从判断企业是第一种生意还是芒格所憎恨的第二种生意。

简单来说,若投资企业的1块钱并没有创造出1块钱以上的投资回报,企业并没有真正的提高内在价值。

认识peg的本质

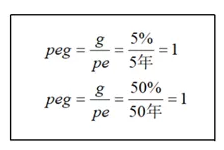

让我们回到peg公式,假设我们认为peg=1是一种合理的估值方式,我们的潜台词是一个公司以恒定不变的增长率G,通过N年投资(即静态PE),投资可以回本。但G和N的数值大小不同,意义却有重大区别。

同样是peg=1,5年企业每年增长5%的概率会远远大于企业50年每年增长50%,后者的情况几乎是不可能发生的,而peg可能会造成投资人认为当期的50%增长给予50倍市盈率是合理的错觉。

如果投资后者的时间越长,也意味着面临踩雷的风险也越高。

总 结

● peg只考虑了企业的当下市盈率水平和当下的净利润增长,而企业的净利润增速并不是恒定的。

● peg忽视了资产质量分析,特别是忽略了企业的负债水平,在企业降低杠杆水平时,可能无法实现债务扩张时的企业增速。

● peg忽视了现金流状况,无法衡量企业是否财务健康,无法衡量是否有流动性风险,也无法说明企业的内在价值是否在提高。

● peg的估值方法对于长期股票估值准确性有限,给予投资标的过高的估值反而更容易遇到黑天鹅事件。