星石投资:美联储“超预期”不加息是重大利好

摘要 对于3月份美联储的议息会议,此前市场最关注两点:一是2019年加息节奏,二是缩表计划。本次美联储奠定基调:2019年不加息,9月份结束缩表,大超市场预期。美联储会议上做出了一系列的鸽派举措,包括:3月份不加息,下调加息频率,降低经济增长预期,宣布退出缩表计划,其中暗示2019年不加息是最超市场预期,

对于3月份美联储的议息会议,此前市场最关注两点:一是2019年加息节奏,二是缩表计划。本次美联储奠定基调:2019年不加息,9月份结束缩表,大超市场预期。

美联储会议上做出了一系列的鸽派举措,包括:3月份不加息,下调加息频率,降低经济增长预期,宣布退出缩表计划,其中暗示2019年不加息是最超市场预期,但是符合我们在此前策略报告中提出的美联储“从2018年加快加息到2019年加息停止”的判断。

2019年停止加息和退出缩表,对全球市场都是重大利好,尤其是对包括中国在内的新兴市场的汇率压力将会大大减弱,有利于新兴市场国家的流动性改善。对中国而言,货币政策的操作将更加灵活,空间也更大,未来将持续通过降准、定向降息等货币工具引导利率下行,但是降低基准利率的概率不大。

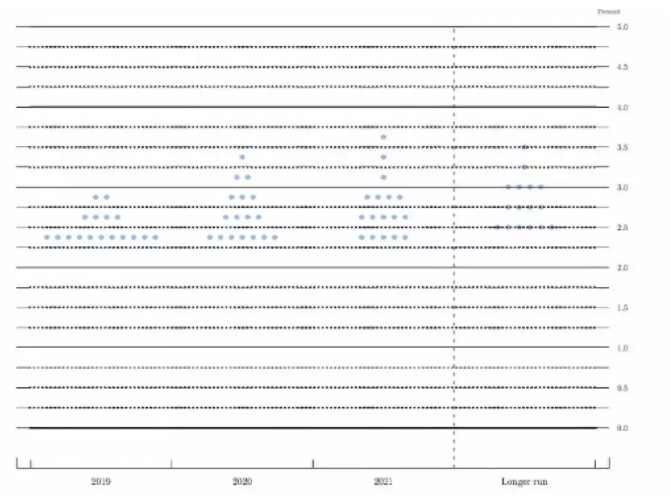

1点阵图:2019年停止加息,最超市场预期,有利于缓解市场负面情绪

从3月份美联储点阵图来看,2019年底联邦基金利率预期中值是2.4%,暗示2019年将停止加息;2020年底联邦基金利率预期中值是2.6%,意味着2020年最多加息一次甚至不加息,而此前12月美联储点阵图暗示,预计2019年将加息二次。市场此前也普遍预期还是会加息一次。

如今,美联储声明中直接暗示年内不加息,比市场预期的更加鸽派,给全球货币政策带来松绑。

图片来源:美联储

29月末停止缩表:美联储资产持仓调整值得关注

美联储还单独发布关于缩表的声明表示,从缩表的时间节奏和计划上基本符合市场预期。自此美联储退出缩表成为现实。具体安排上包括退出缩表时间和持仓结构的变化:

(1)5月开始,美联储将国债的缩表上限从此前的300亿美元削减至150亿美元,MBS缩表上限继续维持在200亿美元,因而缩表总上限从此前的500亿美元下修至350亿。9月末停止缩表,因而10月开始美联储持有的证券资产(国债+MBS)总量将保持不变,约3.5万亿美元;

(2) 10月份之后继续减持MBS,所得资金买入国债,维持持仓总证券不变:10月后,美联储将继续以200亿美元每月的上限减持MBS,所得资金买入美国国债,从而达到尽量减少最终持仓中MBS占比目的。美联储表示,对新国债的初始投资将“大致与未偿还国债的期限构成相匹配”。央行仍在考虑其投资组合的长期构成,并表示“从长期来看,有限度出售机构MBS可能是合理的。

未来美联储在资产的持仓结构和期限的调整上值得关注,如果在期限安排上增加短期国债的配置,也有利于纠正美国长短期国债利差平坦化的趋势,提升对美经济前景的预期。

3停止加息和提前退出缩表,新兴市场流动性压力缓解,中国货币政策操作更灵活

2019年美联储加息暂停,以及退出缩表,对全球市场都是重大利好。美元走强的动力将衰竭,对包括中国在内的新兴市场国家的汇率压力将减弱, 2018年在美元流动性紧缩情况下,部分新兴市场国家的汇率发生了爆贬。停止加息和结束缩表,意味着全球金融环境的改善,新兴市场海外资本流入有所增加。

对中国来讲,美联储停止加息和退出缩表,意味着美国对中国货币政策的约束大大降低,央行的货币政策可以更加灵活。2019年以来央行通过TMLF、全面降准等货币政策工具,维持了市场流动性的相对充裕。

但是,对于部分人士预期的降低基准利率,我们认为概率不大:一方面监管层多次公开表示中国货币政策能维持“合理充裕”而非“大水漫灌”,另外一方面商业贷款利率在基准利率之上,降低基准利率的必要性也不大。

我们认为,未来货币政策更加注重疏通传导渠道,央行将继续使用定向降息、降准等其他货币政策工具打开收益率下行的空间,2019年,无风险利率的代表——10年的国债收益率仍有一定的下行空间,甚至不排除突破3%的可能性。

4美联储下调了美国的经济增长目标,符合市场预期

根据美联储会议,进一步下调了2019年和2020年经济增长预期,2019年预期为2.1%,低于去年12月预期的2.3%,而去年9月的预期为2.5%;2020年预期为1.9%,去年12月预期为2%,2021年维持预期1.8%不变;同时进一步下调的还有2019年至2021年的PCE(个人消费支出)价格指数,2019年PCE通胀率为1.8%,去年12月预期1.9%,去年9月预期为2.0%;2020年和2021年预期均由2.1%下调至2.0%;更长期的PCE中位数预期保持不变为2.0%。

相应地,美联储上调了失业率的目标,2019年和2020年的预期是3.7%和3.8%,高于去年12月的3.5%和3.6%。在全球经济疲软、中美贸易谈判和英国脱欧问题仍存不确定性的背景下,美联储下调经济增长目标符合市场预期。

5美联储暂时维持利率不变,完全是市场预期之内的事,对市场影响有限

通胀和就业是美联储决策的重要参考指标。从近期这两项关键的数据,可看出美联储进一步加息没有支撑:

美国2月CPI同比增长1.5%,略不及预期和前值1.6%,环比增长0.2%。低于美联储制定的2%的目标,虽然美国工资水平持续回升,并没有推升通胀的回升。美联储一向仰仗的就业数据在2月份也出现了超预期下滑,2月份非农就业人数仅增加2万人,大幅低于前值30.4万人和预期18万人。

开年以来美国消费和投资数据均有所放缓,也不支持美联储继续加息:1月零售销售5044亿,同比增长2.3%,与前值基本持平,处于2017年以来的低点。美国2月ISM制造业指数54.2,低于预期的55.8和前值56.6。美国2月密歇根大学消费者信心终值由95.5下修至93.8,接近两年来低位,不及预期95.9。

所以3月份美联储做出维持利率不变的决定,完全符合市场的预期,并不会对市场带来太大的影响。

风险提示:本报告所载信息和资料来源于公开渠道的,本公司对其真实性、准确性、充足性、完整性及其使用的适当性等不作任何担保。在任何情况下,本报告中的信息、观点等均不构成对任何人的投资建议,也不作为任何法律文件。本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。