【私募学院第73课】同样做私募,为啥有的做股票,有的买股权?

摘要 前不久排排君分享了一次关于私募的朋友圈,就有朋友就问我:我经常看那些BAT项目背后的各种XX资本、XX创投,可为什么这些机构的业绩都是和沪深300相比呢?这个问题问的好!说明他看到了私募基金管理人一些的区别,但同时对私募的认识还有一些误区。今天排排君就借此机会来解开困扰许多金融小白多年的疑惑。私募基

前不久排排君分享了一次关于私募的朋友圈,就有朋友就问我:我经常看那些BAT项目背后的各种XX资本、XX创投,可为什么这些机构的业绩都是和沪深300相比呢?

这个问题问的好!说明他看到了私募基金管理人一些的区别,但同时对私募的认识还有一些误区。今天排排君就借此机会来解开困扰许多金融小白多年的疑惑。

私募基金管理人分为几类

在金融领域,混业经营往往都是规模大、资金实力雄厚的代名词,比如像平安集团、中信集团等涉及证券、银行、保险、建投等多个领域的大型金融财团。但作为私募管理人的话,证券和股权的“混业经营”却不一样。

在2017年年初,中基协公告称,对证券类、股权(含创投)类的私募管理人进行了更加严格的分类监管,即原则上要求私募管理人只能在证券投资、股权投资等经营范围中选择一项经营,且不得在存续期内经营与其范围不符的业务。

也就是说,你要么玩股票,要么玩股权,不得进行交叉经营。但这一规定并不是拍脑袋决定的,按照分类,私募基金备案可分成三类,即私募证券投资基金管理人、私募股权、创业投资基金管理人和其他私募投资基金管理人。

1、私募证券投资基金管理人

证券类私募,就是咱们常见的投资二级市场的私募基金管理人。据私募排排网不完全统计,截至2018年6月底,我国历史上共发行过125621只私募证券投资基金产品,突破12万只产品,规模达2.54万亿。

证券类私募发行的产品都投向于二级市场,那二级市场的产品简言之就是可以公开交易转让的产品,分类的话大致可分为:

固定收益类:比如国债、金融债、企业债、可转债等,以及央票和逆回购。

权益类:权益类产品最常见,比如A股的股票,也是绝大多数证券类私募投资标的的首选。既然投资股票,因此业绩当然要与沪深300指数作对比了。此外还有交易所上市的各种证券投资基金、新三板、沪港通、深港通等。

衍生品类:如股指期货、国债期货、商品期货等,而通常股指期货也是CTA策略私募证券机构用来做风险对冲的最重要工具。

此外,还有券商的资管计划、保险资管计划、期货资管计划、信托和银行理财等等,不过这类产品目前涉猎的私募机构还是少数。

2、私募股权、创业投资基金管理人

股权、创投类私募,就是咱经常听的PE,即投资那些未上市公司的股权,或新三板公司。至于行业的话,就萝卜青菜各有所爱了。一般来说,像大消费、大数据、医疗健康、智能制造、创新型项目等都是PE们非常偏爱的投资行业。比如基岩资本投资的医药行业preIPO项目、展博创投的仓储物流、教育科技、医疗健康、消费升级服务项目、以及盈科的消费升级领域等股权产品(详见私募排排网官网“私募股权”菜单)。

但这里排排君要提到一点:关于证券类和股权类的界定,投资于新三板的私募貌似有些尴尬。

新三板公司只能叫挂牌,不能叫上市,所以某种程度上也具有股权投资的含义。但新三板公司的股票同样也能公开转让交易,广义上说也应属于证券。关于那些投资于新三板公司的私募机构,到底属于证券类还是股权类,还是让我们静待官方给出的答案吧!

3、其他类私募投资基金管理人

上述两种私募管理人从名称分类上还是大致能看出其投资范围的,但这“其他类”是什么鬼?按照相关规定,其他类私募投资基金管理人的投资范围主要是非标资产。

首先排排君还是在这里先解释一下非标资产。非标资产,即非标准化债权资产。为啥说非标准化呢?举个例子,平时大家都逛过超市对吧?那种打包好的,袋装的零食就是“标准化”,而散装的零食就是“非标准化”。

标准化资产可以在交易所或银行间市场流通转让的,但非标准化的就不行。你不可能提着一包散装零食直接去收银台,而是要先称重,再打价钱,这样才能交易。

那么,哪些是标准的,哪些又是“不标准的”呢?

比如像企业债(可在银行间市场转让)、公司债(可在交易所转让),这就属于标准化资产。非标准化,比如说企业的应收账款、承兑汇票和一些信托产品,这类资产的资金比较散,信披也不是非常透明,很难统一定价打包转让。

私募股权投资,想说爱你不容易

上述三类管理人中,尽管证券类私募很常见,但其实要数规模,股权类私募才是真正的大佬。

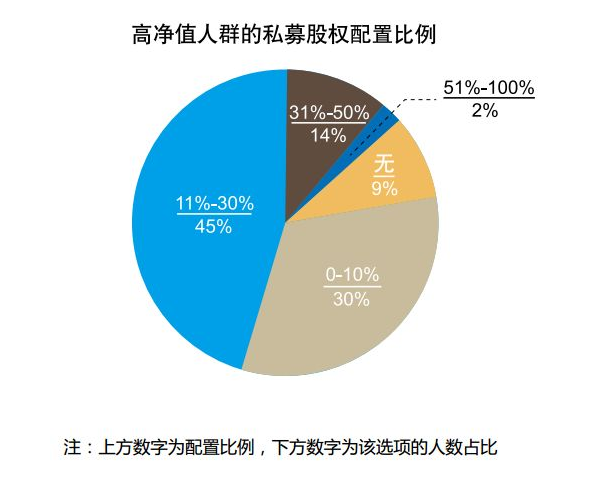

《2018中国高净值人群财富白皮书》数据显示,91%的高净值人士均配置了新经济领域的私募股权基金。

来源:2018中国高净值人群财富白皮书

中基协数据显示,截至2018年2月底,私募股权、创业投资基金的总规模达到了7.27万亿元,占私募总规模约61%,近两年增长了约118%!

无疑,私募股权投资拥有的长期投资、高风险高收益等特性,吸引着众多资金的青睐,也是大类资产配置的最佳选择之一。但许多人只盯着其高收益,却忽略了风险。关于私募股权投资的风险,投资者们至少需要注意以下几点:

1、行业领域选择

上面说了,股权投资一般都是长期的,少则3年,多则5-7年等。因此判断宏观趋势很重要。当前中国经济增长质量在不断提高,消费成了主引擎,所以围绕着消费升级领域的股权产品数不胜数。另外,许多私募也看中了老龄化、二胎、环保等领域的机会,围绕着养老医疗、母婴和新能源领域的股权产品也不占少数。

所以说,选对了行业和领域,就是好的开始了。这方面我相信很多投资者还是较容易做到的,因为人们不可能傻到去投资钢铁、煤炭等过剩或夕阳行业。

2、进入阶段

私募股权基金会根据企业种子期、初创期、成长期及成熟期各阶段的特点与自身优劣势进行匹配投资,像大部分初创企业其实都是亏损的,这时私募股权的进入,很大程度上是帮助其扭亏为盈。但别忘了,其中也存在着越投越亏的风险。

因此,选择一家有眼光的私募股权机构也是非常重要的。普通的小白可以通过私募排排网官网、国家企业信用信息公示系统、中基协官网等来查询相关私募股权机构信息,专业投资者则可以通过私募排排网组合大师来对其进行定性和定量筛选。

3、项目本身

领域对了,机构优秀还不够,项目本身没有前景也是白搭。市场容量大不大?是否能够持续高成长?行业平均回报率高不高?这都是投资者和机构需要考虑的问题。在这方面,私募股权机构一般都会去深入实地调研,并通过专业分析最终来进行投资决策。

结语

私募行业的分业经营,不仅便于监管层管理,同时也是出于保护投资者利益考虑,防止私募机构针对收益的违规操作。至于股权投资,除了筛选优秀的私募机构外,最重要的还是要找到靠谱的信息平台。

点击“阅读原文”,开启股权财富人生!

https://www.simuwang.com/simulist/stockList.html