一主动一被动两只私募基金皆因减持违规被出具警示函

摘要 股市回暖,股东减持套现升温,但对于私募来说,减持也需谨慎。3月18日,两只有限合伙制的私募基金就因减持前未及时信披,被湖南证监局出具警示函。值得注意的是,从类型上看,这两只基金一只为证券投资基金,一只为股权投资基金,从减持行为上看,一只主动减持,一只被动减持,不同点虽多,但都涉及减持违规。原始股东主

股市回暖,股东减持套现升温,但对于私募来说,减持也需谨慎。

3月18日,两只有限合伙制的私募基金就因减持前未及时信披,被湖南证监局出具警示函。值得注意的是,从类型上看,这两只基金一只为证券投资基金,一只为股权投资基金,从减持行为上看,一只主动减持,一只被动减持,不同点虽多,但都涉及减持违规。

原始股东主动减持

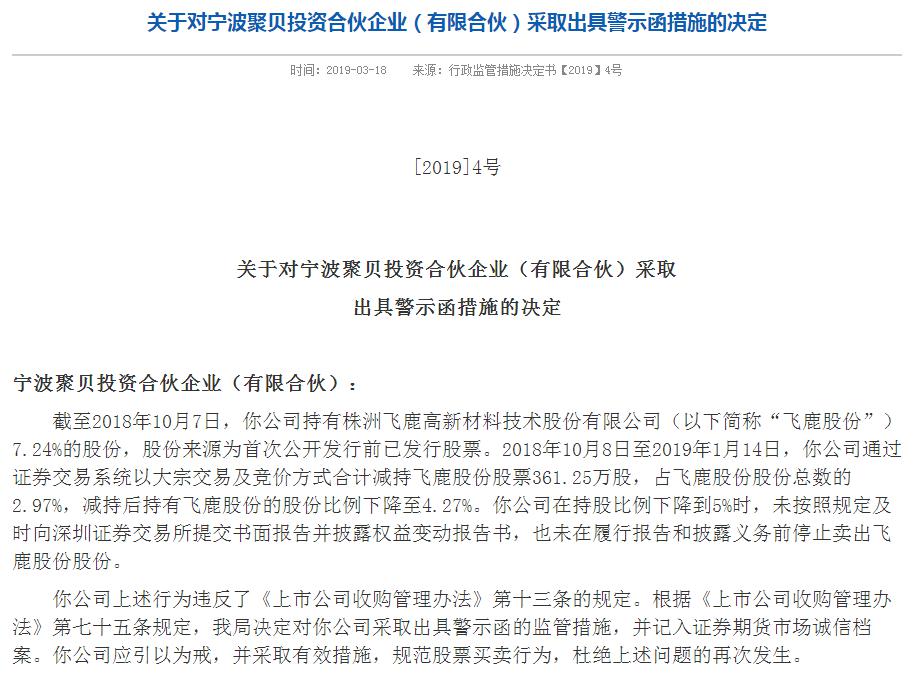

行政监管措施决定书显示,宁波聚贝投资合伙企业(有限合伙)(下称“聚贝投资”)此前持有“飞鹿股份(300665)”约7.24%的股份,股份来源为首次公开发行前已发行股票,锁定期满一年后,于2018年6月解禁,解禁后便开始减持。

但在减持比例下降到5%时,未及时信披。去年10月8日至今年1月14日,聚贝投资以大宗交易及竞价方式,合计减持约2.97%的股份,减持后持有飞鹿股份的比例下降至4.27%。但在此之后,其并未提交书面报告和权益变动报告书,也未在履行信披义务前停止卖出股份,因而被监管层采取出具警示函的监管措施,并记入证券期货市场诚信档案。

值得注意的是,作为原始股东,聚贝投资此后将受更严格的减持限制。根据减持新规,对于虽然不是大股东(即控股股东或持股5%以上的股东),但持有公司首次公开发行前发行的股份,每3个月通过证券交易所集中竞价交易减持的该部分股份总数,不得超过公司股份总数的1%。

聚贝投资是何来历?中基协备案信息显示,聚贝投资为一只以合伙企业形式募集设立的股权投资基金,成立于2015年4月,备案于2016年6月,基金管理人为股权类私募“北京宏儒和愉投资管理有限公司”,该机构目前共有3只合伙型基金正在运作。

被动减持违规

与聚贝投资主动减持不同,另一家私募则是被动减持。

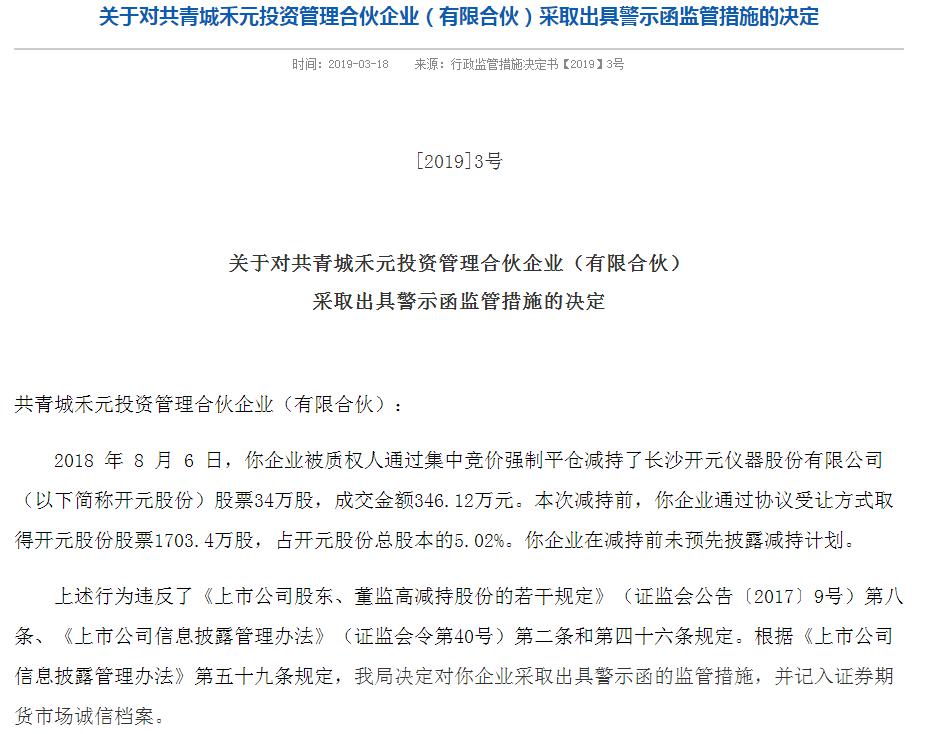

2018年8月6日,共青城禾元投资管理合伙企业(有限合伙)(下称“禾元投资”)被质权人通过集中竞价方式,强制平仓减持了“开元股份(300338)”0.1001%的股份,成交金额为346.12万元。减持前持股5.02%的禾元投资,因未在首次卖出的15个交易日前,预先披露减持计划,而被湖南证监局采取出具警示函的行政监管措施。

此外,今年1月14日,禾元投资已因此事被深交所给予通报批评的纪律处分。

那么,禾元投资为何遭强平?根据开元股份于2018年8月7日发布的股东减持公告,禾元投资所持有的开元股份股票,在银河证券作为担保品进行了融资担保,而基于去年8月3日开元股份的收盘价(10.4元),融资担保比例已经低于银河证券规定的160%,因此银河证券于当年8月6日通过集中竞价交易的方式强制减持了禾元投资持有的34万股开元股份股票以提升融资担保比例,致使禾元投资被动减持。

其实,禾元投资初始进入开元股份时,引起市场较多关注,这与粤民投有关。根据开元股份2017年9月21日的公告,禾元投资、昌都市高腾企管公司以21.47元/股的受让价格,分别受让了开元股份5.02%的股份,交易金额分别约3.66亿元。而高腾企管是最大的地方民营投资平台——广东民营投资股份有限公司(粤民投)的子公司,市场对于粤民投首次二级市场举牌一事颇多关注。

从股价上看,禾元投资入股时受让价为21.47元,遭强平时开元股份股价为10.4元,而截至2019年3月19日收盘,开元股份收于10.23元。

值得注意的是,禾元投资为一只证券投资基金,成立于2017年9月13日,备案于同年10月。基金管理人为证券类私募深圳前海囯硕基金管理有限公司,为中基协的观察会员,目前共发行4只产品,其中3只契约型基金均已提前清算,仅余合伙型基金禾元投资还在运作。

一般情况下,私募证券投资基金以契约型为主,私募股权基金和创业投资基金以合伙型为主。虽然较为少见,但合伙型证券投资基金并不违规。“证券类私募基金不禁止使用有限合伙企业模式。”恒丰泰石董事总经理韩玮向《国际金融报》记者解释道,“由于有限合伙形式存在50人限制和税务成本高等问题,所以(证券类私募)一般不采用。”

合规意识有待加强

据精进汇统计,2018年,全国共有13个地方证监局对辖区内76家私募机构(含基金销售机构)作出处罚决定,处罚原因主要集中在:违规公开募集、未履行投资者适当性管理程序、未按要求进行信息披露、未妥善保存档案资料、未建立完善的内部控制制度、私募基金投资运作不规范等。

而相应的处罚措施主要有:责令整改并限期提交整改报告、出具警示函并记入诚信档案、监管谈话、警告与罚款等。

这些违规行为是否严重?一位私募从业人士向《国际金融报》记者表示,“行政监管措施”不同于“行政处罚”,只要在限期整改完毕,就可以了。

近年来,监管加严趋势明显,因而“合规”与“风控”被认为是私募的“生命线”。“内部控制不完善、产品管理不合规的基金管理人,可能会被要求强制退出。”华南一位私募专业律师向《国际金融报》记者表示,监管加强主要出于行业自身洗牌和防范金融性风险的考虑。淘汰部分不合规的私募机构,能够促进私募市场的良性有序发展。

(国际金融报记者何思)

责任编辑:ysg