世界格局充满不确定性,2018年会是量化投资反转的“大年”吗?

摘要 全球最大对冲基金桥水(Bridgewater)创始人瑞-达利欧(RayDalio)于4月9日发表长篇博文,担心贸易战还不是美中摩擦升级的最终极形式。文章尽显达利欧对当前局势的担忧,即近期的地缘政治事态发展,提升了发生资本战、网络战或真实战争的可能性,理由是地缘政治事件对经济和市场的双重影响已比以往都

全球最大对冲基金桥水(Bridgewater)创始人瑞-达利欧(Ray Dalio)于4月9日发表长篇博文,担心贸易战还不是美中摩擦升级的最终极形式。文章尽显达利欧对当前局势的担忧,即近期的地缘政治事态发展,提升了发生资本战、网络战或真实战争的可能性,理由是地缘政治事件对经济和市场的双重影响已比以往都要强大。 在经过了2017年价值投资的全面胜利伴随着量化投资的寒冬后,2018年的量化投资策略会在今年的市场环境中有什么样的表现呢?本文将为读者从经济的宏观面到量化策略的微观面预测和分析2018年的量化投资策略的表现。刚刚踏入2018年,1月份A股就出现了跟随美国的大跌,市场波动率陡然上升,随后在3月份又爆发了美国为了中国崛起而一手导演的中美贸易战,A股再次大跌。由于黑天鹅频现导致2018年机构资金市场的避险情绪飙升,而在2017年投资大盘蓝筹股获得不错收益的部分机构资金也开始转向低风险的量化对冲策略锁定利润规避风险。2018年一季度价值投资开始出现了上涨乏力的现象,而另一方面量化投资经过了2017年的低谷之后在今年一季度强力反弹,成为一季度表现最佳的投资策略。主要有几点原因:一不论从内部和外部还是经济和政治来看,今年的市场都是充满着不确定性。二、股票市场的风格出现了回归常态的现象,不再是一边倒的“一九行情”。给予这两点来看,量化投资策略有望在2018年“绝地反弹”。

整个投资环境是较2017年有很大的变化。

从宏观来说2018年有三大不确定性

中美贸易战导致不确定性

近日特朗普政府宣布,根据美国对华“301调查”的结论,将对每年高达600亿美元的中国输美产品征收一揽子关税,并在WTO起诉中国,还要推出限制中企在美国投资的措施。这一举动立即引发中国商务部公布对自美进口的部分产品加征关税的报复方案,中国媒体也陷入激烈讨论,许多人认为这是特朗普精心设计的对中国经济的绞杀计划。还有一些专家甚至称中美已经进入了“新冷战”时期。从目前来看贸易战对中国的出口可能有较大的影响。随着局势的发展有可能从贸易战演变为汇率战,甚至货币战,以至全面的经济对抗。从时间周期来看也不排除从短期事件演变成持久战的可能性。而中美两个全世界最大经济体的经济对抗,会对全世界经济来造成巨大的影响乃至伤害,对股市来说这是一只最大的黑天鹅,也是第一个较大的不确定性来源。

2. 地缘政治导致的不确定性

朝鲜方面金正恩刚刚与美国总统特朗普约定5月底见面,转眼在24小时内神秘往返北京与习近平主席握手言欢。而英国由于前俄罗斯间谍被下毒事件,联合西方各国驱赶走上百名俄罗斯驻各国外交官,俄罗斯则试射洲际导弹回应。由于中美俄三大国领导人都具有强势的个性,所以在地缘政治上可能出现较为直接乃至激烈的对抗,各国都在加大军演的力度和频度。导致区域军事风险可能性加大。而由于受到美国等国家制裁,俄罗斯铝业和卢布也突然在4月10日出现暴跌,目前还尚未知道普京会如何应对。这些在中国附近地缘危机也会给股市带来较大的不确定性。

3. 中国经济在强监管条件下的经济增速的不确定性

从2017年开始的强化金融监管和去杠杆化,在2018年进入了新的高度,4月8日,中国银行保险监督管理委员会挂牌。至此,“一委一行两会”的金融监管新格局正式形成。专家和监管人士认为,“一委一行两会”的监管框架,能够有效解决“一行三会”分业监管况下的监管空白、监管套利、监管重叠等问题,是新时代我国金融监管框架改革的重要一步。而这个强监管体系下,融资困难是很多企业所碰到的最大难题。从2017年开始定增被封堵,并购重组审核极其严格,债券发行成本居高不下,民企和上市公司股权和债权融资两难。而渐行渐远的政府信用担保成为融资平台的最后一根稻草。从去年的“50号文”“87号文”到本月“23号文”的正式发布,半年多时间,监管频频出台政策打击违法违规金融活动,确保把政府性债务率控制在合理范围。从而导致地方政府投资意愿的下降。从GDP增速来看,2018年可能并不乐观,经济的三驾马车中出口由于贸易战肯定受影响而降低经济增速,从包头地铁被叫停等事件中可以看到,投资部分由于地方政府融资能力下降和中央的去杠杆政策而大幅缩减,消费在过去几年是最稳定增长的,也可能因为关税所带来的通胀的而受到影响。特别是如果中国对美国的大豆加收关税,有可能因为大豆价格上涨而推高猪肉价格,进而推高通胀。在收入没有同步增长的情况下,导致消费意愿降低。在经济三驾马车都受到影戏的情况下,2018年经济增长的不确定性也在加大。

量化投资就是在不确定的市场寻找确定性

量化投资诞生的目的就是通过科学和统计的手段在不确定的市场中寻找确定性,在海外对冲基金也叫做“避险基金/Hedge Fund”。主要是因为对冲基金可以通过多种金融衍生品的对冲工具来获得跟大盘指数不相关的收益。目前在中国最主流的两个量化策略类别,量化对冲策略(也叫阿尔法策略或者市场中性策略)和量化CTA策略在2017年的表现都不大好,据格上研究中心数据显示,2017年全年阿尔法策略的阳光私募基金平均收益仅为-0.04%,在所有策略中排名倒数第二。主要有两个原因,一方面是2017股票和大宗商品期货市场波动率年处于历史地位。而量化策略往往在市场波动率较高的环境中表现的会比较好。另一方面受政策影响,2017年全年A股市场大盘蓝筹持续一整年的大幅上涨。从概率上来说属于长时间的小概率事件。在A股最近10年的行情中,从未出现过像2017年的这样持续这么久的“一九分化”的行情。所以导致很多量化对冲策略并不适应2017年的行情。然而在2017年表现不好并不是代表着量化策略就失效了,因为量化策略也并不是印钞机,能保证所有的时候都赚钱,在华尔街流传着一个说法,投资交易的“圣杯”是不存在的,所谓“圣杯”就是一种在任何环境下都赚钱的策略。

进入2018年以来,阿尔法策略的产品相比去年开始有所表现。关于量化投资的有效性,笔者套用巴菲特的话总结为三条原则,第一,量化投资长期是有效的。第二,量化投资未必每年都有效的。第三条:第二条是第一条的保证;

2018年一季度市场各个策略的表现

2018年初始,股票市场经历了两轮“过山车”行情,1月份漂亮的“11连阳”之后,短短的半个月内各大指数涨幅全部回吐。3月末对贸易战的担忧又导致市场一波大跌。在2018年一季度上证指数下跌了4.18%,上证50下跌了4.83%,沪深300指数下跌了3.28%。我们发现一个特征,进入2018年以来A个股市场的波动率出现了明显的上升。其次2018年表现最好的指数是竟然是创业板指数,创业板指数一季度逆势大涨了8.43%。说明市场的风格出现了转化。这两个标志性的事件预测了2018年量化投资可能将会有不错的表现。

为什么这么说呢,第一,如果市场波动越大、股票价格波动越大,反映人的短期盲目、频繁交易、非理性的机会越多,量化策略抓短期的能力得以体现。如果风格从大盘股、白马股转向中小创,它的波动就会比较大,它所反映的非理性机会就比较大,量化就可以发挥它的准确、系统获得收益。其次,商品期货的波动率越大,对于趋势跟踪类的量化CTA策略就越好。第二,如果中小创的上涨空间大的话,说明涨的股票较为分散,比较容易通过概率捕捉到上涨的股票。对量化而言这样的结构行情更能够发挥量化选股的优势。

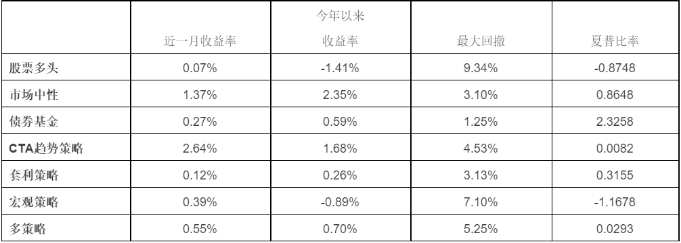

我们再从结构上来看,这是某大型FOF机构统计的2018年第一季度各类型策略的平均表现。

可以看到收益最高的策略是市场中性策略,一季度的平均收益达到了2.35%,年化达到9.4%左右的收益率,远超过股票多头-1.4%的收益。其次CTA策略表现也较好,达到了1.68%,也是因为大宗商品市场出现了较为剧烈的波动。根据朝阳永续的数据,2018年1月份,对冲策略基金-市场中性策略组前十产品收益在5.12%~16.37%之间,2月份,对冲策略基金-市场中性策略组前十产品收益率在1.09%~5.95%之间。从机构资金的情绪来看,大家也从乐观的认为牛市会持续的预期转到的避险的保守心态,希望能守住在2017年获得的收益,所以笔者看到很多聪明的机构资金正在从2017年获利丰厚的价值投资的股票中撤出,转投债券或者市场中性策略及量化CTA策略中。

总结下来,2018年中国股市面对三大不确定性,贸易战升级和演变的不确定性,地缘政治的不确定性和GDP增速的不确定性,这些因素导致2018年市场出现了有利于量化投资的两个迹象,一是市场波动率明显增加。二是股市风格切换,大盘蓝筹股的风光不再。这两个因素将导致量化对冲策略有望在2018出现“绝地反击”,给投资者带来良好的回报。