美国加息已来,你的钱包准备好了吗?

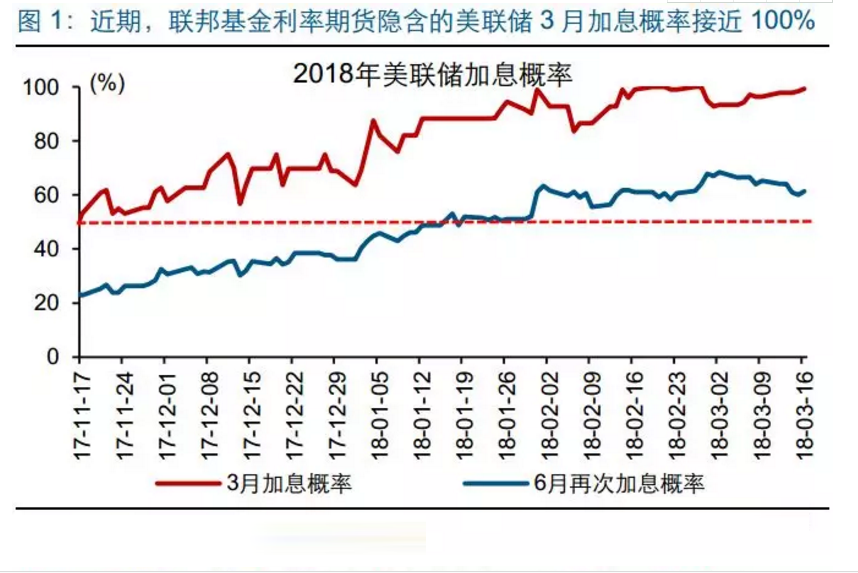

摘要 北京时间周四(3月22日)凌晨02:00,美联储公布3月利率决议,新任主席鲍威尔宣布加息25个基点至1.50%-1.75%区间!此前,市场普遍预计美联储25个基点,将联邦基金利率推升到1.50%至1.75%区间,而且对美联储年内加息4次的预期也正在升温。来源:公开资料至于国内的观点,多数国内分析师对

北京时间周四(3月22日)凌晨02:00,美联储公布3月利率决议,新任主席鲍威尔宣布加息25个基点至1.50%-1.75%区间!

此前,市场普遍预计美联储25个基点,将联邦基金利率推升到1.50%至1.75%区间,而且对美联储年内加息4次的预期也正在升温。

来源:公开资料

至于国内的观点,多数国内分析师对于“中国是否会跟随加息”众说纷纭,但总之可以合成一句话:顺应全球货币政策正常化大势是一个更好的选择。至于做法,看情况而定了。

为何美国“三番两次”喊加息?

“三番两次”喊加息,雷声大雨点小,就是加息的巧妙之处。美联储的目的就是要让市场在加息前充分消化加息所带来的冲击。但显然,由于加息事关重大,影响着各主要国家的利率走势,因此尽管每次都喊狼来了,但每次都会市场一震。但是,这次是真的!

从2016年特朗普当选至今,竞选承诺的税改方案正式获得通过,扩大基建、增加就业以及缩表等政策也纷至沓来。现在的美国基本已进入“强复苏+宽财政+紧货币”的大环境。

中国央行加息看什么?M2、货币政策、城乡居民收入等等。那美国呢?主要是CPI、失业率和非农就业。与特朗普的政策一一对应。

当经济反弹、通胀预期加强时,也就是CPI稳步上行、失业率持续下滑和非农就业增加的情况下,为了缓解通胀压力,防止经济过热,美联储会选择加息。

公开数据显示:

2009年10月份以来,美国失业率持续下滑。截止2018年2月份,失业率已经降至4.1%,为最近18年来最低水平;

美国的新增非农就业人数数据在最近几个月也是强劲反弹。2018年2月份新增非农就业人数为313万人,为最近三年多来最高值;

美国的通胀水平已经接近2%的目标瞄附近;

2018年2月份美国的CPI为2.2%、核心CPI为1.8%;

当前美联储的基准利率为1.5%,仍处于超低水平,而2008年金融危机前美联储的基准利率为4%左右;

以上数据均满足加息条件,无疑,新上任的鲍威尔的第一把火——加息,毫无悬念的被点燃了。

中国央行该怎么办?

面对美联储的压力,中国央行是随行就市还是按兵不动?排排君认为,出于维持中美利差和稳定汇率的考虑,央行大概率依然会跟随加息。

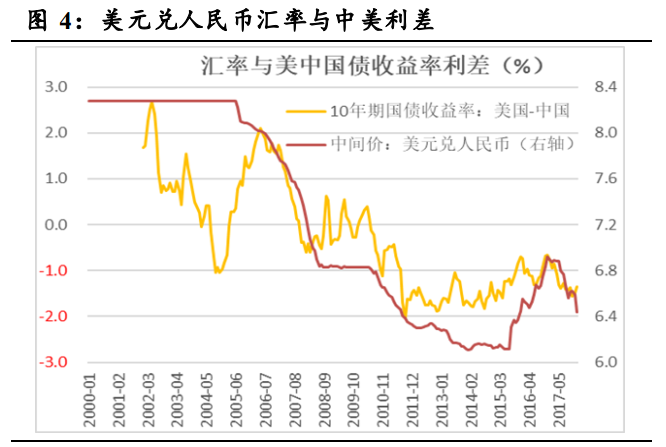

中美利差,指的是中美10年期国债收益率的差值。为什么选择10年期国债?因为10年期国债走势最能够代表未来的宏观经济的趋势,被市场称赞为中长期无风险利率,是研判各项宏观经济指标的重要基础之一。下图可以看出,中美10年期国债收益率利差与美元兑人民币汇率有着较高的相关性。

来源:公开资料

根据经济学原理,在资本自由流动的情况下,当美联储加息后,会带动美债收益率走高,如果中国不变,则会使得中美利差缩小,投资人民币计价资产的资金也会变少,最终使得人民币升值预期降低。

目前中美10年期国债利差已经高达160基点左右,美联储加息,如果央行按兵不动的话,至少不会有更多的资本流出压力。

但问题是,当前经济存在着下行压力以及国内货币政策的调整,可能导致国内外利差进一步收窄,反而会带来汇率再度贬值的压力,换句话说,央行跟随美国加息,实际上就是防止资金外流,当然有助于对抗人民币贬值了。

显然,汇率的波动并不是高层想看到的。

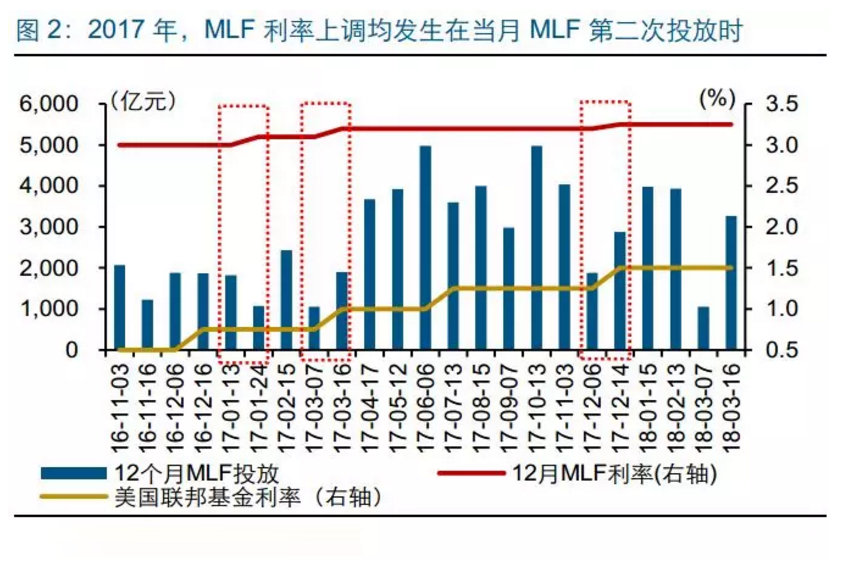

那怎么办呢?按兵不动在未来可能会有贬值风险,跟随加息又可能加剧资金面紧张。于是从近几年开始,央行从以前的直接上调存贷款基准利率,到现在的“结构性加息”,即央行通过调整MLF中标利率和常备借贷便利(SLF)的利率等形式来进行变相加息。

历史上看,在美联储宣布加息后,中国央行跟进两次,都是以公开市场操作为主——调升逆回购和MLF操作利率。时间点在2017年3月和12月,与美联储加息的时机重合。

来源:公开资料

那上调MLF、逆回购、SLF利率这种的“变相加息”与普通的调整基准利率(存贷款利率)有啥不同呢?

前者:直接上调基准利率,意味着商业银行只能以这个为基准上下浮动一定的比例确定给企业、居民的存款和贷款利率。因此基准利率的上调会快速传递到企业、居民的资金成本中。

后者:假如上调的是MLF、逆回购、SLF利率,商业银行向央行借钱成本提高,从而导致银行迫于资金成本提高不得不抬高对居民、企业的存款或贷款利率。

可见,央行上调上述两种利率最终都能抬高整个社会的借钱成本,这些年MLF、逆回购、SLF利率影响越来越大,甚至不亚于基准利率。

事实上,央行上调的MLF、逆回购、SLF利率实际上和美国基准利率是一样的,美国的基准利率指的就是央行-商业银行之间的利率。只不过美联储加息的幅度是25个基点,中国“加息”的幅度是5个基点,力度比美国弱一点。

你准备好了吗?

理论上讲,国内的货币政策与美国是八竿子打不着的。但现在不一样了,国力的强大加上人民币国际化步伐从未停止,国内外联动性越来越强。国外市场的变动对国内的影响越来越比想象中要大。

股市

历年的数据来看,美国加息其实对A股影响并不大,但影响比较大的是货币供应,因为股市是资金市。A股很大程度上是通过港股这个通道来感触国外市场的,因此只要港股稳定,A股基本进水不犯河水。

但总体来说,加息显然对股市是利空的。像提高MLF和SLF利率、SHIBOR上涨这种“变相加息”,说明短期、高流动性资金性资金越来越少,或者是越来越“贵”,总的来说,流入股市的资金同样会收紧。

楼市

对于刚需来说,加息无疑会增加其购房成本。住房抵押贷款利率是浮动利率,加息会增加已购房者的每月房贷还款额。对炒房客来说,加息不但会增加融资成本,在目前严控下,很多流向楼市投机的资金来源都被截断,总体上,加息会进一步打压消费者心理预期。

对于房企来说,加息在短期内影响并不大,因为它们的融资渠道有很多,但对于那些小房企来说,影响就很明显了。因为它们本身就急于回笼资金,加息后,建好的房子套着大量资金,贷款渠道又少,利息还在增加。

整体而言,房地产作为资金密集型产业,资金是房地产得以发展的关键,而随着国家不断出台的金融紧缩政策,加息不仅提高了房企的融资成本,还会客观带动了房企信托开拓新的金融创新工具。

但咱们也别过度解读加息,因为加息的影响是缓慢的,如果我们想跟上节奏,光靠抬高存款利息肯定没用,我们不妨可以关注一下债市。

央行加息会引导国债收益率向上,同时,国债的收益上涨又会影响市场其他债券的利率调整,十年期国债收益率是整个金融市场的标杆,其收益率上升,意味着绝大多数资产的收益率都将同步上升,这样一来,你同样能搭上美国加息的顺风车了。