新玩法!用炒股方法做定投是怎样一种体验?

摘要 说到定投,其最大的优势在于:无需择时,定期定额,傻瓜式理财。之前排排君讲的都是普通的定投,也就是传统的定期定额投资,中间不考虑市场行情变化的因素,但这会对投资者获取收益会形成一定的限制。但是,如果我们把简单的问题“复杂”化,诞生出定投plus版,根据不同的市场环境,引入择时指标,采取定期不定额的投资

说到定投,其最大的优势在于:无需择时,定期定额,傻瓜式理财。之前排排君讲的都是普通的定投,也就是传统的定期定额投资,中间不考虑市场行情变化的因素,但这会对投资者获取收益会形成一定的限制。但是,如果我们把简单的问题“复杂”化,诞生出定投plus版,根据不同的市场环境,引入择时指标,采取定期不定额的投资方式,是否能赚取更多收益呢?

趋势策略定投

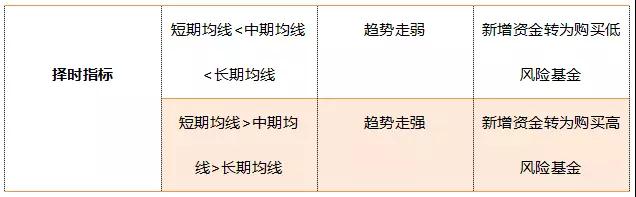

趋势定投具体是指根据在扣款前1交易日(T-1日)时或上一扣款日到最新扣款日之间这段时间内,投资者所选取的参照指数的多条均线(一般为三条均线)相互之间的关系来判断市场的趋势,进而来确定当期具体定投金额与当期所定投的基金。

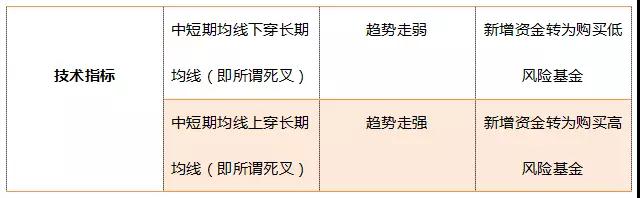

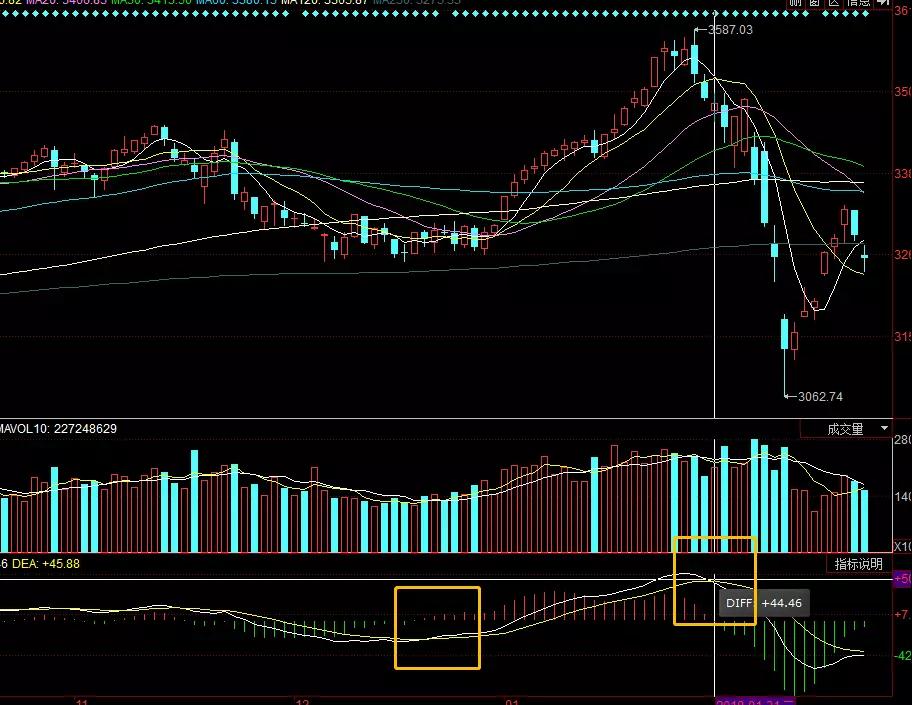

以上这些均线都指的是定投指数的均线,就像咱们看个股的MACD金叉和死叉。这里也简单科普一下。

MACD指标由两条曲线和一组红绿柱线组成。两条曲线中波动变化大的是DIFF线,通常为白线或红线,相对平稳的是DEA线(MACD线),通常为黄线。当DIFF线上穿DEA线时,这种技术形态叫做MACD金叉,通常为买入信号。反之,则是卖出信号。

均线偏离策略定投

均线偏离策略是指就是根据基准指数和均线的偏离度,判断市场强度,调整每期扣款金额的方法。也就是说,均线就像股票的价值,而股价围绕着这个“价值”上下波动,并中长期将回归均线。当股价高于均线时,说明估值过高,需要减少定投金额;当股价低于均线时,说明估值过低,需要减少定投金额。

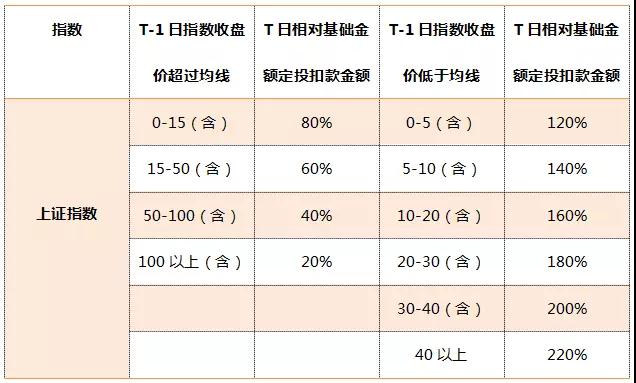

均线偏离策略定投需要提到的一点就是级差。级差,即每一个扣款档位变动的比例,常见的有10%、20%、30%三档。你也可以把级差简单理解为,依据长期均线和指数当下点位的差距,来衡量股市当前表现的一种指标。当股市相对位置较高的时候,减少每期定投的扣款,在股市相对位置较低时,增加扣款。一般来说,扣款率的上下限分别是60%~220%,但不同基金公司也有所差异。

以上证指数和250日均线为例,级差20%为例,级差越大,加大投入和减少投入的金额也越大。

T日定投扣款金额多少,取决于扣款前一日(T-1日)指数收盘价和均线的比较。当上证指数点位高于均线点位时,按照对应的档位和级差自动减少扣款金额,越涨买的越少;反之自动增加扣款金额,越跌买的越多。

比如:当T-1日指数收盘价低于均线35%时,T日相对基础金额的定投扣款金额为200%,如果基础金额为1000元,则扣款1000*200%=2000元。

基本面估值策略定投

基本面估值是基于市盈率的,主要根据每期市场市盈率水平的高低,判断当前行情是否处于合理估值水平,在市场高估时,降低投资,在市场低估时,增加投资。其原理其实和前两者是一样的,只是目的一样,而手段不一样罢了。

例如以指数估值作为定投开始和退出时点,以沪深300指数为例,每月第三个交易日作为是否触发定投买入或者卖出的判断日,下一个交易日扣款或者赎回。具体规则是这样的:

买入:PE<过去四年平均PE,买入1份;PE<过去四年平均PE的80%,买入2份;

卖出:PE>过去四年平均PE的120%,卖出50%的份额;PE>过去四年平均PE的150%,卖出全部的份额。

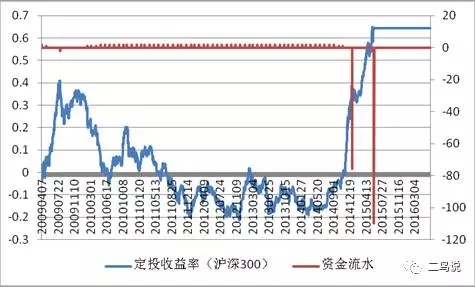

如果用该策略模拟收益的话,那么2009年4月至2016年3月七年时间定投收益率曲线:

根据该策略,定投84个月,共扣款次数61次,赎回次数3次,收益率64.88%,平均每年为8.99%。

当然,如果要简单的也有,只要以某一个点的PE值为基准即可。比如当期扣款率根据扣款前一交易日(T-1日)的指数收盘市盈率计算。沪深300指数的15倍市盈率为基准点,当市盈率大于15倍就减少买入,当市盈率小于15倍就增加买入。

移动平均成本策略定投

定投的盈利方式之一在于,当定投单位平均成本<退出时的基金单位净值时,定投就可以获利。因此,我们只要和均线偏离策略定投一样,抓住成本这个“牛鼻子”,能很好的把握定投金额。

具体公式为:偏离度=(基金净值—平均成本)/ 平均成本。其中偏离度可以看做是没有扣除费用的“定投收益率”。

咱们可以根据扣款前一交易日(T-1日)的基金净值和平均成本的差距(偏离度)来确定每期定投金额。基金净值低于平均成本时,增加定投金额;基金净值高于平均成本,减少定投金额,从而使平均成本在市场下跌时较快下降,在市场上升时较慢上升。

总结

无论是哪种策略的定投模式,其原理都是采用定期不定额的方式来增强收益,就像之前排排君说的债券策略和增强型指数基金一样。我们主观上无法完全克服贪婪和恐惧,因此,利用炒股的方法来“对冲”一些定投的风险,同时还增强收益,这也不失为一个好方法。