星石投资刘可:美股暴跌,成因几何及未来未来应对?

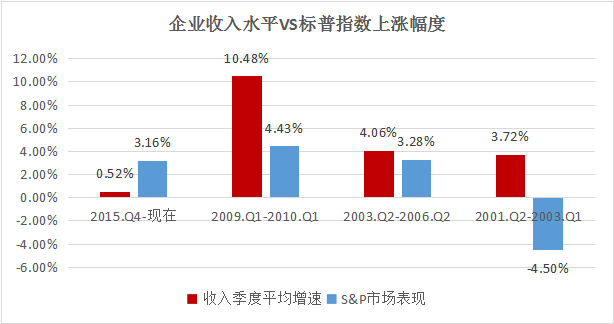

摘要 1、企业盈利水平增速难以支撑美股高估值受益于宏观经济边际改善,2016年以来美国企业的盈利正在恢复增长。从历史经验来看,美国有多次加息周期与经济景气周期重合的情况。但历次加息周期中,美国企业的平均收入增速在4%左右。本次2015年至今sa美国企业平均收入增速不到0.52%,而标准普尔500已上涨了3

1、企业盈利水平增速难以支撑美股高估值

受益于宏观经济边际改善,2016年以来美国企业的盈利正在恢复增长。从历史经验来看,美国有多次加息周期与经济景气周期重合的情况。但历次加息周期中,美国企业的平均收入增速在4%左右。本次2015年至今sa美国企业平均收入增速不到0.52%,而标准普尔500已上涨了3.16%,经过两天暴跌后,标准普尔500的EPS刚回到2014年水平。

数据来源:WIND

2 被动交易是本轮暴跌的最重要原因

明斯基认为,长期的市场稳定会鼓励投资者承担更多风险,而过多风险势必会带来不稳定。2010年至今,美股经历了连续8年没有发生过5%以上回撤的大牛市,极低的波动率导致市场通过做空盈利。同时市场情绪上,此前两项重大利好(减税和基建)已在市场上充分兑现。

投资者结构上,美国被动投资者占比持续上升,在过去两年中,被动头寸稳定且迅速增长,每年平均增加约500亿美元,同时美国还有超过20-25%的被动交易。杠杆资金对市场波动极度敏感,被动交易的策略势必会助涨助跌,放大波动,波动较大又会吸引做空投资者的参与。各方资金都成为恐慌性踩踏的重要推手。

3、美国经济目前仍处于短周期复苏中,美联储利率政策存在转向可能性

美国经济目前处于短周期复苏中,一月非农就业数据超预期,美国1月非农就业人口新增20万人,高于预期的18万人,失业率4.1%,维持17年来的历史低位。更为重要的是,美国1月平均每小时工资同比2.9%,高于市场预期0.3个百分点,连续3个月出现回升,创2009年以来最大增幅,预计美国薪资增长在未来将逐渐传导至物价。

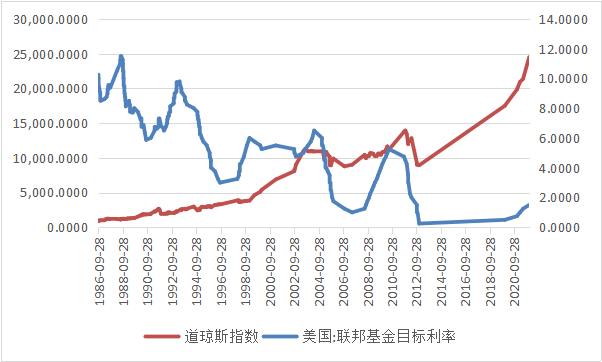

美联储一月议息会议虽按兵不动,将目标联邦利率维持在1.25-1.5%区间,但是考虑到目前美国市场的大幅波动,不排除美联储货币转向的可能性.

从历史的角度,美国历次股市崩盘,都是利率均在3.5%以上,考虑到美国目前仍处低利率水平,我们认为本轮暴跌是估值修复和去杠杆的过程。

数据来源:WIND

风险提示:本报告所载信息和资料来源于公开渠道的,本公司对其真实性、准确性、充足性、完整性及其使用的适当性等不作任何担保。在任何情况下,本报告中的信息、观点等均不构成对任何人的投资建议,也不作为任何法律文件。本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。