【私募学院第14课】私募大佬的那些投资信仰之价值投资篇

摘要 如果人没有梦想,那和咸鱼有什么区别;如果投资没有信仰,那和赌博有什么区别。资本市场的各类投资者浩如烟海,各种投资秘笈也多如牛毛,但是,股市的“二八定律”依然没有改变。那么,价值投资到底是什么?为什么跟随者如此之多但执行者少之又少?当然,赚钱那20%的人或许是来无影去无踪的资本大佬,但其中更多的是那些

如果人没有梦想,那和咸鱼有什么区别;如果投资没有信仰,那和赌博有什么区别。

资本市场的各类投资者浩如烟海,各种投资秘笈也多如牛毛,但是,股市的“二八定律”依然没有改变。那么,价值投资到底是什么?为什么跟随者如此之多但执行者少之又少?

当然,赚钱那20%的人或许是来无影去无踪的资本大佬,但其中更多的是那些坚守投资信条的人。他们不一定在大涨后躺着数钱,但却一定能笑到最后。

价值投资——透过现象看本质

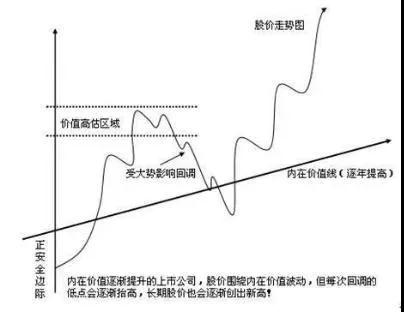

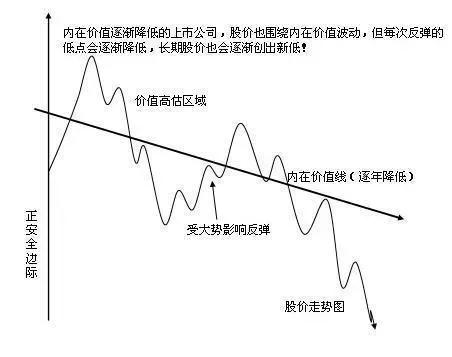

巴菲特的精神导师格雷厄姆曾经对价值投资这样定义过:股票价格围绕“内在价值”上下波动,长期来看有向“内在价值”回归的趋势。这与咱们读书时学的马克思的价格理论一样,商品的价格始终会在商品价值附近波动。

在投资领域,市值几乎可以认定为一家上市公司价值的计量器,也就是私募大佬们经常说的EV(企业价值:Enterprise Value),这也是价值投资最重要的指标之一。而股价则是EV最直接的体现,排排君可以用两张图来说明:

来源:网络

“价值投资需要长期坚持,如果你不愿意持有一只股票10年,那么你连10分钟都不要持有。”

"If you aren't willing to own a stock for 10 years, don't even think about owning it for 10 minutes."

—— Warren Buffett

说起价值投资,人们第一个就会想起投资大师巴菲特。没错!有无数人都希望搭上他的价值投资的快车。巴菲特所掌控的伯克希尔,在过去的36年中,录得了年化近20%的回报,同期标普500的年化收益只有8.5%。用他的话说,价值投资最重要的一点就是:

投资法则一:永远不要赔钱;

投资法则二:永远不要忘记法则一。

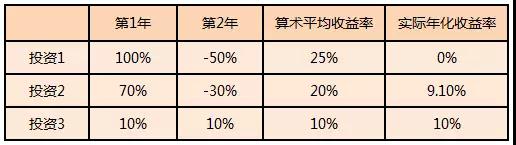

所有做投资的人都很清楚:投资最重要的是要保本,然后再去挣钱。为什么说保本是非常重要,因为一旦亏损,可能几年的努力都是一场空:

假设第一年收益率为k1,第二年收益率为k2,那么根据公式:

[(1+k1)×(1-k2)]^1/2-1

投资1的情形来看:第一年翻了倍,但第二年直接减半,平均年收益率还挺不错,有25%。但是实际上年收益率为零,因为到头来你什么也没有挣到。

但是保本并不是绝对不亏损,而是允许暂时亏损。就像巴菲特08年金融危机时买了高盛的股票,但此后股市还跌了20%多,当时很多人认为巴菲特错了。但是到现在来看,巴菲特的决定不愧是英明之举。

再说另一点,长期投资价值。一只股票值10块,现在排排君买进时是8块,后来跌到了6块,排排君亏损了40%。但这并不代表什么,就像巴菲特40岁的时候拥有5000万美元的资产,低于当时很多同龄投资家,但现在却成为屈指可数的大富豪,原因在于其能长期维持20%的复合增长率。如果排排君持有的这只股票,长期具有投资价值,那短期的“亏损”又何妨呢?

投资是需要耐心的。很多人投资股票,或者向别人咨询股票,总想着马上涨,甚至暴富,但却往往不敌预期;如果你长期坚持价值投资信仰,投资价值公司,哪怕年化回报率不高,长期下来依然收益可观。既然道理都知道,为什么很多人不去做呢?

说起来容易,做起来难

价值投资者最大的挑战是要有强大的心理承压能力,来承受短暂的“亏损”,用专业的话说就是周期性跟踪误差。例如,美国价值股在2013年到2015年间与大盘的跟踪误差逐渐加大,但如果将时间拉长至1995-2017年的话,可以看出,价值股的收益已经将大盘远远甩在了后面。

来源:新全球配置 彭博

因为在几十年的长期持股过程中,大盘涨得好的时候,你没有大盘涨得多;大盘跌的时候,你比大盘跌得多的情况很常见,很多人并不是说他们没有毅力坚守价值投资信仰,而是短期内无法承受较大的跟踪误差,对价值投资失去信心,最后不得已割肉离场,最终以投资失败告终。

所以,想要做到价值投资,除了拥有足够好的投资心态和承压能力外,长寿也是必要条件。

价值投资的误区有哪些?

1、价值投资的时间越长越好。很多人印象中的巴菲特就是买入伟大的企业,并长期持有。但其实,巴菲特很注重资产的动态平衡,他从60年代开始至08年差不多投了200多家公司,但持有超过3年的只有22家。持续经营、企业价值、行业门槛等等都是需要经常评估的,不满足条件的自然要卖出,比如巴菲特在07年卖出中石油就是一个好的案例(一是行业的基本面发生了变化,二是估值太贵)。价值投资最大的陷阱在于:坚守了那些不该坚守的!

2、价值投资无需择时。价值投资教导我们,投资者要把重点放在基本面研究上,不要受短期因素变动的影响。以对冲基金为例,对冲基金的收益主要是由绝对收益和相对收益构成,相对收益是你承担系统性风险而获得的收益,而绝对收益却依然需要择时。但这种择时,“择”的是宏观趋势,并不是短期买点和卖点。因此,价值投资要想获得比别人更多的绝对收益,择时的思维很重要。巴菲特一直认为自己的成功离不开美国这个不断向上的宏观环境,如果要这么说的话,至少国内投资者应该比巴菲特多3倍的信心,因为中国的GDP年增速是美国的3倍以上!