巴菲特股东信看点:你为啥跑不赢指数?

摘要 导读:万众瞩目的巴菲特股东信终于在周末对外发布,每一次的股东信中都能看到巴菲特和芒格两位老人巨大的智慧。这些智慧为什么有价值是因为,这是老人的智慧。他们经历了1929年的大萧条,二战,70年代的布雷顿森林体系脱钩,80年代婴儿潮,90年代网络股泡沫,以及2008年金融危机。美国过去100年的10次大

导读:万众瞩目的巴菲特股东信终于在周末对外发布,每一次的股东信中都能看到巴菲特和芒格两位老人巨大的智慧。这些智慧为什么有价值是因为,这是老人的智慧。他们经历了1929年的大萧条,二战,70年代的布雷顿森林体系脱钩,80年代婴儿潮,90年代网络股泡沫,以及2008年金融危机。美国过去100年的10次大牛熊转换几乎都遇到过。在经历了这一切之后给出的智慧,才是最有价值的(而非一个30岁就成功的人,给出的智慧)。另一个则是,这些大智慧都很朴素。往往最朴素的话中透露着最有价值的信息。我整理了几条觉得价值最大的内容和大家分享:

买入的是公司业务本身,而非筹码

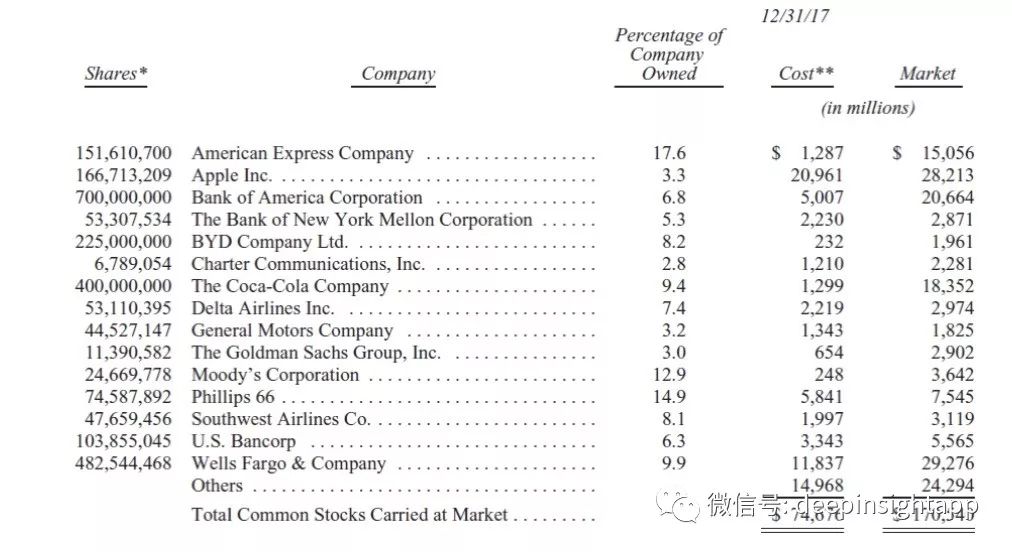

上面这张图是伯克希尔哈撒韦持仓最大的15个公司,里面把卡夫亨氏剔除了,因为那个变成了控股的公司类型,不再单一放到投资组合的维度看。巴菲特和芒格买入这些公司完全基于他们的价值。他们不是买入一个代码,不会基于K线图,分析师目标价,以及媒体的观点来做买卖。格雷厄姆有一句名言:短期市场是投票器;长期市场是称重器。巴菲特和芒格买入一个公司,完全基于这个公司的盈利(retained earning)。有时候他们也会犯错,但大部分时候这些公司带来不错的回报。伯克希尔也通过投资的公司分红,把这些钱再投入到好的公司去,让复利来奔跑。

从历史上看,伯克希尔哈撒韦的股价有四次出现了巨大的调整。分别是1973年3月到1975年1月,股价调整了59.1%(这次调整是漂亮50泡沫破灭,美联储流动性收紧引起的)。1987年10月2日到10月27日的黑色星期一股灾,股价调整了37.1%。1998年6月到2000年3月的网络股泡沫破灭,股价调整了48.9%。每一次股价大跌时,大家都认为这次不一样,但之后伯克希尔哈撒韦的股价都创了新高。同样,即使强大如伯克希尔哈撒韦的股价都能出现那么大的调整,巴菲特建议投资绝对不能加杠杆,因为杠杆(我理解是高成功杠杆)会把你杀死。

未来53年伯克希尔哈撒韦的股价一定也会经历严重的暴跌,没有人知道什么时候会发生,但是每一次大跌时都要冷静。如果你在六神无主的时候,就听听Kipling的那首《IF》:

如果你能其他人失去理智时保持冷静

如果你能在其他人无法等待时保持耐心

如果你能用头脑做决策而非情绪

如果你能在所有人都怀疑你时保持自信

那么你就是地球,就是万物的一切

大部分人无法战胜指数

我们曾经单独讨论过巴菲特和对冲基金FOF的十年赌约,这一次股东信中巴菲特也重点说了一下。2007年12月19日,巴菲特和对冲基金Protege Partners做了一个10年,100万美元的赌约(具体细节可以在Long Bet上查到)。

这个时候正在金融危机刚开始的时候,没有人能预测到未来会怎么样。所以两者的对赌都是基于其本身对于市场的认知。巴菲特认为指数是很难战胜的,不要说双重收费的FOF,扣掉费率后根本无法战胜指数。而Protege Partners认为,这个市场上有一批最优秀的对冲基金,他们是有超额收益的,通过选取最优秀的资产管理人,是能够战胜指数的。于是巴菲特这边出战的是标普500指数,Protege Partners选了5个FOF,覆盖了超过200个对冲基金。

很有意思的是,2008年每一个FOF都战胜了指数,巴菲特的开局并不好。金融危机中标普下跌了37%,但是表现最好的FOF才下跌了16.5%。但是从2008年之后,这一批FOF作为一个群体,没有在任何年份跑赢过标普指数。最终的结果是,标普从2008到2017年的年化收益率8.5%,而表现最好的FOF年化收益率6.5%,表现最差的FOF年化收益率0.3%,也导致后者提前一年清盘了。

巴菲特的建议就是,正确承担风险!那些“无风险”的东西,可能风险是最大的。比如2012年无风险的1%利率债券,其实连通胀都跑不赢。长期还是要正确承担风险。标普500表现很好,就是一直在承担市场的风险。这个风险包含了向上和向下的风险。

投资中大道至简,那些FOF覆盖的对冲基金,一定会有复杂的模型,投资策略。但他们最终无法跑赢平庸的指数。所以如果每年能持续战胜看似平庸的指数,那长期就很牛了。

投资就是赌国运

这句话巴菲特没说,不过在每年巴菲特的年报最开始那页就说得很清楚。巴菲特股东信的第一页,永远都是伯克希尔哈撒韦的历年投资回报率。从1965到2017年,以账面持有市值计算,巴菲特的年化回报率为20.9%。同期,标普500的年化收益率是9.9%。

许多人只关注巴菲特的这个年化回报率,忽视了一个更重要的因素。就是在这个超级长周期中,标普500其实是一个大牛市。全球很难找到一个50年时间维度,每年的年化回报率达到9.9%的资产。也就是说,其实我没有把钱交给巴菲特,只要这50年中我买了标普的,这个回报率其实也很惊人,达到了155倍。所以巴菲特在经历了很多事情后,一直保持长期乐观,国运会在我们的身后支持我们。

是的,没有一个股神来自一个长期熊市的市场,投资的先决条件还是运气,这个运气就是国运!

以上是对于此次巴菲特股东信的三个重要点感谢,希望对大家有帮助。