借转型东风 私募母基金拉拢府引导基金做LP

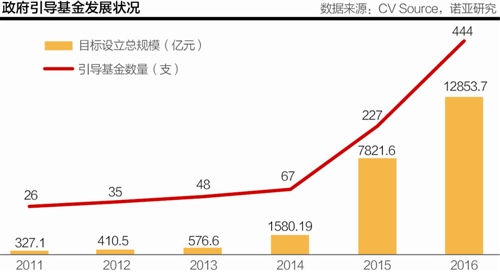

摘要 各地政府积极扶持新兴产业发展,推动经济结构转型,意外带火了政府引导基金。根据投中研究院《2016年政府引导基金专题研究报告》中的数据显示,截至2016年底,国内共成立901只政府引导基金(通常以母基金形式运作),总规模达23960.6亿元,在设立数量和披露的总目标规模上,超过2013-2015年全国

各地政府积极扶持新兴产业发展,推动经济结构转型,意外带火了政府引导基金。

根据投中研究院《2016年政府引导基金专题研究报告》中的数据显示,截至2016年底,国内共成立901只政府引导基金(通常以母基金形式运作),总规模达23960.6亿元 ,在设立数量和披露的总目标规模上,超过2013-2015年全国引导基金的总和。这让市场化运作的私募股权母基金感受到募资压力。

多位私募股权母基金负责人向21世纪经济报道记者透露,高净值个人和企业对政府引导基金的让利措施、产业扶持政策相当青睐。部分私募股权母基金因此转变募资策略,尝试吸引政府引导基金作为母基金LP参与投资。

这种新型合作机制能否缓解二者募资的竞争关系,仍是未知数。

由于政府引导基金与市场化私募股权母基金的诉求不一,前者更重视扶持当地新兴战略产业的发展,后者则聚焦更高的股权投资回报,彼此要形成LP-GP关系,还有相当长的路要走。

募资竞争“暗战”

多位股权投资业内人士透露,一些地方引导基金在利益分配环节会做出一些让步,比如部分政府引导基金在向社会募资时约定,财政出资部分将在项目投资三年后,按照约定价格实现退出,剩余投资收益将转让给其他基金出资人。此外,部分地方引导基金还说服地方政府给予出资人(LP)一定幅度的税收优惠。

但政府引导基金在提供让利与税优的同时,也对子基金设定了特殊约定。比如要求子基金必须拿出一定比例的资金投向当地企业,目前比较常见的操作惯例是,政府引导基金和子基金需按照1 2的出资比例投向当地企业;另外,政府引导基金会要求子基金投资当地新兴产业公司的资金比例,不能低于投资总额的30%或40%,并协助地方政府吸引更多相关产业优秀公司落户。

部分业绩比较出色的创投基金认为,这些限制条款会影响子基金的投资策略、行业布局和投资节奏,并压低政府引导基金的投资回报,因此不敢轻易接受政府引导基金的资金。

宜信财富私募股权投资母基金的管理合伙人廖俊霞告诉21世纪经济报道记者,衡量一只母基金预期投资回报的高低,主要看旗下各只子基金的历史回报业绩,是否有科学的投资策略、行业资源整合能力、对被投企业的增值服务能力等。投资能力是决定投资回报的关键因素,让利与税优措施仅起到辅助作用。

而政府引导基金的让利与税优政策之所以有吸引力,是因为私募股权母基金收费偏高。在母基金运作框架下,子基金一般收取2%的管理费。当投资收益为正时,子基金将全部投资本金及优先回报(如有)返还给母基金后,子基金还要提取20%左右的超额利润分红。同时,母基金也会单独收取一般少于2%的管理费,及10%左右的超额利润分红。

为了让出资人LP获得更高收益,部分私募股权母基金正在尝试增加项目跟投(直投)的占比。如近期歌斐资产发起的一只市场化母基金规定,项目跟投金额必须占总投资额的一半。

“目前,我们对增加项目跟投占比持谨慎态度。”廖俊霞表示,母基金投资回报的高低,主要取决于投资组合中子基金的业绩表现,很多基金管理人花费数十年才建立起一套历经经济周期考验的完整投资体系,包括科学的投资策略、庞大的行业资源平台、完善的增值服务体系、多样化的退出渠道等。但母基金天然具备降低门槛、分散风险、优中选优、科学配置的能力。如宜信财富私募股权母基金将更多时间和精力放在遴选优秀子基金,而非投资单一项目上。

另一方面,单一项目投资风险较高,无法实现风险的充分分散,一旦失手反而会拖累母基金整体业绩。

在廖俊霞看来,无论在募资环节,还是投资环节,政府引导基金与市场化私募股权母基金不应是竞争关系,彼此存在不小的合作空间。

打造GP、LP合作关系

随着政府引导基金的兴起,部分股权投资母基金在尝试吸引其作为出资人(LP)。

当前高净值个人投资者,仍是市场化私募股权母基金最主要的LP。“股权投资的获利方式,实质上是时间换取收益空间。”一位募资股权投资机构负责人坦言,纵观过去数十年股权投资发展历程,合理年化回报为5%-8%,但国内高净值个人投资者普遍期望年化回报超过10%,因此私募股权母基金管理人更青睐机构投资者。

但私募股权母基金和政府引导基金能否达成GP和LP的关系,需看彼此能否在某些特殊投资条款达成共识。其中包括地方引导基金能否适度降低对子基金投资当地企业或特定产业的资金占比限制;私募股权母基金是否愿意配合政府引导基金扶持当地新兴产业发展需要,促使子基金将更多投资项目落户政府引导基金所在地。

与此同时,一些私募股权母基金也尝试另辟蹊径,与地方引导基金形成差异化发展。

4月15日,宜信财富与IDG资本共同发起规模5亿元的天使投资母基金,投向行业领先的天使投资类子基金。

“政府引导基金主要投资初创期、成长期的子基金,很少涉及天使投资,这反而成为私募股权母基金差异化发展的一片蓝海。”有业内人士指出,天使投资风险较高,不能满足政府引导基金地方财政出资部分的资金安全要求。

廖俊霞向21世纪经济报道记者透露,为了降低天使投资母基金的投资风险,宜信财富与IDG资本将各派两位高管担任投资决策委员会成员。

“我们主要关注知名创业家或大型企业高管发起、专注于某些高成长的特定行业和新兴产业的天使投资基金,包括新成立的、有丰富投资经验的团队在内。”她补充说。

在她看来,这也能打开政府引导基金和私募股权母基金的合作新空间,随着天使投资项目孵化成长,政府引导基金可以选择跟进下一阶段投资,天使投资母基金可以吸引政府引导基金作为LP参与进来,在提供资金同时,帮助项目落户当地并获得更多产业扶持政策。