二季度债券市场的机会在哪里?

摘要 洪泰财富截至4月8日,央行自3月20日起已经连续13天暂停逆回购操作,与此同时四月初央行辟谣降息并报警,近期发布的金融及经济数据虽有所分化,但市场对于基本面的预期却稍有好转,债市也随着最近一段时间内市场情绪而波动。2019年第一季度已经过去了,债券市场从2018年下半年的结构牛市向目前的震荡行情,债

洪泰财富

截至4月8日,央行自3月20日起已经连续13天暂停逆回购操作,与此同时四月初央行辟谣降息并报警,近期发布的金融及经济数据虽有所分化,但市场对于基本面的预期却稍有好转,债市也随着最近一段时间内市场情绪而波动。

2019年第一季度已经过去了,债券市场从2018年下半年的结构牛市向目前的震荡行情,债券这个品种在一季度的表现如何,二季度这一品种还是否有机会呢?今天小编将围绕债券产品各品种一季度的表现情况和二季度展望情况跟大家分享一下~

宏观环境表现

对于债市来说,政策变化是影响市场走势的核心。

去年推动债市“结构牛”的两大因素分别是金融防风险引发的信用收缩效应、融资渠道荒和信用违约潮,进而引发经济下行和股权质押等金融稳定担忧,货币政策转为放松(内因);中美贸易摩擦对经济预期、金融市场甚至政策取向都产生了较大的冲击。内因和外因的结合推动了债券的牛市。

去年四季度以来,由于权益市场2018年表现较差,政策取向出现微调,逆周期调节力度加大,积极进行民企融资纾困,提升资本市场重视程度等;叠加2019年以来外围市场环境的变化,中美贸易降温,美联储紧缩政策逆转,带动全球资金流向新兴市场,带动了股市等风险资产情绪的回升。

反观债市情况,陷入上下两难的僵局。去年金融防风险引发的信用和融资收缩带动货币政策转为放松,推动债券的结构牛市,今年来看,一方面,利率已下行至较低水平,社融增速、风险偏好回升对债市产生压力;另一方面,经济下行压力并未缓解,货币政策无逆转迹象仍然利好债市。

因此我们认为,震荡是一季度债市的主题,经济向下,政策向上,市场缺乏方向。二季度总体宏观环境更有利于权益类资产,那是不是就债券这一产品来说完全没有机会呢?也不是的。

对债市而言,随着信用环境的修复和权益类市场的热度,更看好转债和信用债品种。

下面我们就分具体各品种情况来看一季度债券市场表现情况:

债券市场表现

利率债

2019年第一季度利率债呈现震荡局面,2012年和2015年债牛之后同样经历较长震荡市,最终分别向上突破和向下突破;此次震荡期一方面是在稳增长诉求和利率市场化的推进下,货币政策适度宽松,不容易像 2013 年一样大幅收紧,而小型资产荒虽然存在,但市场仍缺少像 2015年一样的激进资金。因此,整体的震荡格局可能还要持续一段时间。

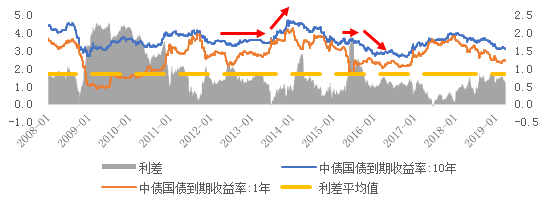

3.55%是10年期国债的历史均值水平,在宏观压力仍存在货币政策偏宽的背景下震荡上行至该点位概率较小,但跌破3.0%可能性不大,且3.0%以下配置性价比较低。利差情况来看,一季度利差水平经历了由窄走阔并再次缩紧的过程,在历史均值附近徘徊,目前来看短端利率下行速度较快,预计未来有再次走阔的趋势。

目前结合宏观环境来看,10年期国债利率在3-3.4%之间继续波动震荡的可能性较大。

总体来说一季度利率债操作机会较少,目前来看,配置性价比低于权益类资产。

信用债

2019 年以来,信用债市场整体向好,收益率下降、信用利差收窄,净融资增加。

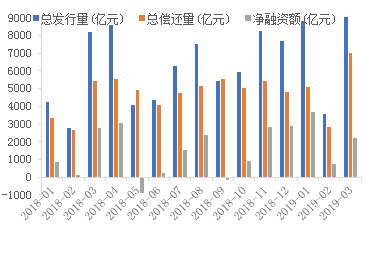

1.首先,可以看到,信用债净融资显著增加,融资结构有所分化。2019 年1 月,信用债总发行量、净融资额均创2018 年以来的历史最高;2 月受春节因素影响,信用债发行、净融资均大幅减少,但同比仍然呈现大幅增长.

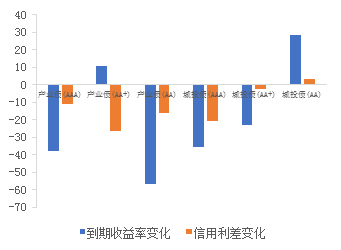

2.利差收窄,不同资质主体债券利差有所分化。2019 年以来,基准利率表现相对稳定,中高评级信用利差不论是产业债还是信用债都有所收窄。如这幅如图所示,仅有AA级别城投债信用利差出现走扩。各类产业债和城投债的收益率均出现下行,但是可以看出,低等级产业债与城投债利率下行程度比较谨慎,这是由于今年以来宽信用的政策传导到这些企业需要一个过程。

总的来说,第二季度的信用债市场,由于融资环境显著改善,当前信用主题由流动性风险向基本面风险切换。2018年信用违约潮的信用主题是流动性风险,资管新规等监管政策限制了融资渠道,严查隐性债务、限制房地产融资,国企、央企去杠杆抑制了融资主体,市场情绪低迷,民企一刀切、机构短久期化。

2018年下半年至2019年初,宽信用推进下流动性风险缓解。举例来说,非标端等融资渠道放松,股票质押风险缓解,民企及大股东再融资空间打开,银保监会8号文鼓励民企信贷投放。随着市场情绪回暖,民企债券发行资质有所下沉,发行规模增加,而在这个阶段,城投、龙头地产企业和龙头民企估值明显下降,市场认可度提高。随着流动性风险的缓解,我们认为,2019年二季度及之后,信用债市场的主题将转换为经营弱化导致的基本面风险。

信用债市场整体向好中分化趋势加剧,伴随着宏观经济下行,2019 年信用主体将由流动性风险切换为基本面风险,行业分化和企业分化均会加大,理财资产荒也促进信用债收益率分化。当前信用风险仍处高位,且呈现隐蔽化的特征,投资者需提防年报季出现盈利弱化和评级下调。投资者对民企风险偏好保持低位,宽信用较难渗透的情况下,对民企下沉资质仍需谨慎,建议以国企、城投、头部民企为主,久期不宜过长。

可转债

一季度可转债迎来全面性机会,主要源于去年权益市场超跌和今年年初以来估值修复的行情,转债一季度配置性价比极高,远好于纯债,成为了债券类策略获取超额回报的主要来源。展望第二季度,相对存量来看,预计发行量仍较大,且一季度转债估值尚没有透支太多乐观预期,较为理性,二季度仍看好转债市场,相对于一季度关注整个市场,二季度应更关注转债择券以及转债打新市场,择券方面重视转债本身的“进可攻、退可守”特性,115元附近及以下品种原则上更具吸引力,转债打新方面,应密切注意打新政策变化。

对于第二季度债券市场的情况,预计利率债仍处于震荡状态,信用债和转债风险与机会并存,而信用债是机会较大的品种,因此我们在债券策略方面还是更加推荐主动类债券策略管理人。例如管理人路博迈,主要策略以信用债基本面择券为主,加主动债券品种及久期管理,根据市场情况灵活调整各类品种仓位。第一季度,他们对于利率债,采用主动降低仓位,调整久期的方法管理;对于信用债,采用注重基本面选券,分散风险的方法管理;对于转债,管理人今年以来积极配置转债,获取超额回报。该产品今年以来收益3.29%,在所有私募债券策略收益排前15%。

债券市场行情仍未走完,利率债收益率将维持在低位震荡,信用债和可转债,尤其是信用债在今年来看机会非常大。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:高君