华尔街对冲基金关闭潮 国内明星私募也遭处罚

摘要 今天先从小马云入题。小马云俨然成了近期的一个新闻人物,各界人士纷纷热议,更有记者不畏路途遥远,跑到偏僻乡村的小马云家探访,努力挖掘出这个八岁孩子长得如此像马云的背后故事,然后引申出关于农村、关于贫穷、关于儿童教育的诸多话题。当然,有不可绕开的一个话题是,不可思议的运气,在人的一生中到底扮演了何等重要

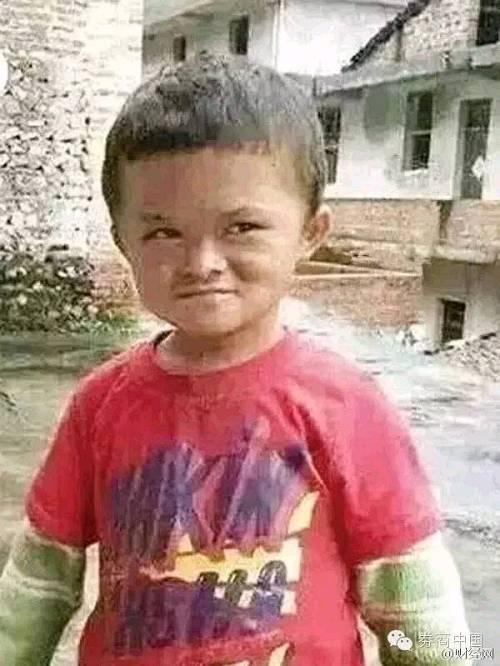

今天先从小马云入题。小马云俨然成了近期的一个新闻人物,各界人士纷纷热议,更有记者不畏路途遥远,跑到偏僻乡村的小马云家探访,努力挖掘出这个八岁孩子长得如此像马云的背后故事,然后引申出关于农村、关于贫穷、关于儿童教育的诸多话题。

当然,有不可绕开的一个话题是,不可思议的运气,在人的一生中到底扮演了何等重要的角色。

再说华尔街。美国的财经媒体报道,规模高达2.9万亿美元的对冲基金行业正在发生自金融危机以来的最大收缩。2016年上半年,华尔街大约有530个基金被清盘,这是2008年以来最大的关闭潮。整个行业来说,主动管理的基金相比10年前下降了79%。

这两个看似风马牛不相及的话题,今天却非常有必要放在一起聊一聊。

“长得像马云”

关于运气这个不可捉摸的幽灵,尼古拉斯·塔勒布在《随机漫步的傻瓜》一书中阐述得非常到位,他早就洞察到生命中运气的扭曲现象。他指出,幸运的傻子运气好得出奇,却煞有介事地把自己的成功归诸其他特定原因。分明靠运气,却误认为是凭非运气(即技术),这种似是而非的现象,常出现在许多始料未及的地方,连科学也不例外,但在商业界却最为明显。

我看到小马云的照片时,惊愕不已,感觉简直不可思议,头脑中冒出的第一个问号是,马云九年前去过那个村庄吗?第二问号是,小马云到底付出了多少不懈的努力才把自己的小脸儿打造成如此晦涩难懂的形态?当然,也有一种可能,他们都来自外太空的同一个星球,那里的人都长成这个样子。

“小马云”本名范小勤,2008年出生于江西省永丰县石马镇严辉村,因家境贫困,范小勤和他哥哥从来没有上过学(幼儿园也没上过)。父亲年轻时因蛇咬被迫截肢而成残疾,母亲从小患小儿麻痹症,又不幸被牛戳瞎一只眼睛。奶奶83岁患老年痴呆症。全家五口人只靠59岁的父亲支撑这个贫困的家庭。

一个随机性的小概率事件发生了,没有人预料到它对一孩子以及他的家庭所带来的改变:去年6月,范小勤的堂哥觉得他和马云长得很像,就拍了一张照片传到网上。后来马云看到了并在微博上发了范小勤的照片并评论说:“乍一看到这小子,还以为是家里人上传了我小时候的照片,这英武的神态,我真的感觉自己是在照镜子啊。”

然后就有马云要资助“小马云”到博士毕业的消息四处流传。

再然后,范小勤就以“小马云”之名火速蹿红,为了一睹小马云风采,各路人马从全国各地急切地赶到严辉村,据说最多的一天就来了四五十人,搞得这个原本寂寂无闻的小村落顿时像集市一样热闹。人们带来了各种动机,有人来与小马云合影,有人来找小马云做节目,有人来请小马云参加活动,而这一切,都只是因为范小勤长着一张酷似马云的脸,一张谈不上漂亮的脸。

从无人问津到炙手可热,中间竟然只差一张与马云同款的脸,这倒是印证了相学“大师”们的一贯主张:长相决定命运!

你仔细看看,8岁的小马云,看起来不英俊潇洒,也不机智聪明,反而有一股与年纪不相称的忧郁。

但是,相学大师看的是门道,他们看到的小马云,双目炯炯,似二连阳,嘴角微翘,如圆弧底,盘面显示贵人相助,运气冲天啊!

有千千万万个农村苦孩子,他们有的可能长得像王健林,有的长得像马化腾,有的长得像黄晓明,有的还可能像范冰冰,但是,唯独只有一个长得像马云的孩子,才得到了幸运之神的恩典。

唯一的解释是,运气!

而且,传说,老天尤爱笨小孩!

有人说我怎样努力才能有范小勤那样的运气?这种事情确实是个随机概率事件,不过,你可以相信上帝试一试。我也只能帮你到这里了。

因为,哲学家帕斯卡说了,对人而言,相信上帝存在是凡人最合宜的策略,假如上帝真的存在,那么相信它存在的人会得到奖赏,假如上帝不存在,也不会有任何损失。所以,我们应该接受知识上的不对称。

“长得像马云”这件事已经深刻地影响了范小勤的现在,还会影响他的未来,没准会成为小马云一生的事业。

问题是,若干年后,软银的孙正义还会因为范小勤拥有酷似马云的一张脸而相信他未来会创办一家跟阿里巴巴一样成功的公司吗?

风头很猛的明星私募屡遭处罚

小马云不管未来会有怎样的成功,人们都会将其归因于运气,这一点似乎是不存在争议的。

但是,那些运气的因素看起来不像范小勤这样一目了然的幸运的傻瓜们,却不会轻易把自己的成功归于运气。

比如说那些从投机炒作中获得暴利高手们。

塔勒布认为,金融交易行业错把运气当作个人能力的表现,这样的习惯甚为普遍,也最为明显。不管幸与不幸,我身处这个行业中,它是我的专业。我们常常以为某套策略是绝佳的策略,某位创业者怀有独树一帜的“远见”,或者,某位交易员是杰出的交易员,其实,他们过去的表现有99.9%可归因于运气,而且只和运气有关。

幸运的傻瓜一点也不认为自己可能只是运气不错而已,他们把运气与技术混为一谈,行为举止就好像那些钱是他们该得的一样。一连串的成功为他们注入了血清素,人们正是被这种物质所蒙蔽,以至于自欺欺人,以为自己有能力击败市场,当然,我们的内分泌系统并不知道自己的成功是不是来自运气,但是,我们可以从他们的神态上发现这一点,赚钱的交易员昂首阔步,走起路来虎虎生风,而且比那些赔钱的交易员更爱讲话。

科学家发现,血清素这种神经传递物质似乎支配着我们大部分的行为,它会形成一种正反馈,但是,如果随机产生的外部作用力出现了,则可能引发反向的运动,完成恶性循环。

曾经有个实验表明,注入血清素的猴子,在猴群中的地位会上升,从而又使它们血液中的血清素增加,直到良性循环中断,恶性循环取而代之,在恶性循环中,失败会导致猴子的社会地位滑落,因此出现的行为,又使其社会地位进一步滑落。

这么多年来,A股市场上的民间高手大多你方唱罢我登场,各领风骚两三年,善始善终者比大熊猫还稀有。这一点在民间高手转而去做私募发产品之后表现得尤为突出,在民间为高手,在私募成傻瓜,几乎就是他们逃不脱的宿命。

由于个人投资者一做私募武功全废,所以,有种说法是,如果你恨一个人,就鼓动他去做私募发产品吧,让他活得鸡犬不宁,甚至生不如死。

到2016年10月底,国内私募基金规模达到9.13万亿,全面超越了公募基金的8.83万亿。

与规模的爆发相比,阳光私募2016年以来的表现差强人意,平均收益为-4.03%,这也就算了,关键是,证监会每周五发布的新闻中,最多涉及违法违规被处罚的还是风头很猛的明星私募。

说今年是冠军私募基金的折戟之年,实不为过,一大批曾经叱咤风云的私募基金都遇到了这样或者那样的麻烦:有的由于业绩大幅下滑引起投资者强烈不满,基金份额被大量赎回;有的因为各种违规操作受到了监管部门严厉处罚,背上市场操纵者的骂名不说,非法获利被没收,2~3倍巨额罚金足以令公司不堪重负,难以为继。

让人大惑不解的是,这些私募过往业绩大都异常靓丽,而且也有一定的持续性,为啥从去年开始,特别是 徐翔 被抓之后,说不行就不行了呢?

其实,在A股这样一个投机市场,民间股神也好,牛散大佬也罢,盛名之下,其实难副。

做得规模很小的时候,江湖无名,隐于民间,游走于灰色地带,也无人知晓,如果运气够好,很容易出成绩。

一旦浮出水面,发了产品,心态上就会出现很大变化。以前钱是自己的,加之观众少,没有明星包袱,依然放得开手脚。现在可好,替人理财,围观群众太多,自己把自己当大咖,容易患得患失,反而失去了自己最有优势的方面。

有一位投机高手说出了成功投机的秘诀是:在多空之间,找到阻力最小的方向,然后押下重注。

以现在的市场环境来看,阻力最小的方向是欲望,阻力最大的方向是监管。

个人投机高手转战私募,为什么会出现好花不常开好景不常在的情况呢?

我们来看看二十多年来,是哪些因素造就了个人投机高手:

20世纪90年代的成功的投机者必备三个要素:

第一,运气。

第二,交易直觉。

第三,内幕信息。

十年前的成功投机者必备三个要素:

第一,运气。

第二,资金优势。

第三,风险控制。

现在的成功投机者必备的三要素:

第一,运气。

第二,交易系统。

第三,合规。

公募基金经理转向私募,特点是没有爆发力,多数表现平淡,但是,会平稳而具有持续性,不会出大问题。

原因就是,这批人大多出身于名校,接受过金融专业方面系统的专业训练,对知识往往具有根深蒂固的好奇心以及内省的习惯,风控管理和合规意识比较强烈,对市场的敬畏之心,对随机性的默然接受,决定了他们很难放开手脚,大干快上。

从民间高手转向私募基金管理人,特点是爆发力强,容易冒泡,但是,“奇迹”往往昙花一现,原因在于他们接受专业方面的系统训练不足,普遍持“商业取向”,思考能力不足,又不接受随机性,不敬畏市场,结果就是经常性地被随机性愚弄。

随机性是最后的裁判

在投机这个行当,盈利模式的持续性是存在疑问的,过去一直有效的模式,可能一夜之间会变成你的坟墓,路径依赖是危险的。

塔勒布在谈到过去的经验其实无法用来预测未来时列举了两个相当有趣的例子。

即使你看到10000只天鹅都是白色的,也不能得出世界上所有的天鹅都是白色这一结论,没准第10001只出现的就是一只黑天鹅。除非你看过了世界上所有的天鹅,但是,这当然没有可能。

即使我观察了布什总统10000次,发现他都是活着的,我也不能据此推测出布什总统会长生不死这个结论。因为,没准我第10001次看到他时,他就突然死掉了!

全球来看,对冲基金经理们在过去几年里面临着大规模赎回的问题,而2016年是最糟糕的一年。华尔街日报(博客,微博)最近刊登了一篇文章,“危言耸听”地宣称“挑选股票的职业”正在死亡,让财富管理者们读后毛骨悚然。

据美国的财经媒体报道,规模高达2.9万亿美元的对冲基金行业正在发生自金融危机以来的最大收缩。

总部位于伦敦的涅夫斯基投资公司关闭了,他们认为由于程序化策略以及指数型基金的流行,赚钱机会越来越少。

2016年上半年,华尔街大约有530个基金被清盘,这是2008年以来最大的关闭潮。整个行业来说,主动管理的基金相比10年前下降了79%。

自2008年以来,美国的对冲基金作为一个整体,并没有超越美国股市的表现。在这种情况下,被动投资的指数基金比投资基金费用低得多,反过来吸引了众多的投资者。

事实上,随机性控制了金融市场,难怪即便是这颗星球上的天才基金经理也无法超越市场。

作为私人投资者你不必面对这样的问题,但是,作为一个资金管理者,你无法回避的是,你不仅有无关痛痒的旁观者,你还有利益纠缠的投资人,所以,你必须定期披露净值报告,如果这些数据没有跑赢大盘,投资者就可能毫不留情地赎回他的份额。

这样的现状迫使许多基金经理冒险采取本不必要的冒险行动,进一步将风险曲线降低以期至少跟得上基准表现。这可以理解,但也是比较笨的方法。

菲洛斯特拉托斯(Philostratus)有句格言说:神看到未来的事情,凡人看到眼前的事情,聪明人看到即将发生的事情。凡人只看眼前,聪明人其实最多只能比凡人看得远一点点,悲剧之所以会发生,是他们常常站在神的位置上去预测未来。

如果主动管理的基金没跑赢指数,投资者离开奔向被动投资就是理所当然的事情。

最近FoF(Fund of Fund)的火热正是反映了资产管理者对市场随机性的焦虑。这是一种专门投资于其他投资基金的基金。FoF并不直接投资股票或债券,其投资范围仅限于其他基金,通过持有其他证券投资基金而间接持有股票、债券等证券资产,它是结合基金产品创新和销售渠道创新的基金新品种。

被动管理本身是一个可笑的概念,你对钱的态度可能是被动的,但金钱不是被动的。

我们这一代股民,主要是计划生育时代的产物,可谓“生”得计划,但是,一旦进去股市,这就难免会“死”得随机了。

正如塔勒布所言,不管我们的选择有多复杂,我们多擅长支配运气,随机性总是最后的裁判,我们仅剩的只有尊严。

甚至,尊严也是随机的。