2019年一季度管理期货策略私募基金行业研究报告

摘要 摘要2019年一季度期货市场整体走势比较明朗。1月份、2月份上涨,3月份回调。2019年一季度工业品期货涨势比较明显,涨幅最高达到10.8%,一季度累计7.56%;而农产品(行情000061,诊股)的涨势则比较温和,一季度累计上涨0.40%。管理期货策略私募产品延续2018年的盈利势头,1月份平均盈

摘 要

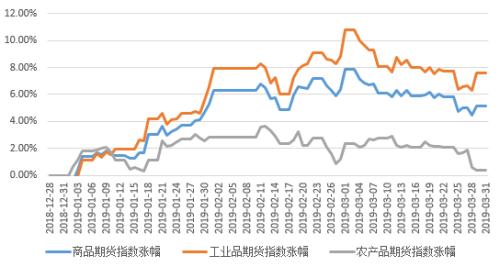

2019年一季度期货市场整体走势比较明朗。1月份、2月份上涨,3月份回调。2019年一季度工业品期货涨势比较明显,涨幅最高达到10.8%,一季度累计7.56%;而农产品(000061,诊股)的涨势则比较温和,一季度累计上涨0.40%。

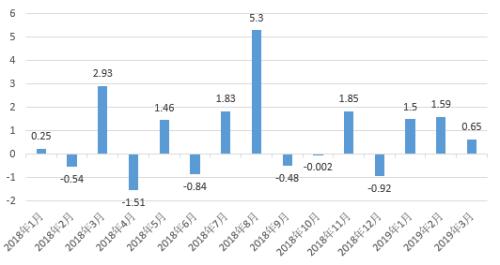

管理期货策略私募产品延续2018年的盈利势头,1月份平均盈利1.50%,2月份平均盈利1.59%,3月份平均盈利0.65%,一季度累计盈利4.17%。总体而言,2019年一季度管理期货策略私募产品开局顺利。

2019年一季度,管理期货各子策略均取得了正收益,其中,系统化套利和系统化高频均取得了超过5%的平均收益。整体而言,系统化策略的平均收益比主观策略高1.2个百分点。最大回撤方面,主观趋势策略最大,系统化高频相对较低。夏普比率方面,系统化高频最高,而主观趋势策略最低,但策略容量方面,主观趋势的策略容量最大,系统化高频的策略容量最小。

展望2019年二季度期货市场,我们认为,管理期货策略私募产品的月度平均盈利水平将继续维持在1%-2%之间。建议投资者可以考虑投资股指期货趋势或套利策略产品,以及投资标的在10-15个商品上的CTA策略产品。

期货市场与管理期货策略表现

1、期货市场表现

2019年一季度期货市场整体走势比较明朗。2018年第四季度期货市场整体持续下跌,商品期货指数从1050.48的高点直接跌到948.84的低点,跌幅高达9.68%。2019年开市以来,一改之前的颓势,整体连续上涨至3月1日,商品期货指数上涨7.87%,收复了一半的跌势。可惜好景不长,三月份则连续阴跌,跌幅为2.54%,一季度累计上涨5.13%。

图1:2019年一季度商品期货指数

数据来源:私募排排网-组合大师(2019/03/31)

2019年一季度工业品期货涨势比较明显,涨幅最高达到10.8%,一季度累计7.56%;而农产品的涨势则比较温和,一季度累计上涨0.40%。

2019年一季度商品指数周振幅相对稳定,一直维持在1.5%左右,但由于方向的基本一致性,整体盈利空间尚可。

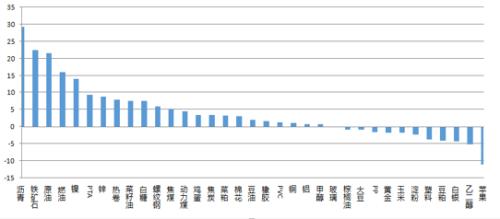

截止3月29日,在35个流动性比较高的商品中,23个商品的价格有不同程度的上涨,而价格下跌的商品只有11个,玻璃获得了0涨幅,且商品价格上涨的幅度明显大于下跌的幅度,这是一季度商品期货市场整体上涨的主要原因。领涨的商品有沥青、铁矿石、原油、燃油、镍、PTA、锌、热卷、菜籽油、白糖、螺纹钢、焦煤等,领跌的商品有苹果、乙二醇等。

图2:2019年一季度各商品期货涨幅

数据来源:文华财经(截止2019/03/31)

据中国期货业协会统计,一季度全国期货市场累计成交量为7.70亿手,累计成交额为56.08万亿元,同比分别增长25.43%和36.45%;一季度中国金融期货累计成交量为1323.96万手,累计成交额为12.97万亿元,同比分别增长140.34%和128.08%;一季度上海国际能源中心累计成交量为1072.67万手,累计成交额为4.63万亿元,同比分别增长7610.54%和7881.48%;表明在政策松绑后,股指期货正呈现快速增长的势头,而原油期货成交量的大幅度增长,也使其正成为一个举足轻重的期货品种。

2、管理期货策略私募基金表现

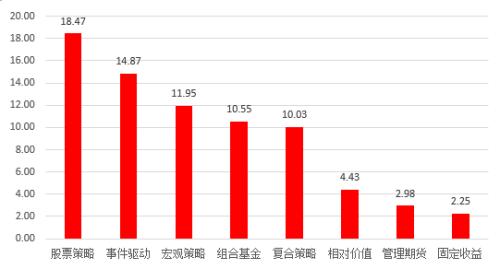

2019年一季度中国A股市场涨势比较突出,相比而言,期货市场暗淡无光,据了解,一部分投资期货私募产品的资金纷纷赎回,投向股市,申购股票多头私募产品或自己入场交易。很明显,一季度股票策略收益是管理期货策略收益的6倍。

图3:2019年一季度融智八大策略指数(%)

数据来源:私募排排网-组合大师(2019/03/31)

即使在这样的背景下,管理期货策略私募产品依然延续2018年的盈利势头,1月份平均盈利1.50%,2月份平均盈利1.59%,3月份平均盈利0.65%,一季度累计盈利4.17%。总体而言,2019年一季度管理期货策略私募产品开局顺利。相比2018年,2019年一季度平均收益更加稳健;连续三个月获得正收益,这是自去年年初以来的第一次。

图4:管理期货策略产品平均收益(%)

数据来源:私募排排网-组合大师(2019/03/31)

管理期货策略一般采用多品种的趋势跟踪或强弱对冲、套利等策略,而单边趋势行情非常适合这几类细分策略。震荡行情,非常不利于主流的CTA策略发挥其盈利能力。2019年前三个月的行情,是明显的单边行情,所以期货策略私募产品获得盈利也是预料之中的。

2019年1月份管理期货策略私募产品的正收益率高达68.1%,2月份的正收益率为59.5%,3月份的正收益率为54.82%。虽然管理期货策略私募产品的基金经理都具有较强的专业知识和风险控制能力,即使在行情较为有利的情况下,依然有一定比例的产品处于亏损状态。

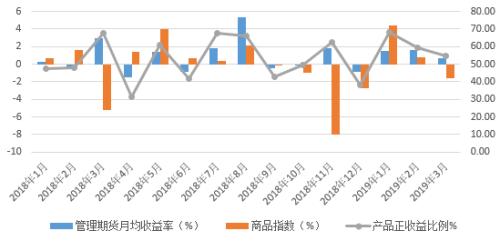

图5:平均收益与产品正收益比例

数据来源:私募排排网-组合大师(2019/03/31)

2018年1月以来,管理期货策略产品平均收益与商品期货指数涨跌幅度的相关系数是-0.05,表明二者基本不相关,管理期货策略收益主要来自于交易技巧而不是市场整体走势,这与股票市场截然相反。

融智管理期货策略指数收益曲线与商品期货指数收益曲线的相关性也较低,二者的相关系数是-0.16。

图6:融智管理期货策略指数与商品指数

数据来源:私募排排网-组合大师(2019/03/31)

图6中,平均收益与产品正收益比例呈高度相关,二者的相关系数是0.86,表明个别或少数高收益产品的业绩对当月同策略产品平均收益的影响很小,2019年一季度管理期货策略产品收益的区间分布即可看出。

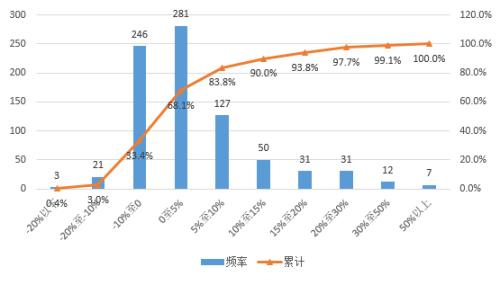

图7:2019年一季度管理期货基金收益分布

数据来源:私募排排网-组合大师(2019/03/31)

根据上图的分布数据来看,一季度有66.6%的管理期货策略私募产品获得正收益,而亏损在10%以上的产品只占3.0%,收益超过20%的产品占比6.2%。

管理期货策略业绩分析

1、不同子策略业绩对比分析

管理期货策略细分成7个子策略,分别是系统化高频、系统化趋势、系统化套利、主观趋势、主观日内、主观套利和管理期货复合策略。

据私募排排网不完全统计,截止3月底,业绩展示时间超过3个月的产品有809只,其中管理期货复合策略占比41.41%,系统化趋势策略占比33.50%,主观趋势占比12.73%。

相比主观交易,程序化、模型化的交易方式,在价格走势规律、风险回撤控制、多品种全程监控、组合优化等方面有更多的优势。据私募排排网了解,目前市场上采用主观交易的私募机构较少,大部分是在系统化交易方式流行之前已经历过多年的期货交易,并形成自己的相对稳定的交易模式。这一类期货交易人员,普遍把自己的交易周期延长,抓住大行情,放弃小波动,在确认趋势行情来临之时果断加大仓位,而在震荡行情中维持低仓位且交易频率较低。

图8:管理期货策略产品子策略分布

数据来源:私募排排网-组合大师(2019/03/31)

管理期货复合策略,更多的是期货系统化趋势策略与系统化高频或套利策略的组合,所以,系统化期货策略的占比越来越大,目前的占比已经超过80%。

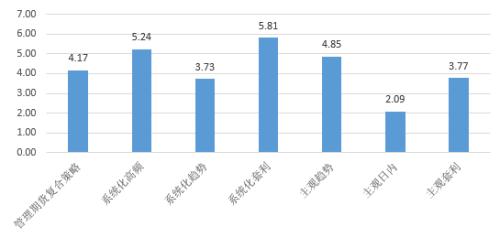

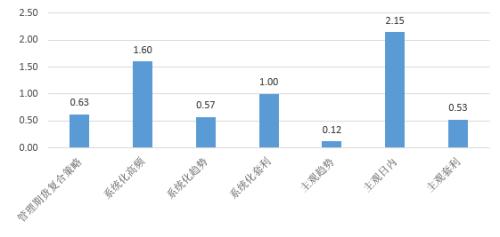

图9:2019年一季度子策略收益率

数据来源:私募排排网-组合大师(2019/03/31)

2019年一季度,各子策略均取得了正收益,其中,系统化套利和系统化高频均取得了超过5%的平均收益。整体而言,系统化策略的平均收益比主观策略高1.2个百分点,表明其优势相对比较明显。

2、不同子策略最大回撤对比分析

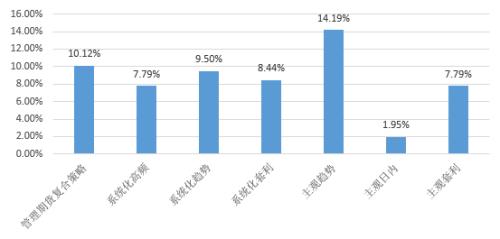

图10:最近一年各子策略最大回撤平均值

数据来源:私募排排网-组合大师(2019/03/31)

据私募排排网不完全统计,成立时间超一年的产品中,主观日内、主观套利和系统化高频的产品较少,累计有37只。因产品数量太少,日内主观策略的最大回撤不具备参考价值;系统化高频策略和主观套利策略的平均最大回撤相同,都是7.79%,相比其他子策略而言稍低。平均最大回撤最大的子策略是主观趋势,这符合我们的分析判断,即主观趋势是高风险策略,回撤一般较大。而管理期货复合策略、系统化趋势和系统化套利策略,都是以量化、程序化策略,其最大回撤的平均值比较接近。

3、不同子策略的夏普比率对比分析

夏普比率代表投资人每多承担一分风险,可以拿到几分超额报酬,若为正值,代表基金报酬率高过波动风险;若为负值,代表基金操作风险大过于报酬率。

据私募排排网不完全统计,主观日内策略的夏普比率最高,但因样本量太少而没有参考价值。除此之外,系统化高频的夏普比率最高,而主观趋势则最低,表明在获得相同收益的前提下,系统化高频所面临的风险要远远小于主观趋势策略。系统化高频策略,都是采用程序化交易,捕捉微小的波段,通过高频率的多空交易,积少成多,获得稳定且较高的收益。据了解,系统化高频都是赚取价格超短期不合理变动的收益,受到超短期交易量的限制,系统化高频的策略容量有限。

主观趋势策略的夏普比率只有0.12,表明主观趋势策略在承担相同风险的前提下获得的收益较低。相比其他策略,主观趋势策略的性价比较低,这也是目前主观趋势策略产品越来越少的原因。

图11:近一年各子策略夏普比率平均值

数据来源:私募排排网-组合大师(2019/03/31)

管理期货策略二季度展望

商品市场在2019年3月份的下跌没有在4月份得到延续。纵观2019年以来的股市和期市,走势有一定的相关性。中美有望就贸易争端达成协议,期货市场的波动将在二季度得到延续,波动率上升,对于CTA策略而言是利好,管理期货策略私募产品将继续获得不错的收益。A股市场的向好,特别是成交量的快速上升,以及股指期货可能的全面松绑,有助于股指期货趋势策略和套利策略获得更高的收益。

展望2019年二季度期货市场,我们认为,管理期货策略私募产品的月度平均盈利水平将继续维持在1%-2%之间。优秀的期货私募管理人业绩会比较靓丽。

投资建议:2019年二季度投资者可以考虑投资股指期货趋势或套利策略产品,以及投资标的在10-15个商品上的CTA策略产品。