私募那点事儿

摘要 私募,顾名思义,私下募集资金。大家或多或少都听说过它,但要细问起来“私募是啥”,反应就姿态万千了。有赞赏有加的,有咬牙切齿的,有一脸茫然的,不一而足。笼统来看,私募就像一只杯子,包含的内容太过庞杂,它可以是一杯水,也可以是一杯可乐,还可以是一杯浓茶,然而很多朋友一看到私募就联想到投资股市,会亏损,殊

私募,顾名思义,私下募集资金。大家或多或少都听说过它,但要细问起来“私募是啥”,反应就姿态万千了。有赞赏有加的,有咬牙切齿的,有一脸茫然的,不一而足。

笼统来看,私募就像一只杯子,包含的内容太过庞杂,它可以是一杯水,也可以是一杯可乐,还可以是一杯浓茶,然而很多朋友一看到私募就联想到投资股市,会亏损,殊不知那只是私募众多门派中的一脉,固定收益的私募基金早不鲜见。

太阳底下无新事,私募这事儿一直都有,比如江湖上带头大哥陈浩南,经营赌场很有一套,利润丰厚,无奈要扩大经营需要借钱,这时候他不会到街上摆个摊子“求募捐”,那是丐帮兄弟才做的事,浩南哥和山鸡等兄弟商量, 在自己的小圈子里问问,看谁愿意投钱,这种非公开募集的方式就是私募。

隔壁老王一看,南哥能干又罩得住,赶紧投钱,南哥一想,和隔壁老王也不太熟啊,怎么判定他靠谱呢?要不这样,让老王去银行打个存单,证明自己有至少300万的存款,自然就证明实力了,但老王即使有实力要是投个三万、五万也不好管呐,索性定个最低投资门槛100万。东拼西凑,搞了一个亿,南哥看了也犯嘀咕,这么多钱放在身边肯定不安全,找了大旗银行先存着,用钱的时候再转账,隔壁老王们看着也安心,这样南哥就是“洪兴赌场私募基金”的管理人,隔壁老王就是委托人,大旗银行就是托管人, 现实中监管规定,100万为私募基金的起步门槛,开具300万的资金证明就是为了认定成合格投资者,只有合格投资者才能买私募,相比投资,这条在相亲时更有用。

有位朋友爱女待嫁闺中,希望求得帅气斜杠青年一枚,少不了安排相亲,他深得老江湖精髓,寥寥数语,人品才学就能摸得八九不离十,无奈家底是否丰厚着实把不准,看装扮吧,假货太多,一身BOSS在淘宝也花不了几个钱,看座驾吧,租车、借车也说不准。当然这没那么费劲, 只要在聊天时不经意得问起:“最近你买过阳光私募么?”,表示肯定的多半家底不薄,要是对方滔滔不绝,谈完私募谈资产配置,那八成是犯了职业病的理财顾问,记得倒杯水别让他说得太兴奋渴着了。

从去年疯牛看私募收益

经常有人问起,“啥私募才是好呢?”, 谈收益是最直接的办法,但也是最无效的,一方面收益来自于过往业绩, 代表过去市场环境下私募的赚钱能力,无法赢定未来,另一方面收益具有迷惑性,绵里藏刀,鼓楼、新街口一带少不了举着被骗的牌子到处游走示威的群众,他们往往是“谈收益”的猎物。当然,我们并非对收益熟视无睹, 比起那一串亮眼的数字,我们更关心收益的成因:到底是市场的力量,还是自身的能力。

去年疯狂的牛市犹在昨日,从兴起到幻灭,为我们提供了丰富的素材:

亢龙有悔,回忆最美

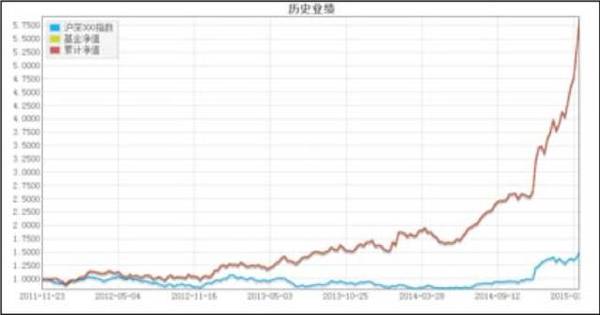

这张图的红色是私募基金净值,蓝色是沪深300净值。在2015年初,犹如飞龙在天,划出一道漂亮的直线,随后股灾来临,它以清盘告终,如果单看收益曲线,它是很多人梦寐以求的,探讨业绩归因发现, 私募风格以重仓选股为主,持股集中,这才有了飞龙在天的完美直线,但发生极端风险,特别是在股灾期间跌停板情况下,集中持股无法正常抛售,只能被动挨刀,为了自救,新募集来的资金迅速投入,希望抄在跌停板上,等到反弹时净值修复更快,然而,一个又一个跌停彻底击碎了希望,踩踏成为现实。

独孤求败,未能战死沙场是为憾

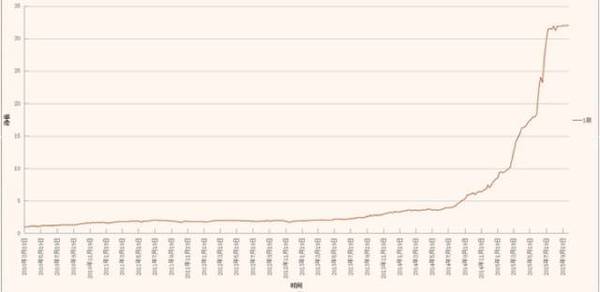

这是2010年3月到2015年9月的私募净值图,2014年7月开启的升浪同样迷人,更为老辣的是,2015年股灾模式开启后,这家私募竟然成功躲避,净值维持震荡向上,如此封神之作令人叹服,净值走势如同一件完美的艺术品,令人眼前一亮,毫无瑕疵。 遗憾的是,因涉嫌操纵证券市场、内幕交易罪,它的操盘手在回乡探亲路上被抓,结束了传奇的投资生涯。

是该咒骂,还是叹服

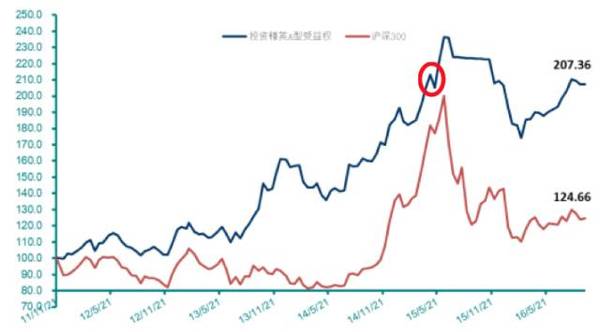

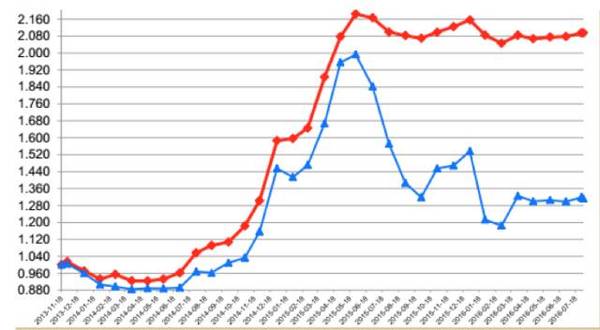

从2011年11月到2016年5月,这只私募保持着震荡向上的态势,如果仔细查看,在2015年4月左右,私募净值出现明显下滑,但同期红色的沪深300是直线冲顶的态势,这是为什么呢?很多人在问、在咒骂,是私募选的股票不行么?如果大家有印象,那正是闭着眼睛买股票的时候,能找到跌的股票也不容易,答案是私募管理人预感大盘会剧烈调整,从而选择做空了股指期货,他低估了人性的疯狂,此后大盘一路飙升,私募管理人及时调整策略,没有再大举做空,当大盘出现大幅下跌时,前期布局的做空工具发挥效力,维持了净值的平稳,当然,2015年底的反弹它并没有继续做多,而是依然看空,错失了一波上涨机会,在元旦熔断后,抓住了当时的反弹,净值得到修复。 回顾股灾以来的操作,能在市场发生巨变前预判并坚定做空难能可贵,守住大部分胜利果实,令人佩服,这就像一枚硬币的两面,若赞赏股灾前的做空,就不必追问为何大盘反弹时没参与,很显然,在这家私募管理人眼中, 风险比收益更重要。

尽人事,听天命

这张私募曲线很有趣,在股灾发生后,当蓝色的沪深300大幅下跌时,它的净值维持平稳,有小幅波动,并无明显上涨或下跌, 原因在于这是一家对冲基金,它获利的手段并非买卖股票,而是依靠买现货的同时做空股指期货,与股市涨跌相关性并不高。很多朋友会问,为何私募净值没有上涨呢?在股灾最慌乱的时刻,所有人都期望有“替罪羊”出现,股指期货、高频交易等被大肆鞭挞,中金所随后将股指期货的“单个产品、单日开仓交易量超过10手”定义为异常交易,加剧了贴水,对规模较大的对冲基金,10手限制难以满足正常交易需求,又面临贴水窘境,纵使一腔热血,可惜无力回天,只能轻仓应对,等待市场恢复。

技多不压身

红色部分是2013年2月到2016年8月的私募净值表现,蓝色部分是沪深300指数。净值走势并非气势如虹,但相对平稳,很多朋友会觉得股票型私募不可能波动这么小,的确,这也是一家对冲基金, 但它的策略不仅包括股票,还包括商品期货等,所以股指期货带来的麻烦并未影响太大,通过商品期货、ETF套利等手段也获得了不错的成绩。

总而言之

对很多朋友来说,一条条曲线稀松平常,但曲线背后的杀伐决断、惊心动魄,只有身在其中才能体会。当我们理解了市场的无情、政策的凶狠、私募的努力之后,才能让一串串数字丰满起来。

私募的管理人都经历过市场的起伏涨落,并非等闲之辈,但指望他们次次抄在底部,顺利逃顶实属强人所难。 选择私募理想的方式,是找到与自己投资理念相近,对市场看法类似的管理人,将私募作为自我投资的延伸。私募正如小汽车,会让我们的行程更加安稳,但是开往东北看雪,还是开到厦门看海,是由我们来提前决定的。

答疑时间

私募的封闭期

不少私募有封闭期,也就是在封闭期内不准赎回,有六个月的,有一年的,期限多样,期限越长,资金流动性越差,相比一年,六个月封闭期更有优势,然而,凡事都有双刃剑,去年股灾中,不少封闭期短的私募都吃亏了,在市场恐慌情绪的弥漫下,人人都想着快些出逃,若是私募仓位较高,手中没有足够现金应对投资者抽血,无奈只能将看好的股票以地板价卖掉,私募净值越低,越有人赎回,形成恶性循环。若是封闭期较长,私募管理人在储备部分现金后,通过优化持票结构,完全可以应对,即使跌幅凶险,抓住反弹机会表现也不会差。对于那些有长期机构投资者的私募而言,应对散户的抛售从容得多,说不定自己公司还会在低点追加一笔钱,日后成了公司福利。

私募的对比

现在网络发达,私募净值毫不神秘,随手就能查到,不少投资者据此做出投资决策,其实是错误的。同种类型私募的对比要在同一个发行平台上才有意义,比如私募A是专户的业绩,私募B是发行产品的业绩,两者相比一头雾水,一般专户都有个性化要求,像某些国企的财务公司专户,要求每年收益在6%以上就行,但最大回撤不能超过2%,私募A在操作时就会谨慎得多,私募B在产品发行前,签订的合同中要求年化收益在8%以上时,私募B才能获得超出8%部分的收益分成,没有最大回撤的要求,私募B在操作时自然会激进些。私募并非自由自在,也是带着镣铐跳舞,只有同款“镣铐”的束缚下,演绎出的舞姿才有优劣之分。

买了就置之不理?

找到了与自己投资理念相近的私募,是不是买了就不用管了呢?并非如此,私募持有后,重点关注三个方面:一、私募的风格有没有发生漂移,比如以前号称只买价值股的私募,突然买了很多创业板,这就是明显的风格漂移,正如喜欢养生的突然爱上了汉堡包,如果风格漂移发生了,先要掂量新的投资风格认不认同,再要密切关注净值表现是否与新的风格相匹配;二、私募的持续盈利能力有没有丧失,私募门派众多,仰赖生存的技能也各不相同,市场、政策等方面的变化都会有影响,发生风险后,了解私募是如何看待风险的,准备如何应对,再跟踪应对方式是否有效;三、关注私募的买卖点,比如在去年股灾发生后,不少老牌私募损伤惨重,这时的选择并非赎回,而是追加,在反弹时,才会更快得让净值得以修复,对于那些活得够久、又有长期机构资金“加持”的私募而言,追加是不二选择。

杠杆上的私募

现在贷款非常便利,用贷款来投资就成为致富途径之一。严格来说,很多贷款资金投向权益类产品是不允许的,但在实际操作中却大有人在,就算私募波动再小,杠杆上的私募依然不建议做,珍爱生命,远离杠杆。曾经优先劣后结构的私募风靡一时,这类私募可以粗略得理解为优先拿的是固定收益,劣后拿的是浮动收益,会有亏损的可能性,但赚起来也不少。参与劣后实际上也是一种杠杆私募,理论上,通过设置预警平仓线,可以保障优先级的固定收益,劣后也不会亏损太多,但去年股灾的连环跌停板,让这类结构型私募净值瞬间跌破平仓线,根本来不及平仓,劣后亏光的、优先亏损的也不少。当然,对不少成熟投资者而言,用杠杆参与私募是发财之道,赢得起输得起,自然无碍。

抬轿子的私募

由于私募管理人会同时管理多只产品,在客观上就提供了机会,不良私募管理人会选择一只打榜的王牌基金,用其他基金的钱去抬王牌基金,比如将王牌基金的股票在高点卖给其他基金,王牌基金往往是定向发售的,一般投资人买不到,买到的都是用来抬轿子的产品,有苦说不出。一方面,可以关注这支私募同类策略的产品在不同平台的表现,差异不要太大,另一方面,选择大的私募发售平台,在引入私募时,大的平台会做详细的背景调查,还会要求私募试运行半年,对不良私募来说跑到这类平台行骗成本太高。

大河有水,小河满

私募获利的手段有很多种,寄宿的市场也千差万别,比如最近打新不错,对冲+打新策略的私募基金冒出来不少,再比如可转债、定增等等,他们就像兵器谱里的独门暗器,用得好功效显著,特别是有赖于时机和市场容量,时机可以理解为大河有水小河满,比如可转债最好在股市向上的环境中,市场容量看看打新中签概率、定增拿票折扣就能明白,羊肠小道上挤满了人,就算是抄了近路,速度也快不起来。

私募的事儿太多,一言难尽,以平常心来看,就不会盲从、不会恼怒、不会茫然,将不同投资风格、不同获利手段、不同市场领域的私募结合起来,作为资产配置的组合品种,发挥应有的功能。 提及当前市场,谨慎看待的占大多数,某种程度上来看,现在是布局私募不错的时机。

作者简介

武跃强

出生山西黄土高坡,武则天第N代后人,南大MBA,金融民工一枚,入行恰逢七年之痒,却一直钟情平安,从保险学起,后入行信托,跑过项目,码过产品胶片,干过培训企划,兼过集团报刊撰稿人,现做销售管理,希望专栏以生动有趣的语言传递金融的生涩。